LANXESS Aktiengesellschaft

Köln

WKN 547040

ISIN DE0005470405

Wir berufen hiermit die

ordentliche Hauptversammlung

der LANXESS Aktiengesellschaft mit Sitz in Köln ein

auf Mittwoch, den 24. Mai 2023,

um 10:00 Uhr MESZ.

Die ordentliche Hauptversammlung findet als virtuelle Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung statt. Ort der Hauptversammlung im Sinne des Aktiengesetzes sind die Geschäftsräume am Sitz der

Gesellschaft, Kennedyplatz 1, 50569 Köln. Die Aktionäre werden gebeten, die Ausführungen zur Durchführung der virtuellen Hauptversammlung

in Abschnitt II. zu beachten.

| 1. |

Vorlage des festgestellten Jahresabschlusses und des gebilligten Konzernabschlusses zum 31. Dezember 2022 mit dem zusammengefassten

Lagebericht für die LANXESS Aktiengesellschaft und für den Konzern sowie des Berichts des Aufsichtsrats für das Geschäftsjahr

2022

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und den Konzernabschluss gebilligt. Der Jahresabschluss

ist damit nach § 172 Satz 1 AktG festgestellt. Eine Beschlussfassung durch die Hauptversammlung entfällt daher.

Die Unterlagen zu diesem Tagesordnungspunkt sind über die Internetseite der Gesellschaft unter

zugänglich. Das Manuskript der Rede des Vorstandsvorsitzenden zu diesem Tagesordnungspunkt wird dort eine Woche vor der Versammlung

veröffentlicht.

|

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns

Vorstand und Aufsichtsrat schlagen vor, den Bilanzgewinn des Geschäftsjahres 2022 in Höhe von EUR 517.973.109,02 wie folgt

zu verwenden:

| – |

Ausschüttung einer Dividende von EUR 1,05 je dividendenberechtigter Stückaktie |

90.663.618,15 EUR, |

| – |

Gewinnvortrag |

427.309.490,87 EUR, |

| Bilanzgewinn insgesamt |

517.973.109,02 EUR. |

Bei den angegebenen Beträgen für die Gewinnausschüttung und den Gewinnvortrag wurden die bei Fassung des Beschlussvorschlags

von Vorstand und Aufsichtsrat vorhandenen dividendenberechtigten Stückaktien (86.346.303) zugrunde gelegt.

Sollte sich die Zahl der dividendenberechtigten Stückaktien bis zum Tag der Hauptversammlung verändern, wird der Hauptversammlung

ein an diese Änderung wie folgt angepasster Beschlussvorschlag unterbreitet werden: Der Dividendenbetrag je dividendenberechtigter

Stückaktie von EUR 1,05 bleibt unverändert. Sofern sich die Anzahl der dividendenberechtigten Stückaktien und damit die Dividendensumme

erhöht, vermindert sich der Gewinnvortrag entsprechend. Sofern sich die Anzahl der dividendenberechtigten Aktien und damit

die Dividendensumme vermindert, erhöht sich der Gewinnvortrag entsprechend.

Die Auszahlung der Dividende erfolgt am Dienstag, den 30. Mai 2023.

|

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Vorstands für dieses Geschäftsjahr

Entlastung zu erteilen.

|

| 4. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Aufsichtsrats für dieses Geschäftsjahr

Entlastung zu erteilen.

|

| 5. |

Wahlen zum Prüfer für das Geschäftsjahr 2023 und für die prüferische Durchsicht des Halbjahresfinanzberichts 2023

Der Aufsichtsrat schlägt – gestützt auf die Empfehlung des Prüfungsausschusses – vor, die PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft,

Frankfurt am Main,

| 5.1 |

zum Abschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr 2023 sowie

|

| 5.2 |

zum Prüfer für die prüferische Durchsicht des im Halbjahresfinanzbericht 2023 enthaltenen verkürzten Abschlusses und Zwischenlageberichts

für den Konzern

|

zu wählen.

Der Prüfungsausschuss hat erklärt, dass seine Empfehlung gemäß Art. 16 Absatz 2 und Absatz 6 der Verordnung (EU) Nr. 537/2014

des Europäischen Parlaments und des Rates vom 16. April 2014 ("EU-Abschlussprüferverordnung") frei von ungebührlicher Einflussnahme

Dritter ist und ihm insbesondere keine Klausel auferlegt wurde, die seine Auswahl auf bestimmte Abschlussprüfer begrenzt hat.

|

| 6. |

Wahlen zum Prüfer für das Geschäftsjahr 2024 und für die prüferische Durchsicht des Halbjahresfinanzberichts 2024

Im Geschäftsjahr 2024 steht nach den Vorgaben der EU-Abschlussprüferverordnung ein Wechsel des Abschlussprüfers an. Die Gesellschaft

hat bereits im abgelaufenen Geschäftsjahr 2022 eine Ausschreibung der Abschlussprüfung der Gesellschaft nach den Vorgaben

der EU-Abschlussprüferverordnung durchgeführt, um frühzeitig einen strukturierten Wechselprozess einzuleiten und die Einhaltung

der Anforderungen der EU-Abschlussprüferverordnung sicherzustellen. Mit der vorgezogenen Wahl bereits durch die Hauptversammlung

am 24. Mai 2023 soll sichergestellt werden, dass der neue Abschlussprüfer die erforderlichen Vorkehrungen als von der Hauptversammlung

gewählter Abschlussprüfer auf einer sicheren Grundlage treffen kann.

Auf Grundlage des gemäß Art. 16 Absatz 3 EU-Abschlussprüferverordnung durchgeführten Auswahlverfahrens hat der Prüfungsausschuss

dem Aufsichtsrat unter Angabe von Gründen empfohlen, der Hauptversammlung vorzuschlagen, entweder die Ernst & Young GmbH Wirtschaftsprüfungsgesellschaft,

Stuttgart, oder die KPMG AG Wirtschaftsprüfungsgesellschaft, Berlin, zum Abschlussprüfer und Konzernabschlussprüfer für das

Geschäftsjahr 2024 sowie zum Prüfer für die prüferische Durchsicht des im Halbjahresfinanzbericht 2024 enthaltenen verkürzten

Abschlusses und Zwischenlageberichts für den Konzern zu wählen. Dabei hat der Prüfungsausschuss eine begründete Präferenz

für die KPMG AG Wirtschaftsprüfungsgesellschaft, Berlin, mitgeteilt. Der Prüfungsausschuss hat ferner erklärt, dass seine

Empfehlung gemäß Art. 16 Absatz 2 und Absatz 6 EU-Abschlussprüferverordnung frei von ungebührlicher Einflussnahme Dritter

ist und ihm insbesondere keine Klausel auferlegt wurde, die seine Auswahl auf bestimmte Abschlussprüfer begrenzt hat.

Der Aufsichtsrat schlägt – gestützt auf die Empfehlung und Präferenz des Prüfungsausschusses – vor, die KPMG AG Wirtschaftsprüfungsgesellschaft,

Berlin,

| 6.1. |

zum Abschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr 2024 sowie

|

| 6.2. |

zum Prüfer für die prüferische Durchsicht des im Halbjahresfinanzbericht 2024 enthaltenen verkürzten Abschlusses und Zwischenlageberichts

für den Konzern

|

zu wählen.

|

| 7. |

Beschlussfassung über die Billigung des Vergütungsberichts für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat haben für das Geschäftsjahr 2022 einen Vergütungsbericht nach § 162 AktG erstellt. Der Abschlussprüfer

der LANXESS Aktiengesellschaft hat nach § 162 Absatz 3 AktG geprüft, ob im Vergütungsbericht die Angaben nach § 162 Absatz

1 und 2 AktG gemacht wurden. Der Vergütungsbericht wurde über die gesetzlichen Anforderungen hinaus auch inhaltlich durch

den Abschlussprüfer geprüft. In der Anlage zu dieser Tagesordnung werden der von Vorstand und Aufsichtsrat erstellte Vergütungsbericht

sowie der Prüfungsvermerk des Abschlussprüfers wiedergegeben. Die Hauptversammlung hat nach § 120a Absatz 4 AktG über die

Billigung des Vergütungsberichts für das vorausgegangene Geschäftsjahr zu beschließen.

Vorstand und Aufsichtsrat schlagen vor, den in der Anlage zu dieser Tagesordnung wiedergegebenen Vergütungsbericht für das

Geschäftsjahr 2022 zu billigen.

|

| 8. |

Wahl zum Aufsichtsrat

Mit Beendigung der ordentlichen Hauptversammlung am Mittwoch, den 24. Mai 2023 endet die Amtszeit von Frau Pamela Knapp. Frau

Pamela Knapp steht für eine Wiederwahl für vier Jahre zur Verfügung.

Der Aufsichtsrat der LANXESS Aktiengesellschaft setzt sich nach den §§ 96 Absatz 1 und 2, 101 Absatz 1 AktG, § 1 Absatz 1,

7 Absatz 1 Satz 1 Nr. 1, Absatz 2 Nr. 1 und Absatz 3 Satz 1 Mitbestimmungsgesetz und § 8 Absatz 1 der Satzung aus sechs von

den Aktionären und sechs von den Arbeitnehmern zu wählenden Mitgliedern und zu mindestens 30 % aus Frauen und zu mindestens

30 % aus Männern zusammen.

Da der Gesamterfüllung nach § 96 Absatz 2 Satz 3 AktG widersprochen wurde, ist der Mindestanteil von der Seite der Anteilseignervertreter

und der Seite der Arbeitnehmervertreter getrennt zu erfüllen. Von den sechs Anteilseignervertretern im Aufsichtsrat müssen

daher mindestens zwei Frauen und mindestens zwei Männer sein. Zum Zeitpunkt der Einberufung der Hauptversammlung gehören dem

Aufsichtsrat auf Seiten der Anteilseignervertreter zwei Frauen an. Im Falle einer Wiederwahl von Frau Pamela Knapp ist das

Mindestanteilsgebot folglich auch für die Zukunft erfüllt.

Der Aufsichtsrat schlägt vor,

| |

Frau Pamela Knapp, Salzburg, Österreich,

Diplom-Volkswirtin, ehemals Finanzvorstand der GfK SE; Verwaltungsratsmitglied und Aufsichtsratsmitglied in verschiedenen

europäischen Wirtschaftsunternehmen,

|

mit Wirkung ab Beendigung dieser Hauptversammlung bis zur Beendigung der Hauptversammlung, die über die Entlastung für das

Geschäftsjahr 2026 beschließt, als Vertreterin der Anteilseigner in den Aufsichtsrat zu wählen.

Der Wahlvorschlag des Aufsichtsrats beruht auf der Empfehlung des Nominierungsausschusses des Aufsichtsrats. Der Lebenslauf

von Frau Pamela Knapp mit einer Übersicht über ihre wesentlichen Tätigkeiten neben dem Aufsichtsratsmandat ist in der Anlage

zu dieser Tagesordnung abgedruckt.

Mitgliedschaften von Frau Pamela Knapp in anderen gesetzlich zu bildenden Aufsichtsräten:

| • |

LANXESS Deutschland GmbH, Köln

|

Mitgliedschaften von Frau Pamela Knapp in vergleichbaren in- und ausländischen Kontrollgremien von Wirtschaftsunternehmen:

| • |

Mitglied des Aufsichtsrats (Supervisory Board) der Signify N.V., Eindhoven, Niederlande (börsennotiert)

|

| • |

Mitglied des Verwaltungsrats (Conseil d'Administration) der Compagnie de Saint-Gobain S.A., Courbevoie, Frankreich (börsennotiert)

|

| • |

Mitglied des Beirats der HKP Deutschland GmbH (nicht börsennotiert)

|

Der Wahlvorschlag berücksichtigt die vom Aufsichtsrat für seine Zusammensetzung beschlossenen Ziele und strebt die Ausfüllung

des vom Aufsichtsrat erarbeiteten Kompetenzprofils für das Gesamtgremium an. Aufgrund ihrer früheren beruflichen Praxis und

ihrer Tätigkeit als Prüfungsausschussvorsitzende bei der LANXESS Aktiengesellschaft sowie bei der Signify N.V. und der Saint-Gobain

S.A. verfügt Frau Pamela Knapp über Sachverstand auf den Gebieten Rechnungslegung und Abschlussprüfung; sie verfügt über besondere

Kenntnisse und Erfahrungen in der Anwendung von Rechnungslegungsgrundsätzen und der Abschlussprüfung sowie interne Kontrollverfahren.

Sie hat für den Fall ihrer Wiederwahl erklärt, weiterhin für das Amt der Vorsitzenden des Prüfungsausschusses der LANXESS

Aktiengesellschaft zur Verfügung zu stehen.

Frau Pamela Knapp ist nach Einschätzung des Aufsichtsrats zudem als unabhängig im Sinne des Deutschen Corporate Governance

Kodex anzusehen. Abgesehen davon, dass sie bereits Mitglied des Aufsichtsrats der Gesellschaft und des Aufsichtsrats ihrer

Tochtergesellschaft LANXESS Deutschland GmbH ist, bestehen nach Einschätzung des Aufsichtsrats zwischen Frau Pamela Knapp

und der LANXESS Aktiengesellschaft, deren Konzernunternehmen, den Organen der LANXESS Aktiengesellschaft sowie einem wesentlich

an der LANXESS Aktiengesellschaft beteiligten Aktionär keine für die Wahlentscheidung der Hauptversammlung maßgebenden persönlichen

und geschäftlichen Beziehungen im Sinne von Empfehlung C.13 des Deutschen Corporate Governance Kodex.

|

| 9. |

Beschlussfassung über die Schaffung eines neuen genehmigten Kapitals (auch mit der Möglichkeit zum Bezugsrechtsausschluss)

durch Änderung von § 4 (Grundkapital) Absatz 3 der Satzung

Die von der ordentlichen Hauptversammlung am 15. Mai 2018 erteilte Ermächtigung des Vorstands zur Erhöhung des Grundkapitals

um bis zu EUR 18.304.587 (genehmigtes Kapital I) läuft am 14. Mai 2023 aus. Weitere genehmigte Kapitalia bestehen dann nicht

mehr. Die Hauptversammlung soll deshalb ein neues genehmigtes Kapital I schaffen, um die Gesellschaft auch in Zukunft in die

Lage zu versetzen, ihren Finanzbedarf schnell und flexibel mittels Eigenkapitalfinanzierung decken zu können. Das neue genehmigte

Kapital I soll erneut ein Volumen von 20 % des Grundkapitals im Zeitpunkt der Beschlussfassung haben. Die Laufzeit soll jedoch

nur drei statt, wie bislang, fünf Jahre betragen. Unter Tagesordnungspunkt 10 soll zudem das bereits am 25. Mai 2022 ausgelaufene

genehmigte Kapital III mit einem Volumen von 10 % des derzeitigen Grundkapitals als genehmigtes Kapital II erneuert werden,

damit die Gesellschaft wie in der Vergangenheit genehmigte Kapitalia mit einem Gesamtvolumen von 30 % des Grundkapitals zur

Verfügung hat. Zusätzlich soll unter Tagesordnungspunkt 11 eine Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen

und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) (zusammen „Schuldverschreibungen“) nebst bedingtem

Kapital mit einem Volumen von bis zu 10 % des Grundkapitals der Gesellschaft beschlossen werden.

Die Summe aller nach den neuen genehmigten Kapitalia I und II unter Ausschluss des Bezugsrechts ausgegebenen neuen Aktien

und der neuen Aktien, die zur Bedienung von unter Ausschluss des Bezugsrechts nach der unter Tagesordnungspunkt 11 vorgeschlagenen

Ermächtigung ausgegebenen Schuldverschreibungen ausgegeben werden, darf insgesamt 10 % des derzeitigen Grundkapitals der Gesellschaft

nicht überschreiten.

Vorstand und Aufsichtsrat schlagen daher vor zu beschließen:

| |

Zur Schaffung eines neuen genehmigten Kapitals I von bis zu 17.269.260 EURO mit der Möglichkeit zum Ausschluss des Bezugsrechts

der Aktionäre wird § 4 Absatz 3 der Satzung wie folgt neu gefasst:

| „(3) |

Der Vorstand ist ermächtigt, das Grundkapital bis zum 23. Mai 2026 mit Zustimmung des Aufsichtsrats durch Ausgabe neuer auf

den Inhaber lautender Stückaktien gegen Bar- und/oder Sacheinlagen einmalig oder mehrmals um bis zu insgesamt 17.269.260 EURO

zu erhöhen (genehmigtes Kapital I).

Den Aktionären ist grundsätzlich ein Bezugsrecht einzuräumen. Das Bezugsrecht kann auch in der Weise eingeräumt werden, dass

die neuen Aktien von einem oder mehreren Kreditinstitut(en) oder diesen nach § 186 Absatz 5 Satz 1 AktG gleichstehenden Unternehmen

mit der Verpflichtung übernommen werden, sie den Aktionären der Gesellschaft zum Bezug anzubieten (mittelbares Bezugsrecht).

Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre in folgenden Fällen auszuschließen:

| a) |

zum Ausgleich von Spitzenbeträgen bei Kapitalerhöhungen;

|

| b) |

soweit dies erforderlich ist, um Inhabern oder Gläubigern der von der Gesellschaft oder von deren unmittelbaren oder mittelbaren

Beteiligungsgesellschaften gewährten Options- oder Wandlungsrechten oder auferlegten -pflichten ein Bezugsrecht auf neue auf

den Inhaber lautende Stückaktien in dem Umfang zu gewähren, wie es ihnen nach Ausübung des Options- bzw. Wandlungsrechts oder

bei Erfüllung der Options- oder Wandlungspflicht als Aktionär zustehen würde.

|

| c) |

bei Kapitalerhöhungen gegen Sacheinlagen, insbesondere im Rahmen von Unternehmenszusammenschlüssen, beim Erwerb von Unternehmen,

Unternehmensteilen, Beteiligungen an Unternehmen oder von sonstigen Vermögensgegenständen einschließlich Rechten und Forderungen.

|

| d) |

bei Kapitalerhöhungen gegen Bareinlagen, wenn der Ausgabebetrag der neuen auf den Inhaber lautenden Stückaktien den Börsenpreis

zum Zeitpunkt der endgültigen Festlegung des Ausgabebetrages, die möglichst zeitnah zur Platzierung der auf den Inhaber lautenden

Stückaktien erfolgen soll, nicht wesentlich unterschreitet (vereinfachter Bezugsrechtsausschluss nach § 186 Absatz 3 Satz

4 AktG). Die unter Ausschluss des Bezugsrechts gemäß § 186 Absatz 3 Satz 4 AktG ausgegebenen Aktien dürfen insgesamt 10 %

des bei Beschlussfassung der Hauptversammlung oder -– falls dieser Wert geringer ist – bei Beschlussfassung über die Ausnutzung

des genehmigten Kapitals vorhandenen Grundkapitals nicht überschreiten. Die Höchstgrenze von 10 % des Grundkapitals vermindert

sich um den anteiligen Betrag des Grundkapitals, der auf diejenigen Aktien entfällt, die während der Laufzeit dieser Ermächtigung

unter Ausschluss des Bezugsrechts in direkter oder entsprechender Anwendung des § 186 Absatz 3 Satz 4 AktG ausgegeben oder

veräußert wurden. Ferner vermindert sich diese Grenze um Aktien, die zur Bedienung von Options- oder Wandlungsrechten oder

-pflichten ausgegeben wurden oder auszugeben sind, sofern die Options- oder Wandlungsrechte oder -pflichten während der Laufzeit

dieser Ermächtigung unter Ausschluss des Bezugsrechts entsprechend § 186 Absatz 3 Satz 4 AktG gewährt oder auferlegt wurden.

|

Der Vorstand ist ferner ermächtigt, die weiteren Einzelheiten der Kapitalerhöhung und ihrer Durchführung mit Zustimmung des

Aufsichtsrats festzulegen.

Aktien, die aufgrund dieser Ermächtigung unter Ausschluss des Bezugsrechts der Aktionäre ausgegeben werden, dürfen (i) zusammen

mit Aktien, die von der Gesellschaft während der Laufzeit dieser Ermächtigung aufgrund anderer Ermächtigungen unter Bezugsrechtsausschluss

ausgegeben werden sowie (ii) zusammen mit Aktien, die zur Bedienung von Options- oder Wandlungsrechten oder -pflichten ausgegeben

wurden oder auszugeben sind, sofern die Options- oder Wandlungsrechte oder -pflichten während der Laufzeit dieser Ermächtigung

unter Ausschluss des Bezugsrechts gewährt oder auferlegt wurden, rechnerisch einen Anteil von 10 % des Grundkapitals im Zeitpunkt

des Wirksamwerdens dieser Ermächtigung nicht überschreiten. Auf die vorstehende Grenze werden Aktien, die zum Ausgleich von

Spitzenbeträgen unter Ausschluss des Bezugsrechts bei Kapitalerhöhungen ausgegeben werden, nicht angerechnet.“

|

|

Auf die in der Anlage zu dieser Tagesordnung wiedergegebenen Berichte des Vorstands an die Hauptversammlung zu diesem Tagesordnungspunkt

9 sowie zu den Tagesordnungspunkten 10 und 11 weisen wir hin. Die von Vorstand und Aufsichtsrat vorgeschlagenen Satzungsänderungen

sind zudem aus der Synopse (Satzungsänderungen - Hauptversammlung 2023) ersichtlich, die zusammen mit der Einberufung auf

der Internetseite der Gesellschaft zugänglich gemacht wird.

|

| 10. |

Beschlussfassung über die Schaffung eines neuen genehmigten Kapitals (auch mit der Möglichkeit zum Bezugsrechtsausschluss)

durch Änderung von § 4 (Grundkapital) Absatz 4 der Satzung

Die von der ordentlichen Hauptversammlung am 26. Mai 2017 erteilte Ermächtigung des Vorstands zur Erhöhung des Grundkapitals

um bis zu EUR 9.152.293 (genehmigtes Kapital III) ist am 25. Mai 2022 ausgelaufen. Die Hauptversammlung soll deshalb ein neues

genehmigtes Kapital als genehmigtes Kapital II beschließen. Das Volumen soll wieder 10 % des Grundkapitals betragen. Die Laufzeit

soll jedoch nur zwei statt, wie bislang, fünf Jahre betragen. Zudem soll das neue genehmigte Kapital II ausschließlich Bareinlagen

vorsehen.

Unter Tagesordnungspunkt 9 soll zudem das am 14. Mai 2023 auslaufende genehmigte Kapital I mit einem Volumen von 20 % des

derzeitigen Grundkapitals erneuert werden, damit die Gesellschaft wie in der Vergangenheit genehmigte Kapitalia mit einem

Gesamtvolumen von 30 % des Grundkapitals zur Verfügung hat. Zusätzlich soll unter Tagesordnungspunkt 11 eine Ermächtigung

zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser

Instrumente) (zusammen „Schuldverschreibungen“) nebst bedingtem Kapital mit einem Volumen von bis zu 10 % des Grundkapitals

der Gesellschaft beschlossen werden.

Die Summe aller nach den neuen genehmigten Kapitalia I und II unter Ausschluss des Bezugsrechts ausgegebenen neuen Aktien

und der neuen Aktien, die zur Bedienung von unter Ausschluss des Bezugsrechts nach der unter Tagesordnungspunkt 11 vorgeschlagenen

Ermächtigung ausgegebenen Schuldverschreibungen ausgegeben werden, darf insgesamt 10 % des derzeitigen Grundkapitals der Gesellschaft

nicht überschreiten.

Vorstand und Aufsichtsrat schlagen daher vor zu beschließen:

| |

Zur Schaffung eines neuen genehmigten Kapitals II von bis zu 8.634.630 EURO mit der Möglichkeit zum Ausschluss des Bezugsrechts

der Aktionäre wird § 4 Absatz 4 der Satzung wie folgt neu gefasst:

| „(4) |

Der Vorstand ist ermächtigt, das Grundkapital bis zum 23. Mai 2025 mit Zustimmung des Aufsichtsrats durch Ausgabe neuer auf

den Inhaber lautender Stückaktien gegen Bareinlagen einmalig oder mehrmals um bis zu insgesamt 8.634.630 EURO zu erhöhen (genehmigtes

Kapital II).

Den Aktionären ist grundsätzlich ein Bezugsrecht einzuräumen. Das Bezugsrecht kann auch in der Weise eingeräumt werden, dass

die neuen Aktien von einem oder mehreren Kreditinstitut(en) oder diesen nach § 186 Absatz 5 Satz 1 AktG gleichstehenden Unternehmen

mit der Verpflichtung übernommen werden, sie den Aktionären der Gesellschaft zum Bezug anzubieten (mittelbares Bezugsrecht).

Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre in folgenden Fällen auszuschließen:

| a) |

zum Ausgleich von Spitzenbeträgen bei Kapitalerhöhungen;

|

| b) |

wenn der Ausgabebetrag der neuen auf den Inhaber lautenden Stückaktien den Börsenpreis zum Zeitpunkt der endgültigen Festlegung

des Ausgabebetrages, die möglichst zeitnah zur Platzierung der auf den Inhaber lautenden Stückaktien erfolgen soll, nicht

wesentlich unterschreitet (vereinfachter Bezugsrechtsausschluss nach § 186 Absatz 3 Satz 4 AktG). Die unter Ausschluss des

Bezugsrechts gemäß § 186 Absatz 3 Satz 4 AktG ausgegebenen Aktien dürfen insgesamt 10 % des bei Beschlussfassung der Hauptversammlung

oder -– falls dieser Wert geringer ist – bei Beschlussfassung über die Ausnutzung des genehmigten Kapitals vorhandenen Grundkapitals

nicht überschreiten. Die Höchstgrenze von 10 % des Grundkapitals vermindert sich um den anteiligen Betrag des Grundkapitals,

der auf diejenigen Aktien entfällt, die während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts in direkter

oder entsprechender Anwendung des § 186 Absatz 3 Satz 4 AktG ausgegeben oder veräußert wurden. Ferner vermindert sich diese

Grenze um Aktien, die zur Bedienung von Options- oder Wandlungsrechten oder -pflichten ausgegeben wurden oder auszugeben sind,

sofern die Options- oder Wandlungsrechte oder -pflichten während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts

entsprechend § 186 Absatz 3 Satz 4 AktG gewährt oder auferlegt wurden.

|

Der Vorstand ist ferner ermächtigt, die weiteren Einzelheiten der Kapitalerhöhung und ihrer Durchführung mit Zustimmung des

Aufsichtsrats festzulegen.

Aktien, die aufgrund dieser Ermächtigung unter Ausschluss des Bezugsrechts der Aktionäre ausgegeben werden, dürfen (i) zusammen

mit Aktien, die von der Gesellschaft während der Laufzeit dieser Ermächtigung aufgrund anderer Ermächtigungen unter Bezugsrechtsausschluss

ausgegeben werden sowie (ii) zusammen mit Aktien, die zur Bedienung von Options- oder Wandlungsrechten oder -pflichten ausgegeben

wurden oder auszugeben sind, sofern die Options- oder Wandlungsrechte oder -pflichten während der Laufzeit dieser Ermächtigung

unter Ausschluss des Bezugsrechts gewährt oder auferlegt wurden, rechnerisch einen Anteil von 10 % des Grundkapitals im Zeitpunkt

des Wirksamwerdens dieser Ermächtigung nicht überschreiten. Auf die vorstehende Grenze werden Aktien, die zum Ausgleich von

Spitzenbeträgen unter Ausschluss des Bezugsrechts bei Kapitalerhöhungen ausgegeben werden, nicht angerechnet.“

Auf die in der Anlage zu dieser Tagesordnung wiedergegebenen Berichte des Vorstands an die Hauptversammlung zu diesem Tagesordnungspunkt

10 sowie zu den Tagesordnungspunkten 9 und 11 weisen wir hin. Die von Vorstand und Aufsichtsrat vorgeschlagenen Satzungsänderungen

sind zudem aus der Synopse (Satzungsänderungen - Hauptversammlung 2023) ersichtlich, die zusammen mit der Einberufung auf

der Internetseite der Gesellschaft zugänglich gemacht wird.

|

|

|

| 11. |

Beschlussfassung über die Schaffung einer neuen Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen

und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente), auch unter Ausschluss des Bezugsrechts, nebst

gleichzeitiger Schaffung eines neuen bedingten Kapitals durch Änderung von § 4 (Grundkapital) Absatz 5 der Satzung

Die von der ordentlichen Hauptversammlung am 15. Mai 2018 erteilte Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen,

Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) läuft zum 14. Mai 2023 aus. Das

zur Bedienung in § 4 (Grundkapital) Absatz 5 der Satzung geschaffene bedingte Kapital wird dann gegenstandslos. Um der Gesellschaft

auch zukünftig die Möglichkeit zu eröffnen, attraktive Fremdkapitalinstrumente flexibel einzusetzen, soll eine neue Ermächtigung

zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser

Instrumente) sowie ein entsprechendes bedingtes Kapital geschaffen werden, das einem Umfang von 10 % des bei Beschlussfassung

bestehenden Grundkapitals entsprechen soll.

Vorstand und Aufsichtsrat schlagen vor zu beschließen:

| a) |

Schaffung einer neuen Ermächtigung von Wandel- und/oder Optionsschuldverschreibungen und/oder Gewinnschuldverschreibungen

(bzw. Kombinationen dieser Instrumente), auch unter Ausschluss des Bezugsrechts

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 23. Mai 2026 einmalig oder mehrmals gegen Bareinlage

auf den Inhaber oder auf den Namen lautende Wandel- und/oder Optionsschuldverschreibungen und/oder Gewinnschuldverschreibungen

oder eine Kombination dieser Instrumente (zusammen „Schuldverschreibungen“) im Gesamtnennbetrag von bis zu EUR 1.000.000.000

mit oder ohne Laufzeitbeschränkung auszugeben und den Inhabern oder Gläubigern (nachfolgend zusammen „Inhaber“) von Optionsschuldverschreibungen

oder Optionsgewinnschuldverschreibungen Optionsrechte oder -pflichten oder den Inhabern von Wandelschuldverschreibungen oder

Wandelgewinnschuldverschreibungen Wandlungsrechte oder -pflichten auf den Inhaber lautende Stückaktien der Gesellschaft mit

einem anteiligen Betrag des Grundkapitals von insgesamt bis zu EUR 8.634.630 nach näherer Maßgabe der Bedingungen dieser Schuldverschreibungen

zu gewähren oder aufzuerlegen.

Die Schuldverschreibungen können außer in Euro auch – unter Begrenzung auf den entsprechenden Euro-Gegenwert – in der gesetzlichen

Währung eines OECD-Landes begeben werden. Sie können auch durch ein nachgeordnetes Konzernunternehmen der Gesellschaft ausgegeben

werden; für diesen Fall wird der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats für die Gesellschaft die Garantie für

die Schuldverschreibungen zu übernehmen und den Inhabern Options- oder Wandlungsrechte oder -pflichten auf den Inhaber lautende

Stückaktien der Gesellschaft zu gewähren oder aufzuerlegen.

Den Aktionären steht grundsätzlich ein Bezugsrecht auf die Schuldverschreibungen zu. Soweit den Aktionären nicht der unmittelbare

Bezug der Schuldverschreibungen ermöglicht wird, wird den Aktionären das gesetzliche Bezugsrecht in der Weise eingeräumt,

dass die Schuldverschreibungen von einem oder mehreren Kreditinstitut(en) oder diesen nach § 186 Absatz 5 Satz 1 AktG gleichstehenden

Unternehmen mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten. Werden die Schuldverschreibungen

von einem nachgeordneten Konzernunternehmen ausgegeben, hat die Gesellschaft die Gewährung des gesetzlichen Bezugsrechts für

die Aktionäre der Gesellschaft nach Maßgabe des vorstehenden Satzes sicherzustellen.

Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats Spitzenbeträge, die sich aufgrund des Bezugsverhältnisses

ergeben, von dem Bezugsrecht der Aktionäre auszunehmen und das Bezugsrecht auch insoweit auszuschließen, wie es erforderlich

ist, damit Inhabern von bereits zuvor gewährten Options- oder Wandlungsrechten oder auferlegten -pflichten ein Bezugsrecht

in dem Umfang eingeräumt werden kann, wie es ihnen nach Ausübung der Options- oder Wandlungsrechte oder bei Erfüllung der

Options- oder Wandlungspflicht als Aktionär zustehen würde.

Der Vorstand ist ferner ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auf gegen Barzahlung ausgegebene

Schuldverschreibungen, die mit Options- oder Wandlungsrecht oder -pflicht ausgegeben werden, vollständig auszuschließen, sofern

der Vorstand nach pflichtgemäßer Prüfung zu der Auffassung gelangt, dass der Ausgabepreis der Schuldverschreibung ihren nach

anerkannten, insbesondere finanzmathematischen Methoden ermittelten hypothetischen Marktwert nicht wesentlich unterschreitet.

Diese Ermächtigung zum Ausschluss des Bezugsrechts gilt jedoch nur für Schuldverschreibungen, die mit Options- oder Wandlungsrecht

oder -pflicht ausgegeben werden, mit einem Options- oder Wandlungsrecht oder einer Options- oder Wandlungspflicht auf Aktien

mit einem anteiligen Betrag des Grundkapitals, der insgesamt 10 % des Grundkapitals nicht übersteigen darf, und zwar weder

im Zeitpunkt des Wirksamwerdens noch – falls dieser Wert geringer ist – im Zeitpunkt der Ausübung der vorliegenden Ermächtigung.

Auf die vorgenannte 10 %-Grenze werden Aktien angerechnet, die während der Laufzeit dieser Ermächtigung bis zur nach § 186

Absatz 3 Satz 4 AktG bezugsrechtsfreien Ausgabe der Schuldverschreibungen mit Options- und/oder Wandlungsrecht oder -pflicht

unter Ausschluss des Bezugsrechts gemäß § 186 Absatz 3 Satz 4 AktG veräußert oder ausgegeben worden sind.

Soweit Gewinnschuldverschreibungen ohne Wandlungsrecht/-pflicht oder Optionsrecht/-pflicht ausgegeben werden, wird der Vorstand

ermächtigt, das Bezugsrecht der Aktionäre mit Zustimmung des Aufsichtsrats insgesamt auszuschließen, wenn diese Gewinnschuldverschreibungen

obligationsähnlich ausgestattet sind, d.h. keine Mitgliedschaftsrechte in der Gesellschaft begründen, keine Beteiligung am

Liquidationserlös gewähren und die Höhe der Verzinsung nicht auf Grundlage der Höhe des Jahresüberschusses, des Bilanzgewinns

oder der Dividende berechnet wird. Außerdem müssen in diesem Fall die Verzinsung und der Ausgabebetrag der Gewinnschuldverschreibungen

den zum Zeitpunkt der Begebung aktuellen Marktkonditionen entsprechen.

Werden nach dieser Ermächtigung Schuldverschreibungen mit Wandlungs- oder Optionsrechten oder Wandlungspflichten unter Ausschluss

des Bezugsrechts der Aktionäre ausgegeben, dürfen zur Bedienung solcher Schuldverschreibungen auszugebende Aktien einen anteiligen

Betrag von 10 % des Grundkapitals im Zeitpunkt des Wirksamwerdens dieser Ermächtigung nicht überschreiten. Auf diese Grenze

sind Aktien anzurechnen, die während der Laufzeit dieser Ermächtigung bis zum Zeitpunkt ihrer Ausnutzung aufgrund anderer

Ermächtigungen unter Bezugsrechtsausschluss ausgegeben werden oder auszugeben sind, nicht aber Aktien, die zum Ausgleich von

Spitzenbeträgen unter Ausschluss des Bezugsrechts bei Kapitalerhöhungen ausgegeben werden.

Im Falle der Ausgabe von Optionsschuldverschreibungen werden jeder einzelnen Schuldverschreibung (nachfolgend auch „Teilschuldverschreibung“)

ein oder mehrere Optionsscheine beigefügt, die den Inhaber nach näherer Maßgabe der vom Vorstand festzulegenden Optionsbedingungen

zum Bezug von auf den Inhaber lautenden Stückaktien der Gesellschaft berechtigen. Für auf Euro lautende, durch die Gesellschaft

begebene Optionsschuldverschreibungen können die Optionsbedingungen vorsehen, dass der Optionspreis auch durch Übertragung

von Teilschuldverschreibungen und gegebenenfalls eine bare Zuzahlung erfüllt werden kann. Der anteilige Betrag des Grundkapitals,

der auf die je Teilschuldverschreibung zu beziehenden Aktien entfällt, darf den Nennbetrag der Teilschuldverschreibung nicht

übersteigen. Soweit sich Bruchteile von Aktien ergeben, kann vorgesehen werden, dass diese Bruchteile nach Maßgabe der Options-

oder Anleihebedingungen, gegebenenfalls gegen Zuzahlung, zum Bezug ganzer Aktien aufaddiert werden können. Entsprechendes

gilt, wenn Optionsscheine einer Gewinnschuldverschreibung beigefügt werden.

Im Falle der Ausgabe von Wandelschuldverschreibungen erhalten die Inhaber der Teilschuldverschreibungen das Recht, ihre Teilschuldverschreibungen

gemäß den vom Vorstand festgelegten Wandelanleihebedingungen in auf den Inhaber lautende Stückaktien der Gesellschaft zu wandeln.

Das Wandlungsverhältnis ergibt sich aus der Division des Nennbetrages oder des unter dem Nennbetrag liegenden Ausgabebetrages

einer Teilschuldverschreibung durch den festgesetzten Wandlungspreis für eine auf den Inhaber lautende Stückaktie der Gesellschaft

und kann auf eine volle Zahl auf- oder abgerundet werden; ferner können eine in bar zu leistende Zuzahlung und die Zusammenlegung

oder ein Ausgleich für nicht wandlungsfähige Spitzen festgesetzt werden. Die Anleihebedingungen können ein variables Wandlungsverhältnis

und eine Bestimmung des Wandlungspreises (vorbehaltlich des nachfolgend bestimmten Mindestpreises) innerhalb einer vorgegebenen

Bandbreite in Abhängigkeit von der Entwicklung des Kurses der Stückaktie der Gesellschaft während der Laufzeit der Anleihe

vorsehen. Entsprechendes gilt für Wandelgewinnschuldverschreibungen.

Der jeweils festzusetzende Options- oder Wandlungspreis für eine Stückaktie der Gesellschaft muss – mit Ausnahme der Fälle,

in denen eine Options- oder Wandlungspflicht oder ein Aktienlieferungsrecht vorgesehen ist – mindestens 80 % des volumengewichteten

durchschnittlichen Schlusskurses der Stückaktien der Gesellschaft im elektronischen Handel an der Frankfurter Wertpapierbörse

an den letzten 10 Börsentagen vor dem Tag der Beschlussfassung durch den Vorstand über die Ausgabe der Schuldverschreibung

betragen oder – für den Fall der Einräumung eines Bezugsrechts – mindestens 80 % des volumengewichteten durchschnittlichen

Börsenkurses der Aktien der Gesellschaft im elektronischen Handel an der Frankfurter Wertpapierbörse während der Bezugsfrist

mit Ausnahme der Tage der Bezugsfrist, die erforderlich sind, damit der Options- oder Wandlungspreis gemäß § 186 Absatz 2

Satz 2 AktG fristgerecht bekannt gemacht werden kann, betragen. § 9 Absatz 1 AktG und § 199 AktG bleiben unberührt.

Die Anleihebedingungen können auch eine Wandlungspflicht oder Optionspflicht zum Ende der Laufzeit (oder zu einem anderen

Zeitpunkt) begründen oder das Recht der Gesellschaft vorsehen, bei Endfälligkeit der Schuldverschreibung, die mit Options-

oder Wandlungsrechten oder -pflichten verbunden ist (dies umfasst auch eine Fälligkeit wegen Kündigung), den Inhabern ganz

oder teilweise anstelle der Zahlung des fälligen Geldbetrages Stückaktien der Gesellschaft oder einer börsennotierten anderen

Gesellschaft zu gewähren. In diesen Fällen kann der Options- oder Wandlungspreis nach näherer Maßgabe der Anleihebedingungen

dem volumengewichteten durchschnittlichen Schlusskurs der Stückaktie der Gesellschaft im elektronischen Handel an der Frankfurter

Wertpapierbörse während der 10 Börsentage vor oder nach dem Tag der Endfälligkeit entsprechen, auch wenn dieser Durchschnittskurs

unterhalb des oben genannten Mindestpreises liegt. Der anteilige Betrag des Grundkapitals der bei Wandlung oder Optionsausübung

auszugebenden Stückaktien der Gesellschaft darf den Nennbetrag der Schuldverschreibungen nicht übersteigen. § 9 Absatz 1 AktG

in Verbindung mit § 199 Absatz 2 AktG sind zu beachten.

Die Ermächtigung umfasst auch die Möglichkeit, nach näherer Maßgabe der jeweiligen Bedingungen in bestimmten Fällen Verwässerungsschutz

zu gewähren bzw. Anpassungen vorzunehmen, soweit die Anpassungen nicht schon im Gesetz geregelt sind. Verwässerungsschutz

bzw. Anpassungen können insbesondere vorgesehen werden, wenn es während der Laufzeit der Schuldverschreibungen zu Kapitalveränderungen

bei der Gesellschaft kommt (etwa einer Kapitalerhöhung bzw. -herabsetzung oder einem Aktiensplit), aber auch im Zusammenhang

mit Dividendenzahlungen, der Begebung weiterer Wandel-/Optionsschuldverschreibungen sowie im Falle außergewöhnlicher Ereignisse,

die während der Laufzeit der Schuldverschreibungen bzw. der Optionsscheine eintreten (wie z.B. einer Kontrollerlangung durch

einen Dritten). Verwässerungsschutz bzw. Anpassungen können insbesondere durch Einräumung von Bezugsrechten, durch Veränderung

des Wandlungs-/Optionspreises sowie durch die Veränderung oder Einräumung von Barkomponenten vorgesehen werden. § 9 Absatz

1 AktG und § 199 AktG bleiben unberührt.

Die Anleihebedingungen können vorsehen, dass die Schuldverschreibung, die mit Options- oder Wandlungsrechten oder -pflichten

verbunden ist, nach Wahl der Gesellschaft statt in neue Aktien aus bedingtem Kapital in neue Aktien aus genehmigtem Kapital

der Gesellschaft, in bereits existierende Aktien der Gesellschaft oder einer börsennotierten anderen Gesellschaft gewandelt

werden kann oder das Optionsrecht durch Lieferung solcher Aktien erfüllt oder bei Optionspflicht mit Lieferung solcher Aktien

bedient werden kann. Die Anleihebedingungen können auch das Recht der Gesellschaft vorsehen, im Falle der Wandlung oder Optionsausübung

nicht neue Stückaktien zu gewähren, sondern einen Geldbetrag zu zahlen.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Ausgabe und Ausstattung der Schuldverschreibungen,

insbesondere Zinssatz, Ausgabekurs, Laufzeit und Stückelung, Verwässerungsschutzbestimmungen, Options- oder Wandlungszeitraum

sowie im vorgenannten Rahmen den Wandlungs- und Optionspreis, zu bestimmen oder im Einvernehmen mit den Organen des die Options-

oder Wandelanleihe begebenden Konzernunternehmens der Gesellschaft festzulegen.

|

| b) |

Schaffung eines neuen bedingten Kapitals durch Änderung von § 4 (Grundkapital) Absatz 5 der Satzung

Zur Bedienung der aufgrund der vorstehenden Ermächtigung zur Ausgabe von Schuldverschreibungen begebbaren Schuldverschreibungen

wird das Grundkapital um bis zu EUR 8.634.630 durch Ausgabe von bis zu 8.634.630 neuen, auf den Inhaber lautenden Stückaktien

bedingt erhöht (bedingtes Kapital).

§ 4 Absatz 5 der Satzung, der das bisherige bedingte Kapital enthielt, wird zur Schaffung des neuen bedingten Kapitals wie

folgt neu gefasst:

| „(5) |

Das Grundkapital ist um bis zu 8.634.630 EURO, eingeteilt in bis zu 8.634.630 auf den Inhaber lautende Stückaktien, bedingt

erhöht (bedingtes Kapital). Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, wie die Inhaber oder Gläubiger von

Options- oder Wandlungsrechten oder die zur Wandlung/Optionsausübung Verpflichteten aus gegen Bareinlage ausgegebenen Options-

und/oder Wandelschuldverschreibungen und/oder Gewinnschuldverschreibungen (oder Kombinationen dieser Instrumente), die von

der Gesellschaft oder einem nachgeordneten Konzernunternehmen der Gesellschaft aufgrund der Ermächtigung des Vorstands durch

Hauptversammlungsbeschluss vom 24. Mai 2023 bis zum 23. Mai 2026 ausgegeben oder garantiert werden, von ihren Options- oder

Wandlungsrechten Gebrauch machen oder, soweit sie zur Wandlung/Optionsausübung verpflichtet sind, ihre Verpflichtung zur Wandlung/Optionsausübung

erfüllen oder soweit die Gesellschaft ein Wahlrecht ausübt, ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrages

Aktien der Gesellschaft zu gewähren. Die bedingte Kapitalerhöhung wird nicht durchgeführt, soweit ein Barausgleich gewährt

wird oder eigene Aktien, Aktien aus genehmigtem Kapital oder Aktien einer anderen börsennotierten Gesellschaft zur Bedienung

eingesetzt werden. Die Ausgabe der neuen Aktien erfolgt zu dem nach Maßgabe des vorstehend bezeichneten Ermächtigungsbeschlusses

jeweils zu bestimmenden Options- oder Wandlungspreis. Die neuen Aktien nehmen vom Beginn des Geschäftsjahres an, in dem sie

entstehen, am Gewinn teil; soweit rechtlich zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats die Gewinnbeteiligung

neuer Aktien hiervon und von § 60 Absatz 2 AktG abweichend, auch für ein bereits abgelaufenes Geschäftsjahr, festlegen. Der

Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung

festzusetzen.“

|

Auf die in der Anlage zu dieser Tagesordnung wiedergegebenen Berichte des Vorstands an die Hauptversammlung zu diesem Tagesordnungspunkt

11 sowie zu den Tagesordnungspunkten 9 und 10 weisen wir hin. Die von Vorstand und Aufsichtsrat vorgeschlagenen Satzungsänderungen

sind zudem aus der Synopse (Satzungsänderungen - Hauptversammlung 2023) ersichtlich, die zusammen mit der Einberufung auf

der Internetseite der Gesellschaft zugänglich gemacht wird.

|

|

| 12. |

Beschlussfassung über die Änderung von § 14 (Einberufung der Hauptversammlung) der Satzung zur Ermächtigung des Vorstands,

die Abhaltung einer virtuellen Hauptversammlung vorzusehen

Durch das Gesetz zur Einführung virtueller Hauptversammlungen von Aktiengesellschaften und Änderung genossenschafts- sowie

insolvenz- und restrukturierungsrechtlicher Vorschriften (BGBl. I 2022, S. 1166) wurde im neuen § 118a AktG die Möglichkeit

eröffnet, Hauptversammlungen ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Versammlungsort (virtuelle

Hauptversammlung) abzuhalten. Um von dieser Möglichkeit für Hauptversammlungen, die ab dem 1. September 2023 einberufen werden,

Gebrauch machen zu können, ist eine Regelung in der Satzung erforderlich. Daher soll eine Satzungsregelung beschlossen werden,

nach der der Vorstand der Gesellschaft dazu ermächtigt ist, zukünftig virtuelle Hauptversammlungen abzuhalten. Diese Ermächtigung

soll nicht die vom Gesetz vorgesehene maximal mögliche Laufzeit von fünf Jahren umfassen, sondern zunächst auf zwei Jahre

befristet werden.

Der Vorstand wird über das Format zukünftiger Hauptversammlungen nach pflichtgemäßen Ermessen für jede anstehende Hauptversammlung

gesondert und unter Berücksichtigung der Umstände des jeweiligen Einzelfalls entscheiden, ob von der Ermächtigung Gebrauch

gemacht und eine Hauptversammlung als virtuelle Hauptversammlung abgehalten werden soll. Der Vorstand wird seine Entscheidungen

unter Berücksichtigung der Interessen der Gesellschaft und ihrer Aktionäre treffen und hierbei insbesondere die Wahrung der

Aktionärsrechte ebenso wie Aspekte des Gesundheitsschutzes der Beteiligten, Aufwand und Kosten sowie Nachhaltigkeitserwägungen

in den Blick nehmen. Im Falle einer zukünftigen virtuellen Hauptversammlung soll diese unter Wahrung der Aktionärsrechte möglichst

ähnlich einer Präsenzhauptversammlung ausgestaltet werden.

Vorstand und Aufsichtsrat schlagen vor, den folgenden Beschluss zu fassen:

| |

In § 14 der Satzung wird folgender Satz 3 neu eingefügt:

|

| |

„Der Vorstand ist ermächtigt vorzusehen, dass die Hauptversammlung als eine Versammlung ohne physische Präsenz der Aktionäre

oder ihrer Bevollmächtigten am Ort der Hauptversammlung abgehalten wird (virtuelle Hauptversammlung), wenn die Versammlung

innerhalb von zwei Jahren nach Eintragung dieser Satzungsbestimmung in das Handelsregister stattfindet.“

|

|

| 13. |

Beschlussfassung über Änderungen der §§ 10 (Einberufung und Beschlussfassung) und 16 (Ablauf der Hauptversammlung) der Satzung

| 13.1. |

Änderung von § 10 (Einberufung und Beschlussfassung) Absatz 2 der Satzung

Nach dem durch das Gesetz zur Stärkung der Finanzmarktintegrität geänderten § 109 Absatz 1 Satz 3 AktG nehmen Mitglieder des

Vorstands an Aufsichtsratssitzungen, zu denen der Abschlussprüfer als Sachverständiger hinzugezogen wird, nicht teil, es sei

denn der Aufsichtsrat erachtet dies für erforderlich. § 10 Absatz 2 der Satzung, nach dem Mitglieder des Vorstands an den

Sitzungen des Aufsichtsrats grundsätzlich teilnehmen können, soweit der Aufsichtsratsvorsitzende aus besonderem Grund nicht

etwas anderes bestimmt, ist an diese neue Rechtslage anzupassen.

Vorstand und Aufsichtsrat schlagen daher vor, den folgenden Beschluss zu fassen:

| |

§ 10 Absatz 2 der Satzung wird wie folgt neu gefasst:

| „(2) |

Vorbehaltlich der gesetzlichen Regelungen können die Mitglieder des Vorstands an den Sitzungen des Aufsichtsrats teilnehmen,

soweit der Aufsichtsratsvorsitzende aus besonderem Grund nichts anderes bestimmt.“

|

|

|

| 13.2. |

Änderung von § 16 (Ablauf der Hauptversammlung) der Satzung

Grundsätzlich nehmen die Mitglieder des Aufsichtsrats persönlich an der Hauptversammlung teil. Nach § 118 Absatz 3 Satz 2

AktG kann die Satzung jedoch bestimmte Fälle vorsehen, in denen eine Teilnahme von Mitgliedern des Aufsichtsrats an der Hauptversammlung

im Wege der Bild- und Tonübertragung erfolgen darf. Von dieser Möglichkeit soll Gebrauch gemacht werden, um eine Teilnahme

auch in Situationen zu ermöglichen, in denen eine persönliche Teilnahme nicht oder nur mit erheblichem Aufwand möglich wäre

oder in denen die Aktionäre ebenfalls nicht physisch teilnehmen.

Vorstand und Aufsichtsrat schlagen daher vor, den folgenden Beschluss zu fassen:

| |

In § 16 der Satzung wird folgender neuer Absatz 5 eingefügt:

| „(5) |

Aufsichtsratsmitglieder dürfen in Abstimmung mit dem Aufsichtsratsvorsitzenden im Wege der Bild- und Tonübertragung an der

Hauptversammlung teilnehmen, wenn das betreffende Aufsichtsratsmitglied an der physischen Teilnahme am Ort der Hauptversammlung

verhindert ist, wenn das Aufsichtsratsmitglied seinen Wohnsitz im Ausland hat, wenn eine Anwesenheit des Aufsichtsratsmitglieds

am Ort der Hauptversammlung mit einer unangemessen langen Reisedauer verbunden wäre oder wenn die Hauptversammlung als virtuelle

Hauptversammlung abgehalten wird.“

|

|

|

Der genaue Wortlaut der von Vorstand und Aufsichtsrat vorgeschlagenen Satzungsänderungen ist zudem aus der Synopse (Satzungsänderungen

- Hauptversammlung 2023) ersichtlich, die zusammen mit der Einberufung auf der Internetseite der Gesellschaft zugänglich gemacht

wird.

|

Anlagen zur Tagesordnung

Anlage zu Tagesordnungspunkt 7: Vergütungsbericht

VERGÜTUNGSBERICHT 2022

Der vorliegende Vergütungsbericht richtet sich nach den gesetzlichen Anforderungen des § 162 Aktiengesetz (AktG) und entspricht

den Grundsätzen zur Berichterstattung des Deutschen Corporate Governance Kodex (DCGK) in der Fassung vom 28. April 2022. Der

Vergütungsbericht beschreibt und erläutert detailliert das Vergütungssystem für Vorstand und Aufsichtsrat der LANXESS AG sowie

die Vergütung der einzelnen amtierenden und früheren Mitglieder des Vorstands und des Aufsichtsrats für das Geschäftsjahr

2022. Eine transparente und verständliche Berichterstattung stellt für LANXESS ein zentrales Element guter Corporate Governance

dar. Der Bericht wird über die Anforderungen des § 162 Abs. 3 Satz 1 und 2 AktG hinaus durch den Abschlussprüfer auch inhaltlich

geprüft. Bereits der Vergütungsbericht für das Geschäftsjahr 2021 wurde nach § 162 AktG erstellt und durch den Abschlussprüfer

inhaltlich geprüft. Der Vergütungsbericht 2021 wurde von der Hauptversammlung am 25. Mai 2022 nach § 120a AktG mit einer Mehrheit

von 88,79 % gebilligt. Die Struktur dieses gebilligten Vergütungsberichts wurde für den vorliegenden Vergütungsbericht 2022

grundsätzlich beibehalten.

VERGÜTUNG DES VORSTANDS

Grundsätze und Ziele des Vorstandsvergütungssystems

Der Aufsichtsrat hat im Geschäftsjahr 2020 auf Basis des Gesetzes zur Umsetzung der zweiten Aktionärsrechterichtlinie (ARUG

II) und der seinerzeit gültigen Fassung des DCGK vom 16. Dezember 2019 das Vergütungssystem für die Mitglieder des Vorstands

überarbeitet. Unter besonderer Berücksichtigung der nachhaltigen sowie der strategischen Ausrichtung von LANXESS wurden im

neuen Vergütungssystem wesentliche Änderungen umgesetzt. Insbesondere basieren sowohl die kurzfristige variable Vergütung

als auch die langfristige variable Vergütung auf jeweils zwei messbaren Leistungskriterien, die sich an der nachhaltigen Unternehmensstrategie

ausrichten. Zudem wurde die Gewichtung der Anteile von kurz- und langfristiger variabler Vergütung dahingehend festgesetzt,

dass die langfristigen Vergütungsbestandteile die kurzfristigen überwiegen. Das überarbeitete Vergütungssystem des Vorstands

wurde von der Hauptversammlung der LANXESS AG am 19. Mai 2021 mit einer Mehrheit von 94,22 % der abgegebenen gültigen Stimmen

gebilligt.

Das neue Vergütungssystem findet seit dem 1. Januar 2021 im Einklang mit den Empfehlungen des DCGK in seiner derzeitigen Fassung

mit der einzigen Ausnahme Anwendung, dass in Vorstandsverträgen, die vor 2021 abgeschlossen wurden, bislang nicht der Anteil

der langfristigen variablen Vergütung den der kurzfristigen variablen Vergütung überwiegt. Um die bisher vereinbarte Gewichtung

der einzelnen Vergütungselemente und damit die Höhe der Gesamtvergütung aufrechtzuerhalten, weichen die zugesagte Vergütung

und die bisher vereinbarte Gewichtung der einzelnen Vergütungselemente in diesen Verträgen vielmehr noch bis zum Abschluss

neuer Vorstandsverträge von den Regelungen des überarbeiteten Vergütungssystems bzw. der entsprechenden Empfehlung des DCGK

ab.

Bei Wieder- oder Neubestellungen von Vorstandsmitgliedern ab 2021 bringt der Aufsichtsrat in allen neuen Vorstandsverträgen

das neue Vergütungssystem vollumfänglich zur Anwendung. Dies wurde bereits beim Abschluss der neuen Dienstverträge für Herrn

Dr. Anno Borkowsky mit Wirkung zum 1. Juni 2022, für Herrn Michael Pontzen mit Wirkung zum 1. April 2023 und für Herrn Dr.

Hubert Fink mit Wirkung zum 1. Oktober 2023 im Rahmen der Wiederbestellungen zu Mitgliedern des Vorstands umgesetzt. Ebenso

findet das neue Vergütungssystem beim Dienstvertrag von Frau Frederique van Baarle im Rahmen ihrer Neubestellung zum Mitglied

des Vorstands spätestens mit Wirkung zum 1. April 2023 Anwendung.

Das Vergütungssystem für den Vorstand ist darauf ausgerichtet, die Vorstandsmitglieder entsprechend ihrem Aufgaben- und Verantwortungsbereich

angemessen zu vergüten und die Leistung eines jeden Vorstandsmitglieds sowie den Unternehmenserfolg zu berücksichtigen. Ziel

des Vergütungssystems ist es, eine erfolgreiche und nachhaltige Unternehmensführung zu unterstützen. Die Vergütungsstruktur

von LANXESS ist deshalb darauf ausgerichtet, Anreize für eine erfolgreiche Arbeit zur nachhaltigen Unternehmensentwicklung

und zur Erreichung strategischer Unternehmensziele sowie für eine langfristige Wertschaffung für unsere Aktionäre zu setzen.

Hierbei richten sich die beiden langfristigen variablen Komponenten an der Unternehmensentwicklung über mehrere Jahre aus

und schaffen damit langfristige Verhaltensanreize. Dadurch, dass eine dieser langfristigen Vergütungskomponenten die Entwicklung

des Aktienkurses im Vergleich zu einem Index berücksichtigt, wird die Zielsetzung des Managements mit den unmittelbaren Interessen

der Aktionäre in Einklang gebracht. Bei der Ausgestaltung der Vorstandsvergütung legt der Aufsichtsrat des Weiteren Wert darauf,

dass diese weitgehend im Einklang mit dem Vergütungssystem der oberen Führungsebene steht, um eine einheitliche Anreizwirkung

innerhalb des Managements von LANXESS sicherzustellen.

Verfahren zur Festsetzung sowie zur Überprüfung der Vorstandsvergütung

Der Aufsichtsrat beschließt gemäß § 87a AktG ein klares und verständliches Vergütungssystem für die Mitglieder des Vorstands.

Die Beschlüsse des Aufsichtsrats über das Vergütungssystem werden vom Präsidium des Aufsichtsrats vorbereitet. Das Präsidium

bereitet zudem die regelmäßige Überprüfung des Systems und der Höhe der Vergütung der Vorstandsmitglieder durch den Aufsichtsrat

vor. Bei Bedarf empfiehlt es dem Aufsichtsrat, Änderungen vorzunehmen.

Der Aufsichtsrat legt das von ihm beschlossene Vergütungssystem bei jeder wesentlichen Änderung, mindestens aber alle vier

Jahre, der Hauptversammlung zur Billigung vor. Sollte die Hauptversammlung das jeweils zur Abstimmung gestellte System der

Vorstandsvergütung nicht billigen, wird spätestens in der darauffolgenden ordentlichen Hauptversammlung ein überprüftes Vergütungssystem

zur Billigung vorgelegt.

Die Angemessenheit der Vergütung wird regelmäßig vom Aufsichtsrat überprüft. Hierbei bedient er sich unabhängiger externer

Personalberatungsunternehmen. Eine solche Überprüfung hat zuletzt im Oktober 2021 stattgefunden. Bei dieser Überprüfung wurde

die Vorstandsvergütung mit der der Unternehmen des MDAX sowie mit der einer Gruppe ausgewählter Chemieunternehmen1) verglichen. Diese Unternehmen wurden vom Aufsichtsrat aufgrund ihrer Vergleichbarkeit hinsichtlich Geschäftsmodell, Umsatz,

Marktkapitalisierung, Bilanzsumme und Mitarbeiterzahl ausgewählt. Kriterien für die Angemessenheit der Vergütung sind insbesondere

die Aufgaben des jeweiligen Vorstandsmitglieds, seine persönliche Leistung sowie die wirtschaftliche Lage, der Erfolg und

die nachhaltige Entwicklung des LANXESS Konzerns. Darüber hinaus werden die Üblichkeit der Vergütung bei vergleichbaren Unternehmen

und die Vergütungsstruktur innerhalb des Unternehmens hinsichtlich des Verhältnisses der Vorstandsvergütung zur Vergütung

der oberen Führungsebene und der Belegschaft sowohl insgesamt als auch in der zeitlichen Entwicklung berücksichtigt. Die Überprüfung

der Vergütungsstruktur des Vorstands hat ergeben, dass sie grundsätzlich angemessen ausgestaltet ist.

Nach dem Aktiengesetz kann der Aufsichtsrat vorübergehend vom Vergütungssystem abweichen, wenn es im Interesse des langfristigen

Wohlergehens der Gesellschaft notwendig ist und er das Vergütungssystem, das Verfahren des Abweichens sowie die Bestandteile

des Vergütungssystems nennt, von denen abgewichen werden kann. Ein solches Abweichen setzt verfahrensmäßig einen ausdrücklichen

Beschluss des Aufsichtsrats voraus, in dem konkret die Dauer der Abweichung sowie die Abweichung als solche, aber auch der

Grund hierfür in angemessener Form beschrieben sind. Von der Möglichkeit, vom Vergütungssystem abzuweichen, hat der Aufsichtsrat

im Geschäftsjahr 2022 keinen Gebrauch gemacht.

1) Die Vergleichsgruppe bestand aus folgenden Unternehmen: AkzoNobel, Beiersdorf, Clariant, Covestro, Evonik, Henkel, K+S, Linde,

Lonza, Merck, Royal DSM, Solvay, Symrise, Wacker Chemie

Vergütungsbestandteile im Überblick

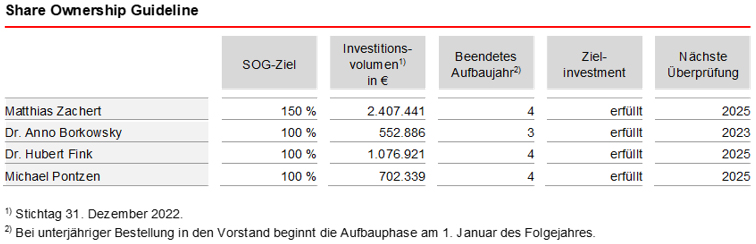

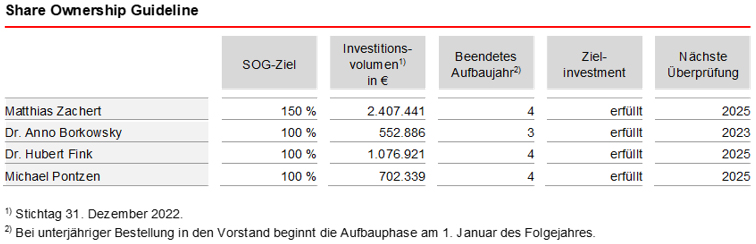

Das Vergütungssystem beinhaltet seit dem 1. Januar 2021 die in der nachfolgenden Übersicht genannten Bestandteile. Inhalt

des Vergütungssystems sind zudem weiterhin eine Einbehalts- und Rückforderungsklausel („Claw-Back“) sowie eine Aktienhalteverpflichtung,

die die Vorstandsmitglieder verpflichtet, einen definierten Anteil der Vergütung in Aktien zu investieren und die Aktien für

die Dauer des Vorstandsmandats zu halten („Share Ownership Guideline“). Gegenstand des Vergütungssystems ist ebenfalls weiterhin

ein zeitlich begrenztes Recht zur außerordentlichen Kündigung im Falle eines Kontrollwechsels mit beschränkter Abfindungsregelung

(„Change of Control“). Aus der Übersicht ergeben sich ferner die relativen Anteile der einzelnen Vergütungskomponenten an

der Gesamtzielvergütung der Vorstandsmitglieder.

Die Bestandteile der Vergütung der Mitglieder des Vorstands sind neben der festen Vergütung die kurz- und langfristigen variablen

Vergütungskomponenten. Die beiden variablen Vergütungskomponenten des Vorstands, Annual Performance Payment (APP) und Long

Term Incentive (LTI), orientieren sich am jährlichen bzw. am mehrjährigen Erfolg von LANXESS und honorieren somit die nachhaltige

wertorientierte Entwicklung des Unternehmens. Die kurzfristige variable Vergütungskomponente APP berücksichtigt ein finanzielles

und ein nicht-finanzielles Leistungskriterium. Die langfristige variable Vergütungskomponente LTI setzt sich aus dem Long

Term Stock Performance Plan (LTSP) und dem Sustainability Performance Plan (SPP) zusammen. Die Gewichtung der Anteile von

kurz- und langfristiger variabler Vergütung ist dahingehend festgesetzt, dass die langfristigen Vergütungsbestandteile die

kurzfristigen überwiegen.

Entsprechend der zuvor im Abschnitt „Grundsätze und Ziele des Vorstandsvergütungssystems“ dargestellten Ausnahme weicht die

Gewichtung der einzelnen Vergütungselemente bei bestehenden Vorstandsverträgen, die vor 2021 abgeschlossen wurden, von den

Regelungen des zum 1. Januar 2021 in Kraft getretenen Vergütungssystems ab. Zudem wurde für das Geschäftsjahr 2021 letztmalig

eine Tranche des langfristigen variablen Vergütungsprogramms Long Term Performance Bonus (Tranche 2021–2023) zugesagt, das

im neuen Vergütungssystem durch den SPP ersetzt wurde.

Vergütung des Vorstands im Geschäftsjahr 2022

Feste Vergütungsbestandteile

Die erfolgsunabhängigen festen Vergütungsbestandteile beinhalten die feste Jahresvergütung, die betriebliche Altersversorgung

sowie geldwerte Vorteile, die sich im Wesentlichen aus den nach steuerlichen Regelwerken zu berücksichtigenden Werten, wie

z. B. für die Nutzung von Dienstwagen, ergeben. Die feste Jahresvergütung der Vorstandsmitglieder ist marktorientiert und

an der Vergütung der bereits zuvor erwähnten Vergleichsgruppe ausgerichtet und berücksichtigt zudem die Verantwortlichkeiten

und die persönliche Leistung. Sie wird monatlich in zwölf gleichen Teilen als Entgelt gezahlt. Die feste Jahresvergütung betrug

im Geschäftsjahr 2022 für den Vorstandsvorsitzenden Herrn Matthias Zachert 1.400 T€, für Herrn Dr. Anno Borkowsky 550 T€ sowie

für Herrn Michael Pontzen und Herrn Dr. Hubert Fink jeweils 650 T€. Frau Dr. Stephanie Coßmann ist mit Wirkung zum 31. März

2022 aus dem Vorstand ausgeschieden. Für sie betrug die feste Jahresvergütung anteilig 112 T€. Die geldwerten Vorteile sind

für die Vorstandsmitglieder auf 15 % ihrer individuellen festen Jahresvergütung begrenzt.

Kurzfristige variable Vergütung

Das APP des Vorstands berücksichtigt zwei messbare Leistungskriterien:

| • |

ein finanzielles Leistungskriterium mit einem Anteil von 80 % des individuellen APP sowie

|

| • |

ein nicht-finanzielles Leistungskriterium mit einem Anteil von 20 % des individuellen APP.

|

Die Ziel- und Schwellenwerte sowie die Auszahlungskurven für das APP des Vorstands werden jährlich vor Beginn eines neuen

Geschäftsjahres vom Aufsichtsrat einheitlich für alle Mitglieder des Vorstands festgelegt und gelten ebenso für die Ebene

unterhalb des Vorstands. Eine nachträgliche Anpassung ist grundsätzlich ausgeschlossen. Es gibt keine Auszahlung eines Mindestbetrags;

unterschreitet die Zielerreichung einen Schwellenwert, entfällt die Auszahlung des APP vollständig. Der maximale APP-Auszahlungsprozentsatz

liegt im Geschäftsjahr bei 200 %.

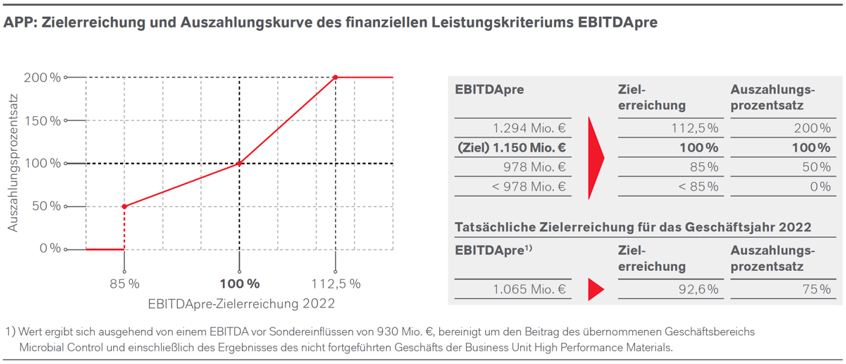

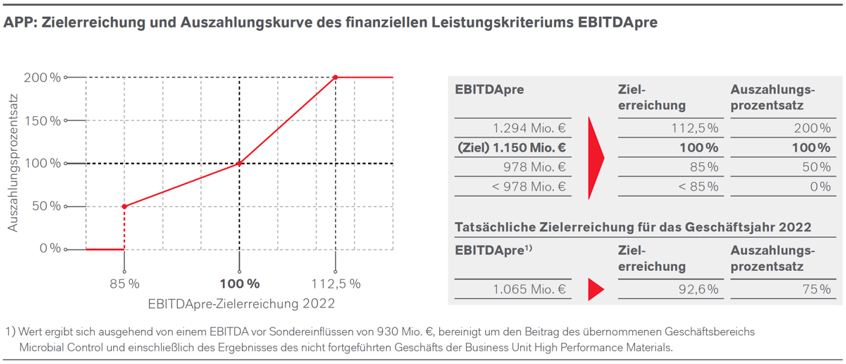

Für das Geschäftsjahr 2022 gelten für das finanzielle Leistungskriterium des APP die im Folgenden dargestellte und erläuterte

Zielerreichung und Auszahlungskurve.

Das finanzielle Leistungskriterium im Rahmen der kurzfristigen variablen Vergütung, des APP, ist zurzeit die für den LANXESS

Konzern zentrale Steuerungsgröße, das EBITDA (operatives Ergebnis vor Abschreibungen und Wertaufholungen) vor Sondereinflüssen

(EBITDApre). Das EBITDA vor Sondereinflüssen ist für LANXESS der bedeutsamste finanzielle Indikator, anhand dessen jede operative

Entscheidung oder Leistung gemessen wird. Eine 100%ige Zielerreichung wird bei einem bestimmten, vom Aufsichtsrat vor Beginn

des Geschäftsjahres festgelegten EBITDA vor Sondereinflüssen erreicht. Zwischen diesem Zielwert und der Ober- bzw. Untergrenze

folgt die Auszahlungskurve jeweils einem linearen Ansatz. Das Erreichen des vom Aufsichtsrat gesetzten finanziellen Ziels

von 1.150 Mio. € für das Geschäftsjahr 2022 entspricht einem Auszahlungsprozentsatz von 100 % für das finanzielle Leistungskriterium.

Liegt das EBITDA vor Sondereinflüssen des LANXESS Konzerns mindestens 12,5 % oberhalb des gesetzten finanziellen Ziels, entspricht

dies der Obergrenze des Auszahlungsprozentsatzes von 200 % des APP des Vorstands für das finanzielle Leistungskriterium. Liegt

das EBITDA vor Sondereinflüssen mehr als 15 % unterhalb des gesetzten finanziellen Ziels, fällt der Auszahlungsprozentsatz

von 50 % auf 0 %. Dies gilt ebenso für die variable kurzfristige Vergütung der tariflichen und außertariflichen Mitarbeiterinnen

und Mitarbeiter. Durch eine stärkere Steigung der Auszahlungskurve bei Überschreiten des 100%-Ziels wird ein besonderer finanzieller

Anreiz gesetzt, das ohnehin schwer zu erreichende Ziel zu überschreiten.

Für das Geschäftsjahr 2022 gelten für das nicht-finanzielle Leistungskriterium des APP die im Folgenden dargestellte und erläuterte

Zielerreichung und Auszahlungskurve.

Das nicht-finanzielle Leistungskriterium ist derzeit die Million-Arbeitsstunden-Quote (MAQ) der Unfälle mit Ausfalltagen.

Dies spiegelt die hohe Bedeutung der Sicherheit der Beschäftigten und Standorte für LANXESS wider. Die Auszahlungskurve der

MAQ, die mit einer Nachkommastelle berichtet wird, berücksichtigt einen Stufenansatz, um die bestehende positive Meldekultur

von Ereignissen zu erhalten. Eine MAQ zwischen 1,1 und 1,5 entspricht einer 100%igen Zielerreichung und ergibt einen Auszahlungsprozentsatz

von 100 % für das nicht-finanzielle Leistungskriterium. Liegt die MAQ bei 0,8 oder niedriger, entspricht dies einem Auszahlungsprozentsatz

von 200 % des APP des Vorstands für das nicht-finanzielle Leistungskriterium. Ist die MAQ höher als 1,8, fällt der Auszahlungsprozentsatz

auf 0 %. Das langfristige Bestreben ist, jeden Unfall zu vermeiden. Das für 2022 gesetzte Ziel wurde daher gegenüber dem Vorjahr

um weitere 0,2 Punkte heruntergesetzt und stellt im Vergleich zu anderen Unternehmen der chemischen Industrie sowie mit Blick

auf die zurückliegende Entwicklung bei LANXESS wiederum eine Herausforderung dar.

Der APP-Auszahlungsprozentsatz bezieht sich beim Vorstand und bei den Führungskräften auf der Ebene unterhalb des Vorstands

auf den individuell zugrunde liegenden APP-Prozentsatz. Für die ordentlichen Vorstandsmitglieder entspricht eine 100%ige Zielerreichung

auch 100 % der festen Jahresvergütung. Bei Inkrafttreten einer Wieder- oder Neubestellung eines ordentlichen Vorstandsmitglieds

sind dies, im Einklang mit der Gewichtung von kurz- und langfristiger Vergütung im neuen Vergütungssystem, 90 % der festen

Jahresvergütung. Für den Vorstandsvorsitzenden entspricht eine 100%ige Zielerreichung 125 % der festen Jahresvergütung.

Innerhalb des APP besteht die Möglichkeit der Gewährung eines anlassbezogenen Ermessensbonus. Dieser dient der Würdigung besonderer

Leistungen bzw. zur Schaffung eines zusätzlichen Anreizes und kann nur als Teil des APP des Vorstands gewährt werden. Er ist

auf 20 % der festen Jahresvergütung begrenzt. Der Ermessensbonus kann nur in Ausnahmefällen zum Einsatz kommen und bedarf

einer transparenten Begründung durch den Aufsichtsrat. Im Geschäftsjahr 2022 ist es wie in den letzten Jahren zu keiner Auszahlung

eines Ermessensbonus gekommen.

Die maximale Zielerreichung für das APP des Vorstands (inklusive des Ermessensbonus) ist auf 200 % begrenzt.

Der Aufsichtsrat behält sich weiterhin vor, eine Kürzung des APP vorzunehmen, sollten gravierende Arbeitssicherheits- und/oder

Umweltprobleme auftreten.

Langfristige variable Vergütung

Der Vorstand ist dazu angehalten, sich langfristig für das Unternehmen zu engagieren, Nachhaltigkeit zu fördern und zu erzielen.

Dies bedeutet einen effizienten Umgang mit dem von Aktionären und Investoren zur Verfügung gestellten Kapital. Die starke

Orientierung an Nachhaltigkeit begreift LANXESS als wichtigen Aspekt der eigenen Wettbewerbsfähigkeit, nicht zuletzt, weil

Nachhaltigkeit in ihren unterschiedlichen Facetten immer stärker von Kunden und Konsumenten, aber auch von unseren Mitarbeiterinnen

und Mitarbeitern sowie Investoren eingefordert wird. Nachhaltigkeit ist ein wichtiger Bestandteil unserer Strategie, die sich

auch im Vergütungssystem widerspiegelt.

Das LTI besteht ebenfalls aus zwei Komponenten, die in bar ausgezahlt werden und die jeweils ein messbares Leistungskriterium

berücksichtigen:

| • |

dem an der Aktienkursentwicklung orientierten Long Term Stock Performance Plan (LTSP) sowie

|

| • |

dem Sustainability Performance Plan (SPP), dessen Bewertung auf einem Nachhaltigkeitskriterium basiert.

|

Bei einer jeweils 100%igen Zielerreichung beträgt der Anteil des LTSP 60 % und der des SPP 40 % des individuellen LTI.

Der aktienbasierte LTSP bemisst sich nach der Kursentwicklung der LANXESS Aktie im Vergleich zu einem Referenzindex, derzeit

dem FTSEurofirst 300 Eurozone Chemicals Index, der erstmals in dem 2022 aufgelegten Programm LTSP 2022–2025 zugrunde gelegt

wird. Der FTSEurofirst 300 Eurozone Chemicals Index spiegelt das wirtschaftliche Umfeld des LANXESS Konzerns derzeit am besten

wider. Für die Programme LTSP 2014–2017 und LTSP 2018–2021 wurde der MSCI World Chemicals Index als Referenzindex herangezogen.

Das bis 2021 bestehende Programm LTSP 2018–2021 sowie das seit 2022 bestehende Programm LTSP 2022–2025 erstrecken sich jeweils

über vier Tranchen, wobei jährlich die Performance bestimmt und am Ende der jeweils vierjährigen Laufzeit der Tranchen der

Auszahlungsprozentsatz über die durchschnittliche Performance auf Basis der jährlichen Einzelwerte berechnet wird. Am Ende

der Laufzeit der Tranchen wird unter Verwendung dieses Auszahlungsprozentsatzes eine entsprechende Vergütung gewährt. Die

Auszahlung erfolgt im folgenden Geschäftsjahr.

Das Programm LTSP 2014–2017 erforderte ein Eigeninvestment in Aktien der LANXESS AG in Höhe von jährlich 5 % der festen Jahresvergütung.

Für diese Aktien galt eine Haltefrist von vier Jahren. Nach Ablauf der vierjährigen Sperrfrist können die durch den LTSP gewährten

Anrechte im Lauf einer dreijährigen Ausübungsperiode ausgeübt werden. Die Ausübungsperiode für die Tranche 2013, die als einzige

Tranche aus dem früheren Programm (LTSP 2010–2013) noch offen war und am 31. Januar 2022 endete, betrug fünf Jahre.

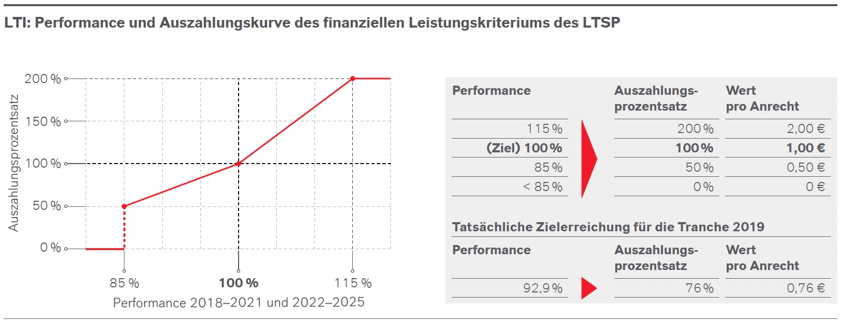

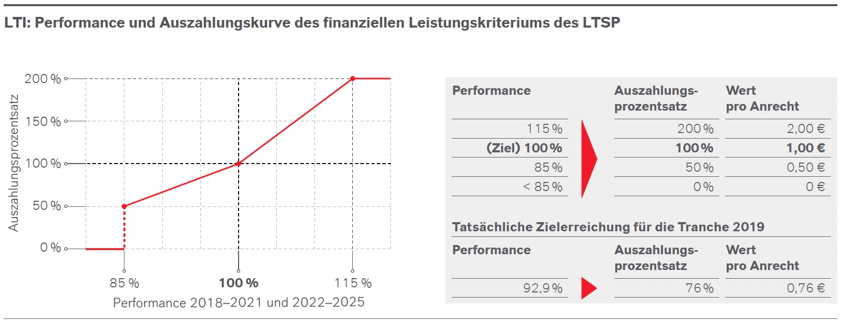

Für die Programme LTSP 2018–2021 und LTSP 2022–2025 gelten für das finanzielle Leistungskriterium des LTI die im Folgenden

dargestellte und erläuterte Performance und Auszahlungskurve.

Bei einer 100%igen Performance sehen die LTSP-Programme eine mögliche Auszahlung pro Tranche in Höhe von 60 % der festen Jahresvergütung

bei den ordentlichen Mitgliedern des Vorstands bzw. 67,5 % der festen Jahresvergütung beim Vorstandsvorsitzenden vor. Bei

Inkrafttreten einer Wieder- oder Neubestellung von ordentlichen Mitgliedern des Vorstands sind dies, im Einklang mit der Gewichtung

von kurz- und langfristiger Vergütung im neuen Vergütungssystem, 69 % der festen Jahresvergütung. Zwischen diesem Zielwert

und der Ober- bzw. Untergrenze folgt die Auszahlungskurve jeweils einem linearen Ansatz. Bei einer durchschnittlichen Outperformance

der Aktie von mindestens 115 % im Vergleich zum Referenzindex ergibt sich ein Auszahlungsprozentsatz von 200 %. Die maximale

Auszahlung beträgt somit beim Vorstandsvorsitzenden 135 % der festen Jahresvergütung. Bei den ordentlichen Mitgliedern des

Vorstands liegt sie bei 120 % bzw. 138 % bei Inkrafttreten einer Wieder- oder Neubestellung. Liegt die Performance der Aktie

im Vergleich zum Referenzindex unterhalb von 100 %, besteht ein Kürzungsvorbehalt des Aufsichtsrats; liegt sie unter 85 %,

entfällt die Auszahlung zwingend. Wie beim APP wird durch eine stärkere Steigung der Auszahlungskurve bei Überschreiten des

100%-Ziels ein zusätzlicher finanzieller Anreiz gesetzt, das Ziel zu überschreiten.

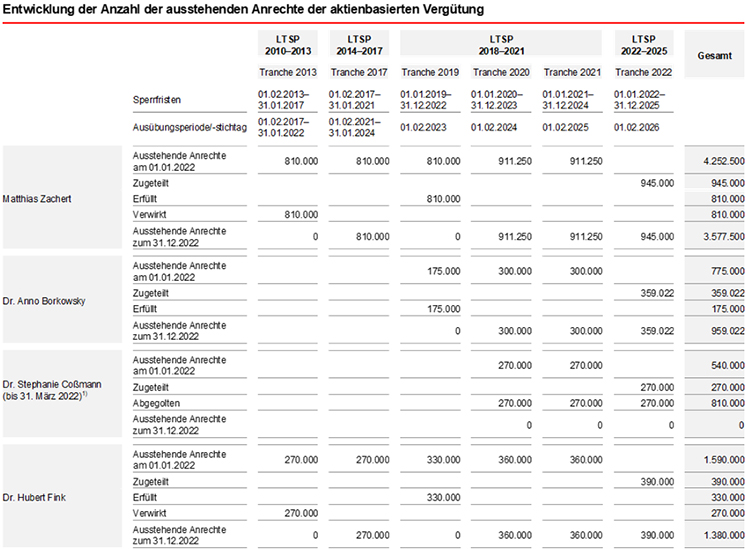

Die Entwicklung der Anzahl der ausstehenden Anrechte der aktienbasierten Vergütung im Geschäftsjahr 2022 kann der folgenden

Tabelle entnommen werden:

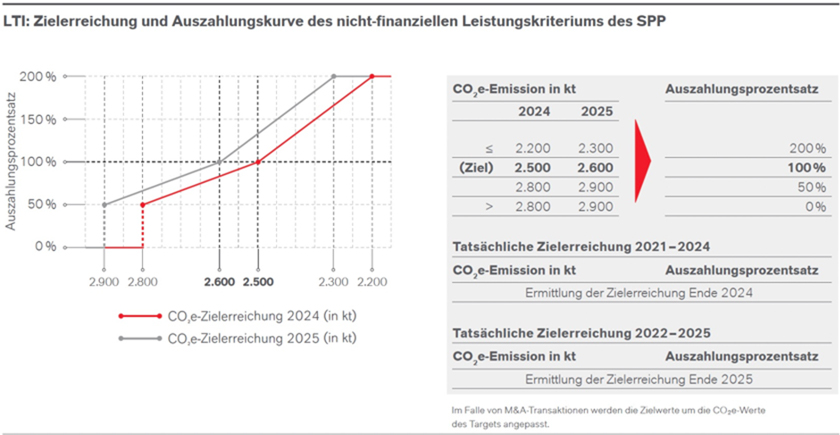

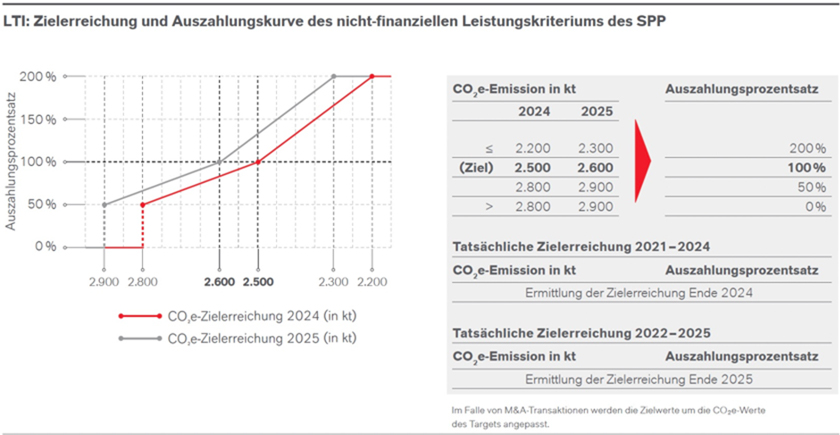

Der SPP berücksichtigt die langfristige Entwicklung nicht-finanzieller Nachhaltigkeitskriterien. Die Bemessungsperiode dieser

Kriterien beträgt ebenfalls vier Jahre. Angelehnt an das von LANXESS veröffentlichte Zwischenziel für 2025 hat der Aufsichtsrat

erstmals für das Jahr 2024 ein Ziel zur Reduktion der CO2e-Emissionen im Konzern festgelegt, das im SPP als Leistungskriterium berücksichtigt wird. Auch für das Jahr 2025 wurde die

Höhe der CO2e-Emissionen als Maßstab für die Zielerreichung festgelegt. In den Folgejahren kann ein anderes Leistungskriterium gewählt

werden, das den jeweiligen Fokus des Unternehmens reflektiert. Durch diesen Mechanismus soll es ermöglicht werden, unterschiedliche

Facetten der Nachhaltigkeit zu betonen.

Für die Bemessungsperioden 2021–2024 und 2022–2025 gelten für das nicht-finanzielle Leistungskriterium des LTI die im Folgenden

dargestellten und erläuterten Zielerreichungen und Auszahlungskurven.

Für die Mitglieder des Vorstands entspricht eine 100%ige Zielerreichung des Nachhaltigkeitskriteriums einer Auszahlung in

Höhe von 45 % der festen Jahresvergütung. Bei den ordentlichen Vorstandsmitgliedern erhöht sich die Auszahlung bei Inkrafttreten

einer Wieder- oder Neubestellung, im Einklang mit der Gewichtung von kurz- und langfristiger Vergütung im neuen Vergütungssystem,

auf 46 % der festen Jahresvergütung. Bei einer CO2e-Emission von 2.200 kt oder weniger in 2024 bzw. 2.300 kt oder weniger

in 2025 beträgt der Auszahlungsprozentsatz 200 %. Die maximale Auszahlung beläuft sich somit auf 90 % bzw. bei Inkrafttreten

einer Wieder- oder Neubestellung eines ordentlichen Vorstandsmitglieds auf 92 % der festen Jahresvergütung. Liegt die CO2e-Emission über 2.800 kt in 2024 bzw. über 2.900 kt in 2025, entfällt eine Auszahlung.

Die Auszahlungskurven für LTSP und SPP folgen jeweils zwischen dem Zielwert von 100 % und der Unter- bzw. Obergrenze (0 %

und 200 %) einem linearen Ansatz. Wie bei APP und LTSP wird durch eine stärkere Steigung der Auszahlungskurve bei Überschreiten

des 100%-Ziels ein zusätzlicher finanzieller Anreiz gesetzt, das Ziel zu überschreiten. Bei Erreichen des Mindestwerts beträgt

der Auszahlungsprozentsatz 50 %.

Leistungskriterien, Zielwerte und Auszahlungskurven für die langfristigen variablen Vergütungskomponenten werden jährlich

vor Beginn des Geschäftsjahres durch den Aufsichtsrat festgelegt. Eine nachträgliche Anpassung ist, außer bei den CO2e-Zielen zur Berücksichtigung von M&A-Transaktionen, grundsätzlich ausgeschlossen.

Der Long Term Performance Bonus (LTPB), der als langfristige variable Vergütungskomponente Bestandteil des ehemaligen, bis

zum 31. Dezember 2020 gültigen Vergütungssystems war, läuft aus und wird zum 31. Dezember 2023 enden. Im Geschäftsjahr 2021

wurde die letzte Tranche des LTPB zugeteilt (Tranche 2021–2023), die im Geschäftsjahr 2024 zur Auszahlung kommen wird. Für

diese Tranche sowie für die Tranche 2020–2022, die ebenfalls auch das Geschäftsjahr 2022 umfasst, wurde im Berichtsjahr die

Vergütung für die in 2022 vollständig erbrachten Leistungen gewährt, da hieraus ein nicht mehr entziehbarer Teilanspruch entstanden

ist. Die Höhe der Gewährung beträgt 45 % bzw. bei Inkrafttreten einer Wieder- oder Neubestellung eines ordentlichen Vorstandsmitglieds

46 % der am Ende des Berichtsjahres gültigen festen Jahresvergütung unter Verwendung der APP-Zielerreichung im Jahr 2022.

Der LTPB berücksichtigt durch seine Langfristigkeit ebenfalls eine nachhaltige Unternehmensentwicklung. Zum Ende der dreijährigen

Laufzeit der Tranchen ergibt sich die konkrete Höhe des LTPB zu jeweils einem Drittel auf Basis der jeweiligen APP-Zielerreichung

der drei Geschäftsjahre. Nach Ablauf der dreijährigen Laufzeit erfolgt die Auszahlung im Folgejahr unter Verwendung der am

Ende der Laufzeit gültigen festen Jahresvergütung.

Zielvergütung der im Geschäftsjahr 2022 amtierenden Vorstandsmitglieder

Die nachfolgende Tabelle stellt die für das Geschäftsjahr 2022 zugesagte individuelle Zielvergütung der Vorstandsmitglieder

im Falle einer 100%igen Zielerreichung dar. Enthalten sind auch die geldwerten Vorteile sowie die Beiträge zur Altersversorgung.

Die zugesagten geldwerten Vorteile sind mit ihrem Maximalwert angegeben.

Bereits im Rahmen des alten Vergütungssystems wurde den Mitgliedern des Vorstands letztmalig eine LTPB-Tranche zugesagt (Tranche

2021–2023). Die Zielvergütung hierfür entspricht der des SPP. Auszahlungen aus der LTPB-Tranche ergeben sich entsprechend

der Zielerreichung im Jahr 2024. Der SPP schließt mit seiner vierjährigen Laufzeit an das auslaufende LTPB-Programm an. Auszahlungen

hieraus ergeben sich entsprechend der Zielerreichung im Jahr 2025. Es kommt somit in keinem Geschäftsjahr zu einer gleichzeitigen

Auszahlung von LTPB und SPP.

Vergütungsrelationen bei 100%iger Zielerreichung

Im Geschäftsjahr 2022 betrug die Zieldirektvergütung des Vorstandsvorsitzenden das 34-Fache der durchschnittlichen Zieldirektvergütung

aller außertariflichen Mitarbeiterinnen und Mitarbeiter in Deutschland (ohne Vorstand). Die Zieldirektvergütung aller Vorstandsmitglieder

betrug das 19-Fache der durchschnittlichen Zieldirektvergütung aller außertariflichen Mitarbeiterinnen und Mitarbeiter in

Deutschland (ohne Vorstand). Die Zieldirektvergütung umfasst die feste Jahresvergütung und die variablen Vergütungsbestandteile

bei einer 100%igen Zielerreichung. Nicht enthalten sind Beiträge zur Altersversorgung sowie geldwerte Vorteile.

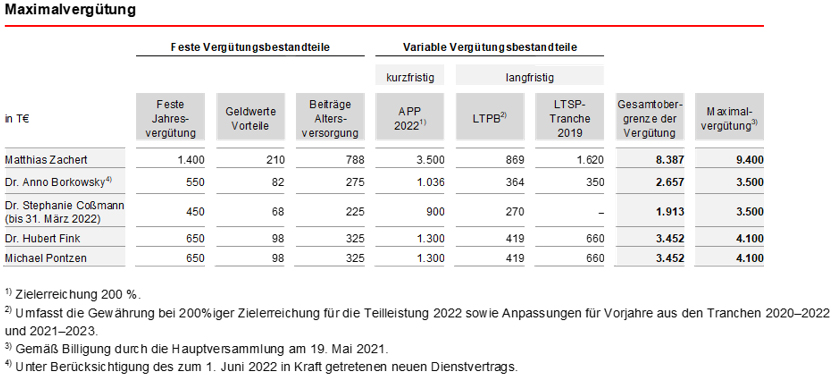

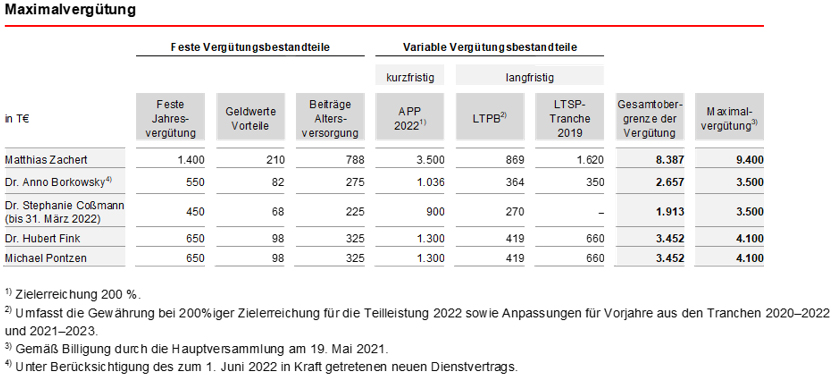

Einhaltung der Maximalvergütung

Gemäß den Vorgaben des § 87a Abs. 1 Satz 2 Nr. 1 AktG hat der Aufsichtsrat einen absoluten Euro-Betrag als Maximalvergütung

festgelegt, der den Gesamtbetrag der in einem Geschäftsjahr gewährten Vergütung begrenzt. Die Maximalvergütung wurde für jedes

Vorstandsmitglied einzeln festgelegt und schließt jeweils sämtliche festen und variablen Vergütungsbestandteile mit ein, die

sich unter Berücksichtigung der für das Geschäftsjahr vollständig erbrachten Leistungen ergeben. In der folgenden Tabelle

werden die für das Geschäftsjahr 2022 relevanten Obergrenzen der einzelnen Vergütungsbestandteile, die sich hieraus ergebende

Gesamtobergrenze der Vergütung sowie die vom Aufsichtsrat beschlossene Maximalvergütung je Vorstandsmitglied gemäß § 87a Abs.

1 Satz 2 Nr. 1 AktG dargestellt.

Die feste Jahresvergütung und die Beiträge zur Altersversorgung sind fixe Beträge. Die Obergrenzen für die geldwerten Vorteile,

APP, LTPB sowie LTSP wurden im Geschäftsjahr 2022 für alle Vorstandsmitglieder eingehalten; die Höhe der tatsächlichen Gesamtvergütung

unter Berücksichtigung der Auszahlungsprozentsätze für 2022 kann der Tabelle „Gewährte und geschuldete Vergütung der im Geschäftsjahr

amtierenden Vorstandsmitglieder“ im folgenden Abschnitt entnommen werden. Sie liegt bei jedem der Vorstandsmitglieder unterhalb

der Gesamtobergrenze der Vergütung und bleibt damit hinter der Maximalvergütung zurück. Die Einhaltung der Maximalvergütung

ist damit für das Geschäftsjahr 2022 gewährleistet.

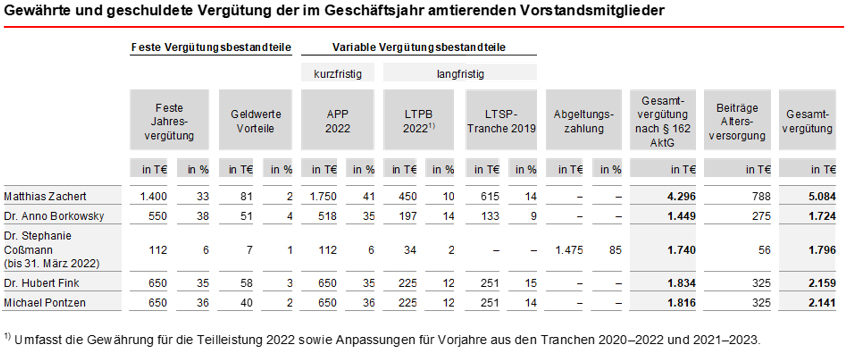

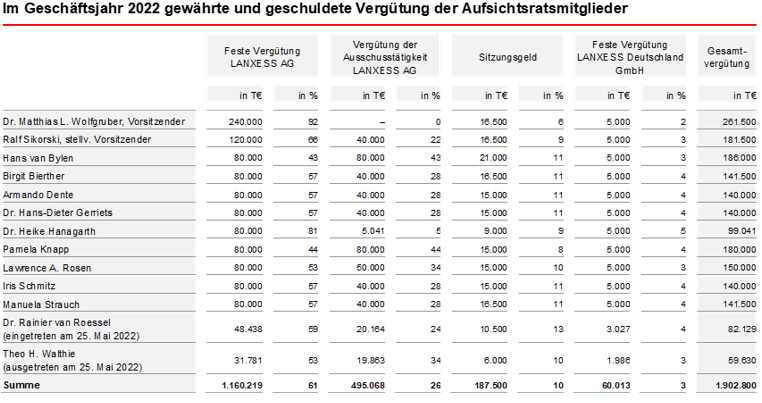

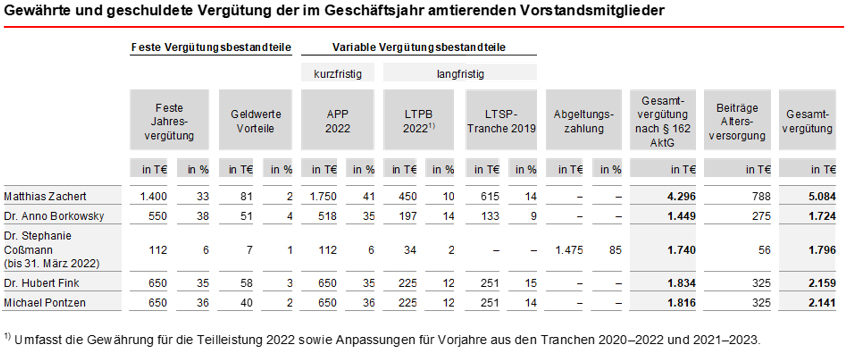

Im Geschäftsjahr 2022 gewährte und geschuldete Vergütung der Vorstandsmitglieder nach § 162 AktG

Die nachfolgende Tabelle stellt die gewährten und geschuldeten festen und variablen Vergütungsbestandteile einschließlich

des jeweiligen relativen Anteils für jedes einzelne im Geschäftsjahr 2022 amtierende Mitglied des Vorstands gemäß § 162 Abs.

1 Satz 1 AktG dar. Demnach umfasst die Tabelle die im Geschäftsjahr 2022 ausgezahlte feste Jahresvergütung, die im Geschäftsjahr

angefallenen geldwerten Vorteile sowie die im Geschäftsjahr gewährten variablen Vergütungsbestandteile APP und LTPB, die sich

unter Berücksichtigung der für das Geschäftsjahr 2022 vollständig erbrachten Leistung und der daraus resultierenden APP-Zielerreichung

für 2022 ergeben. Für den LTSP erfolgt die Gewährung der Vergütung zum Ende der Laufzeit der jeweiligen Tranchen, da die zugrundeliegende

Leistung erst zu diesem Zeitpunkt vollständig erbracht ist. Im Geschäftsjahr 2022 wurde dementsprechend die Vergütung für

die Tranche 2019 des LTSP 2018–2021 gewährt.

Im Geschäftsjahr 2022 wurde ein EBITDA vor Sondereinflüssen von 930 Mio. € erzielt und eine MAQ von 0,6 erreicht. Hieraus

ergibt sich eine Zielerreichung von 92,6 % und ein Auszahlungsprozentsatz von 75 % für das EBITDA vor Sondereinflüssen. Eine