|

EQS-News: Westwing Group SE

/ Bekanntmachung der Einberufung zur Hauptversammlung

Westwing Group SE: Bekanntmachung der Einberufung zur Hauptversammlung am 16.05.2023 in München mit dem Ziel der europaweiten Verbreitung gemäß §121 AktG

05.04.2023 / 15:05 CET/CEST

Bekanntmachung gemäß §121 AktG, übermittelt durch EQS News

- ein Service der EQS Group AG.

Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich.

|

Westwing Group SE

Berlin

ISIN DE000A2N4H07 / WKN A2N4H0

Einladung zur ordentlichen Hauptversammlung 2023

Die Aktionäre unserer Gesellschaft werden hiermit zu der

am Dienstag, den 16. Mai 2023, um 10:00 Uhr (MESZ)

im Haus der Bayerischen Wirtschaft,

Max-Joseph-Straße 5, 80333 München,

stattfindenden

ordentlichen Hauptversammlung der Westwing Group SE

(nachstehend auch die "Gesellschaft")

eingeladen.

| 1. |

Vorlage des festgestellten Jahresabschlusses und des vom Aufsichtsrat gebilligten Konzernabschlusses zum 31. Dezember 2022,

des zusammengefassten Lageberichts für die Gesellschaft und den Konzern für das Geschäftsjahr 2022, des Berichts des Aufsichtsrats

für das Geschäftsjahr 2022 und des erläuternden Berichts des Vorstands zu den Angaben nach §§ 289a, 315a HGB in der für das

Geschäftsjahr 2022 anwendbaren Fassung

Die vorstehend genannten Unterlagen sind ab dem Zeitpunkt der Einberufung der Hauptversammlung sowie auch während der Hauptversammlung

im Internet unter

| https://ir.westwing.com/hv |

zugänglich. Sie werden auch in der Hauptversammlung näher erläutert.

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss der Westwing Group SE und den Konzernabschluss zum 31.

Dezember 2022 gebilligt. Damit ist der Jahresabschluss der Westwing Group SE zum 31. Dezember 2022 nach § 172 AktG festgestellt.

Es bedarf zu diesem Tagesordnungspunkt 1 deshalb keiner Beschlussfassung der Hauptversammlung.

|

| 2. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Vorstands der Westwing Group

SE für diesen Zeitraum Entlastung zu erteilen.

|

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Aufsichtsrats der Westwing Group

SE für diesen Zeitraum Entlastung zu erteilen.

|

| 4. |

Beschlussfassung über die Bestellung des Abschlussprüfers und Konzernabschlussprüfers sowie des Prüfers für die etwaige prüferische

Durchsicht des verkürzten Abschlusses und des Zwischenlageberichts sowie für eine etwaige prüferische Durchsicht zusätzlicher

unterjähriger Finanzinformationen

| a) |

Der Aufsichtsrat schlägt auf Empfehlung seines Prüfungsausschusses vor, die PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft,

Frankfurt a.M., Büro München, zum Abschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr 2023 zu bestellen. Der

Aufsichtsrat schlägt auf Empfehlung seines Prüfungsausschusses vor, die PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft,

Frankfurt a.M., Büro München, zum Prüfer für eine etwaige prüferische Durchsicht zusätzlicher unterjähriger Finanzinformationen

(§ 115 Abs. 7 WpHG) im Geschäftsjahr 2023 zu bestellen.

|

| b) |

Der Aufsichtsrat schlägt auf Empfehlung seines Prüfungsausschusses vor, die PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft,

Frankfurt a.M., Büro München, zum Prüfer für eine etwaige prüferische Durchsicht zusätzlicher unterjähriger Finanzinformationen

(§ 115 Abs. 7 WpHG) im Geschäftsjahr 2024 bis zur nächsten Hauptversammlung zu bestellen.Der Prüfungsausschuss hat erklärt,

dass seine Empfehlung frei von ungebührlicher Einflussnahme durch Dritte ist und ihm keine die Auswahlmöglichkeiten beschränkende

Klausel im Sinne von Art. 16 Abs. 6 der EU-Abschlussprüferverordnung auferlegt wurde (Verordnung (EU) Nr. 537/2014 des Europäischen

Parlaments und des Rates vom 16. April 2014 über spezifische Anforderungen an die Abschlussprüfung bei Unternehmen von öffentlichem

Interesse und zur Aufhebung des Beschlusses 2005/909/EG der Kommission).

|

|

| 5. |

Beschlussfassung über die Billigung des nach § 162 AktG erstellten und geprüften Vergütungsberichts für das Geschäftsjahr

2022

Gemäß § 162 AktG sind Vorstand und Aufsichtsrat verpflichtet, jährlich einen Bericht über die den Mitgliedern des Vorstands

und des Aufsichtsrats im letzten Geschäftsjahr gewährte und geschuldete Vergütung (Vergütungsbericht) zu erstellen und diesen

der Hauptversammlung zur Billigung gemäß § 120a Abs. 4 AktG vorzulegen.

Der von Vorstand und Aufsichtsrat für das Geschäftsjahr 2022 erstellte Vergütungsbericht wurde gemäß den Vorgaben des § 162

Abs. 3 AktG durch den Abschlussprüfer PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft, Frankfurt am Main, Büro

München, geprüft. Der vom Abschlussprüfer erstellte Vermerk ist dem Vergütungsbericht beigefügt.

Der Vergütungsbericht ist nachfolgend unter Abschnitt II.1 wiedergegeben.

Vorstand und Aufsichtsrat schlagen vor, den nach § 162 AktG erstellten und geprüften Vergütungsbericht der Westwing Group

SE für das Geschäftsjahr 2022 zu billigen.

|

| 6. |

Beschlussfassung über die Billigung einer Anpassung des Vergütungssystems für die Mitglieder des Vorstands

Die Hauptversammlung hat bei jeder wesentlichen Änderung des Vergütungssystems für die Mitglieder des Vorstands, mindestens

jedoch alle vier Jahre, über die Billigung des vom Aufsichtsrat vorgelegten Vergütungssystems für die Mitglieder des Vorstands

zu beschließen. Der Aufsichtsrat hat das von der Hauptversammlung am 5. August 2021 gebilligte Vergütungssystem weiterentwickelt.

Die Änderungen betreffen insbesondere die Einführung eines rollierenden Systems, Möglichkeiten zur Korrektur, Reduktion der

Maximalvergütung, Konkretisierung der Key Performance Indicators und weitere Anpassungen entsprechend der Nachhaltigkeitsstrategie

der Gesellschaft.

Aufgrund dieser Änderungen soll das Vergütungssystem der Hauptversammlung erneut zur Billigung vorgelegt werden.

Das vollständige Vergütungssystem für die Mitglieder des Vorstands ist nachfolgend unter Abschnitt II.2 wiedergegeben.

Der Aufsichtsrat schlägt vor, das unter Abschnitt II.2 wiedergegebene und vom Aufsichtsrat am 29. März 2023 final zur Vorlage

an die Hauptversammlung beschlossene Vergütungssystem für die Mitglieder des Vorstands zu billigen.

|

| 7. |

Wahlen zum Aufsichtsrat

Mit Beendigung dieser Hauptversammlung endet die Amtszeit sämtlicher Aufsichtsratsmitglieder der Gesellschaft, und zwar von

Christoph Barchewitz, Dr. Antonella Mei-Pochtler, Michael Hoffmann, Mareike Wächter und Susanne Samwer. Alle derzeitigen Aufsichtsratsmitglieder

stehen für eine Wiederwahl zur Verfügung.

Gemäß Art. 40 Abs. 2 Satz 1 SE-VO, § 17 Abs. 1 SEAG und § 10 Abs. 1 der Satzung setzt sich der Aufsichtsrat der Westwing Group

SE aus fünf von der Hauptversammlung zu wählenden Mitgliedern zusammen.

Der Aufsichtsrat schlägt vor, folgende Beschlüsse zu fassen:

| „a) |

Herr Christoph Barchewitz,

wohnhaft in London, Großbritannien

Chief Executive Officer der Global Fashion Group S.A. mit Sitz in Luxemburg

|

| b) |

Frau Dr. Antonella Mei-Pochtler,

wohnhaft in Wien, Österreich

selbstständige Unternehmerin bei der Pochtler Management GmbH mit Sitz in Wien sowie Senior Advisor Boston Consulting Group

mit Sitz in München und Mitglied in verschiedenen Aufsichtsräten

|

| c) |

Herr Michael Hoffmann,

wohnhaft in München, Deutschland

selbstständiger Unternehmensberater (Diplom-Kaufmann)

Mitglied des Vorstands des gemeinnützigen Vereins Münchner Tafel e.V. mit Sitz in München

|

| d) |

Frau Mareike Wächter,

wohnhaft in München, Deutschland

Geschäftsführerin der Banovo GmbH mit Sitz in München

|

| e) |

Frau Susanne Samwer,

wohnhaft in München, Deutschland

selbstständige Finanzdirektorin (Director Finance) für HZG Additive Manufacturing Tech Fund mit Sitz in Coburg,

|

werden jeweils zum Mitglied des Aufsichtsrats der Westwing Group SE gewählt.

Die Wahl erfolgt mit Wirkung ab Beendigung der Hauptversammlung am 16. Mai 2023 bis zur Beendigung der Hauptversammlung, die

über die Entlastung für das Geschäftsjahr 2025 beschließt."

Die vorgenannten Wahlvorschläge stützen sich auf die Empfehlung des Nominierungsausschusses des Aufsichtsrats und berücksichtigen

die vom Aufsichtsrat für seine Zusammensetzung beschlossenen Ziele sowie das vom Aufsichtsrat erarbeitete Kompetenzprofil

für das Gesamtgremium einschließlich Finanzexpertise gemäß § 100 Abs. 5 AktG; er steht zudem im Einklang mit dem von der Gesellschaft

verfolgten Diversitätskonzept.

Die Wahl soll im Wege der Einzelabstimmung stattfinden.

Die Lebensläufe der Kandidaten, die jeweils insbesondere über relevante Kenntnisse, Fähigkeiten und fachliche Erfahrungen

Auskunft geben, sind vom Tag der Einberufung der Hauptversammlung an unter

| https://ir.westwing.com/hv |

zugänglich.

Weitere Angaben

| a) |

Wahl von Christoph Barchewitz

Angaben gemäß § 125 Abs. 1 Satz 5 AktG

Herr Barchewitz ist im Zeitpunkt der Bekanntmachung der Einberufung dieser Hauptversammlung in keinen anderen gesetzlich zu

bildenden Aufsichtsräten und in keinen vergleichbaren in- und ausländischen Kontrollgremien von Wirtschaftsunternehmen Mitglied.

Angaben gemäß den Empfehlungen des Deutschen Corporate Governance Kodex

Nach Einschätzung des Aufsichtsrats ist Herr Barchewitz als unabhängig einzustufen. Es bestehen nach Einschätzung des Aufsichtsrats

keine im Sinne von Empfehlung C.13 DCGK offenzulegenden persönlichen oder geschäftlichen Beziehungen von Herrn Barchewitz

zur Gesellschaft, deren Konzernunternehmen, den Organen der Gesellschaft oder einem wesentlich an der Gesellschaft beteiligten

Aktionär.

|

| b) |

Wahl von Dr. Antonella Mei-Pochtler

Angaben gemäß § 125 Abs. 1 Satz 5 AktG

Nachfolgend ist unter (1) angegeben, in welchen Unternehmen Frau Dr. Mei-Pochtler Mitglied eines anderen gesetzlich zu bildenden

Aufsichtsrats und unter (2) in welchen Unternehmen sie Mitglied eines vergleichbaren in- oder ausländischen Kontrollgremiums

ist:

| (1) |

ProSiebenSat.1 Media SE, Unterföhring (börsennotiert) – Mitglied des Aufsichtsrats und Mitglied des Prüfungsausschusses sowie

des Präsidial- und Nominierungsausschusses

|

| (2) |

Publicis Groupe S.A., Paris, Frankreich (börsennotiert) – Mitglied des Aufsichtsrats, Mitglied des Vergütungsausschusses,

Mitglied des Strategieausschusses und Mitglied des Nachhaltigkeitsausschusses

Assicurazioni Generali S.p.A., Triest, Italien (börsennotiert) – Mitglied des Aufsichtsrats und Mitglied des Ausschusses Innovation

und für soziale und ökologische Nachhaltigkeit sowie Mitglied des Ausschusses für Transaktionen mit nahestehenden Personen

Plenitude SpA, Mailand, Italien (nicht-börsennotiertes Unternehmen) - Mitglied des Aufsichtsrats

UnternehmerTUM (nicht-börsennotiertes Unternehmen) - Mitglied des Verwaltungsrats des TUM Venture Labs

|

Angaben gemäß den Empfehlungen des Deutschen Corporate Governance Kodex

Nach Einschätzung des Aufsichtsrats ist Frau Dr. Mei-Pochtler als unabhängig einzustufen. Es bestehen nach Einschätzung des

Aufsichtsrats keine im Sinne von Empfehlung C.13 DCGK offenzulegenden persönlichen oder geschäftlichen Beziehungen von Frau

Dr. Mei-Pochtler zur Gesellschaft, deren Konzernunternehmen, den Organen der Gesellschaft oder einem wesentlich an der Gesellschaft

beteiligten Aktionär.

|

| c) |

Wahl von Michael Hoffmann

Angaben gemäß § 125 Abs. 1 Satz 5 AktG

Nachfolgend ist unter (1) angegeben, in welchen Unternehmen Herr Michael Hoffmann Mitglied eines anderen gesetzlich zu bildenden

Aufsichtsrats und unter (2), in welchen Unternehmen er Mitglied eines vergleichbaren in- oder ausländischen Kontrollgremiums

ist:

| (1) |

Telefónica Deutschland Holding AG, München (börsennotiert) – Mitglied des Aufsichtsrats und Vorsitzender des Prüfungsausschusses

|

| (2) |

keine

|

Angaben gemäß den Empfehlungen des Deutschen Corporate Governance Kodex

Nach Einschätzung des Aufsichtsrats ist Herr Hoffmann als unabhängig einzustufen. Es bestehen nach Einschätzung des Aufsichtsrats

keine im Sinne von Empfehlung C.13 DCGK offenzulegenden persönlichen oder geschäftlichen Beziehungen von Herrn Hoffmann zur

Gesellschaft, deren Konzernunternehmen, den Organen der Gesellschaft oder einem wesentlich an der Gesellschaft beteiligten

Aktionär.

|

| d) |

Wahl von Mareike Wächter

Angaben gemäß § 125 Abs. 1 Satz 5 AktG

Frau Wächter ist im Zeitpunkt der Bekanntmachung der Einberufung dieser Hauptversammlung in keinen anderen gesetzlich zu bildenden

Aufsichtsräten und in keinen vergleichbaren in- und ausländischen Kontrollgremien von Wirtschaftsunternehmen Mitglied.

Angaben gemäß den Empfehlungen des Deutschen Corporate Governance Kodex

Nach Einschätzung des Aufsichtsrats ist Frau Wächter als unabhängig einzustufen. Es bestehen nach Einschätzung des Aufsichtsrats

keine im Sinne von Empfehlung C.13 CGK offenzulegenden persönlichen oder geschäftlichen Beziehungen von Frau Wächter zur Gesellschaft,

deren Konzernunternehmen, den Organen der Gesellschaft oder einem wesentlich an der Gesellschaft beteiligten Aktionär.

|

| e) |

Wahl von Susanne Samwer

Angaben gemäß § 125 Abs. 1 Satz 5 AktG

Frau Samwer ist im Zeitpunkt der Bekanntmachung der Einberufung dieser Hauptversammlung in keinen anderen gesetzlich zu bildenden

Aufsichtsräten und in keinen vergleichbaren in- und ausländischen Kontrollgremien von Wirtschaftsunternehmen Mitglied.

Angaben gemäß den Empfehlungen des Deutschen Corporate Governance Kodex

Die nach Einschätzung des Aufsichtsrats für die Wahlentscheidung relevanten persönlichen und geschäftlichen Beziehungen der

vorgeschlagenen Kandidatin zum Unternehmen, den Organen der Gesellschaft und einem wesentlich an der Gesellschaft beteiligten

Aktionär werden wie folgt offengelegt:

Frau Samwer ist Ehefrau von Oliver Samwer, dem Vorstandsvorsitzenden (CEO) der Rocket Internet SE, welche wiederum zum Zeitpunkt

der Einberufung zur Hauptversammlung mit mehr als 25% der Stimmen an der Westwing Group SE beteiligt ist. Nach Einschätzung

des Aufsichtsrats gilt sie als nicht unabhängig.

|

Allen Kandidaten steht nach ihrer Einschätzung genügend Zeit für die Wahrnehmung ihrer Aufgaben im Aufsichtsrat der Westwing

Group SE zur Verfügung.

|

| 8. |

Beschlussfassung über eine Satzungsänderung zur Schaffung einer Ermächtigung für die Durchführung von virtuellen Hauptversammlungen

Gemäß einer gesetzlichen Neuregelung kann die Satzung vorsehen oder den Vorstand dazu ermächtigen vorzusehen, dass die Hauptversammlung

ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung abgehalten wird (virtuelle Hauptversammlung).

Vorstand und Aufsichtsrat der Gesellschaft stimmen darin überein, dass sich das virtuelle Hauptversammlungsformat in den vergangenen

Hauptversammlungen grundsätzlich bewährt hat und der Gesetzgeber mit den neuen Regelungen die Aktionärsrechte in der virtuellen

Hauptversammlung der Präsenzhauptversammlung angeglichen hat. Folglich soll die Möglichkeit, Hauptversammlungen virtuell abzuhalten,

auch künftig erhalten bleiben. Vorstand und Aufsichtsrat sind der Auffassung, dass die Abhaltung als virtuelle Hauptversammlung

nicht unmittelbar durch Satzungsregelung angeordnet werden sollte, sondern dass der Vorstand durch die nachstehende Satzungsregelung

ermächtigt werden soll, bei der Einberufung einer Hauptversammlung jeweils neu zu entscheiden, ob die Hauptversammlung virtuell

oder in Präsenz stattfinden soll. Vorstand und Aufsichtsrat werden vor jeder Hauptversammlung erneut, jeweils unter Berücksichtigung

der Aktionärsinteressen abwägen und über das Format der Hauptversammlung im besten Interesse des Unternehmens einschließlich

der Interessen der Aktionäre entscheiden. In die Abwägung fließen auch Aspekte des Gesundheitsschutzes der Beteiligten, Aufwand

und Kosten sowie Nachhaltigkeitserwägungen ein.

Eine solche Satzungsregelung muss befristet werden, wobei die Frist maximal fünf Jahre ab Eintragung der entsprechenden Satzungsänderung

in das Handelsregister der Gesellschaft beträgt. Die Verwaltung hat entschieden diese gesetzliche Höchstfrist nicht vollumfänglich

auszunutzen und stattdessen die Ermächtigung bis einschließlich zur Hauptversammlung über das Geschäftsjahr 2025 zu befristen.

Vorstand und Aufsichtsrat schlagen vor, zu beschließen:

„Ein neuer § 16a wird in der Satzung der Gesellschaft wie folgt ergänzt:

㤠16a Virtuelle Hauptversammlung

| |

(1) Der Vorstand ist bis zur Beendigung der Hauptversammlung, die über die Entlastung für das Geschäftsjahr 2025 beschließt,

ermächtigt vorzusehen, eine Hauptversammlung der Gesellschaft ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten

am Ort der Hauptversammlung abzuhalten (virtuelle Hauptversammlung). Im Falle der virtuellen Hauptversammlung findet § 16

Abs. 2 Satz 2 der Satzung keine Anwendung.

|

| |

Die Regelungen in dieser Satzung betreffend die Einberufung und Durchführung der Hauptversammlung der Gesellschaft gelten

entsprechend im Fall einer virtuellen Hauptversammlung, soweit in der Satzung oder im Gesetz nichts anderes bestimmt ist.

|

| |

(2) Den Mitgliedern des Aufsichtsrats, mit Ausnahme des Versammlungsleiters, ist eine Teilnahme an der virtuellen Hauptversammlung

im Wege der Bild- und Tonübertragung gestattet.“ “

|

|

| 9. |

Beschlussfassung über die Aufhebung einer Ermächtigung des Vorstands zur Ausgabe von Wandelschuldverschreibungen, Optionsschuldverschreibungen,

Genussrechten und/oder Gewinnschuldverschreibungen (bzw. einer Kombination dieser Instrumente) mit gleichzeitiger Neuerteilung

einer Ermächtigung zur Ausgabe von Wandelschuldverschreibungen, Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen

(bzw. Kombination dieser Instrumente) mit der Möglichkeit zum Bezugsrechtsausschlusses sowie die Aufhebung des Bedingten Kapitals

2018 und Schaffung eines neuen Bedingten Kapitals (Bedingtes Kapital 2023) und die entsprechende Satzungsänderung

Die Hauptversammlung vom 21. September 2018 hatte den Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats, in der Zeit vom

21. September 2018 bis zum 20. September 2023 im Gesamtnennbetrag von bis zu EUR 100.000.000,00 Wandelschuldverschreibungen,

Optionsschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen oder einer Kombination dieser Instrumente

(die „Schuldverschreibungen“) mit Bezugsrechten auf Aktien der Gesellschaft auszugeben. Das Grundkapital der Gesellschaft

war dementsprechend um bis zu EUR 5.000.000,00 bedingt erhöht („Bedingtes Kapital 2018“). Von der Ermächtigung wurde kein

Gebrauch gemacht.

Um der Gesellschaft in den kommenden fünf Jahren weiterhin die Möglichkeiten zur Herstellung einer optimalen Finanzierungsstruktur

und die erforderliche Flexibilität zur Ausgabe von Schuldverschreibungen unter vereinfachtem Bezugsrechtsausschluss entsprechend

Art. 5 SE-VO i.V.m. §§ 221 Abs. 4 Satz 2 i.V.m. 186 Abs. 3 Satz 4 AktG zu geben, soll eine neue Ermächtigung zur Ausgabe von

Options-/Wandelschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen oder einer Kombination dieser Instrumente

mit der Möglichkeit zum Ausschluss des Bezugsrechts geschaffen werden. Der maximale Gesamtnennbetrag der unter der neu zu

schaffenden Ermächtigung auszugebenden Schuldverschreibungen soll EUR 50.000.000,00 betragen und das Volumen des zur Bedienung

der Schuldverschreibungen zu schaffenden neuen Bedingten Kapitals 2023 EUR 2.000.000,00 (entspricht weniger als 10% des aktuellen

Grundkapitals) betragen.

Vorstand und Aufsichtsrat schlagen vor, zu beschließen:

| „a) |

Ermächtigung zur Ausgabe von Options-/Wandelschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen:

| aa) |

Ermächtigungszeitraum, Nennbetrag, Aktienzahl

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 15. Mai 2028 (einschließlich) einmalig oder mehrmals

auf den Inhaber oder auf den Namen lautende Options-/Wandelschuldverschreibungen, Genussrechte und/oder Gewinnschuldverschreibungen

(bzw. Kombinationen dieser Instrumente) (nachfolgend zusammen auch „Schuldverschreibungen“) im Gesamtnennbetrag von bis zu

EUR 50.000.000,00 auszugeben und den Gläubigern (nachfolgend die „Inhaber“) der jeweiligen, unter sich gleichberechtigten

Teilschuldverschreibungen, Options- bzw. Wandlungsrechte auf neue, auf den Inhaber lautende Aktien der Gesellschaft mit einem

anteiligen Betrag am Grundkapital von insgesamt bis zu EUR 2.000.000,00 nach näherer Maßgabe der Bedingungen der Schuldverschreibungen

zu gewähren.

|

| bb) |

Währung, Ausgabe durch Gesellschaften, an denen die Gesellschaft mit Mehrheit beteiligt ist

Die Schuldverschreibungen können außer in Euro auch unter Begrenzung auf den entsprechenden Euro-Gegenwert in der gesetzlichen

Währung eines OECD-Landes begeben werden. Die Schuldverschreibungen können auch durch eine hundertprozentige unmittelbare

oder mittelbare Beteiligungsgesellschaft der Gesellschaft ausgegeben werden; für diesen Fall wird der Vorstand ermächtigt,

mit Zustimmung des Aufsichtsrats für die Gesellschaft die Garantie für Schuldverschreibungen zu übernehmen und den Inhabern

von Schuldverschreibungen Options- bzw. Wandlungsrechte auf neue, auf den Inhaber lautende Stückaktien der Gesellschaft zu

gewähren.

|

| cc) |

Bezugsrechtsgewährung, Bezugsrechtsausschluss

Die Schuldverschreibungen sind den Aktionären zum Bezug anzubieten. Sie können auch von einem Kreditinstitut oder einem Konsortium

von Kreditinstituten mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten. Kreditinstituten gleichgestellt

sind nach § 53 Abs. 1 Satz 1 oder § 53b Abs. 1 Satz 1 oder Abs. 7 des Gesetzes über das Kreditwesen tätige Unternehmen. Werden

Schuldverschreibungen von einer hundertprozentigen mittelbaren oder unmittelbaren Beteiligungsgesellschaft ausgegeben, hat

die Gesellschaft die Gewährung des gesetzlichen Bezugsrechts für die Aktionäre der Gesellschaft nach Maßgabe der vorstehenden

Sätze sicherzustellen. Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das gesetzliche Bezugsrecht der

Aktionäre in folgenden Fällen auszuschließen:

| - |

Für Spitzenbeträge;

|

| - |

wenn und soweit die Ausgabe der Schuldverschreibungen gegen Bareinlage erfolgt und der Ausgabepreis ihren nach anerkannten

finanzmathematischen Methoden ermittelten theoretischen Marktwert zum Zeitpunkt der endgültigen Festlegung des Ausgabebetrags

durch den Vorstand nicht wesentlich unterschreitet und die so ausgegebenen Schuldverschreibungen nur Umtausch- und/oder Optionsrechte

auf Aktien von bis zu 10% des Grundkapitals gewähren; auf den vorgenannten Höchstbetrag sind sämtliche Aktien anzurechnen,

die unter Ausschluss des Bezugsrechts nach oder in entsprechender Anwendung von Art. 5 SE-VO i.V.m. § 186 Abs. 3 Satz 4 AktG

ab dem Zeitpunkt der Eintragung dieser Ermächtigung ausgegeben oder veräußert werden;

|

| - |

soweit dies erforderlich ist, um den Inhabern von bereits zuvor ausgegebenen Schuldverschreibungen ein Bezugsrecht in dem

Umfang gewähren zu können, wie es ihnen nach Ausübung eines Options- oder Wandlungsrechts bzw. nach Erfüllung einer Options-

oder Wandlungspflicht als Aktionär zustehen würde; oder

|

| - |

soweit die Schuldverschreibungen in Zusammenhang mit dem Erwerb von Unternehmen, Beteiligungen an Unternehmen oder Unternehmensteilen

gegen Bar- und/oder Sachgegenleistungen ausgegeben werden.

|

|

| dd) |

Options- und Wandlungsrecht

Im Falle der Ausgabe von Optionsschuldverschreibungen werden jeder Teilschuldverschreibung ein oder mehrere Optionsscheine

beigefügt, die den Inhaber nach näherer Maßgabe der vom Vorstand festzulegenden Bedingungen der Schuldverschreibung zum Bezug

von neuen, auf den Inhaber lautende Stückaktien der Gesellschaft berechtigen. Die Optionsbedingungen können vorsehen, dass

der Optionspreis auch durch Übertragung von Teilschuldverschreibungen und gegebenenfalls eine bare Zuzahlung erfüllt werden

kann. Der anteilige Betrag des Grundkapitals, der auf die je Teilschuldverschreibung zu beziehenden Aktien entfällt, darf

den Nennbetrag der Teilschuldverschreibungen nicht übersteigen.

Im Falle der Ausgabe von Wandelschuldverschreibungen erhalten die Inhaber das unentziehbare Recht, ihre Teilschuldverschreibungen

gemäß den festgelegten Bedingungen der Schuldverschreibungen in neue, auf den Inhaber lautende Stückaktien der Gesellschaft

umzutauschen. Das Umtauschverhältnis ergibt sich aus der Division des Nennbetrags oder des unter dem Nennbetrag liegenden

Ausgabebetrags einer Teilschuldverschreibung durch den festgesetzten Wandlungspreis für eine Aktie der Gesellschaft und kann

auf eine volle Zahl auf- oder abgerundet werden. Es kann vorgesehen werden, dass das Umtauschverhältnis variabel ist und der

Wandlungspreis innerhalb einer festzulegenden Bandbreite in Abhängigkeit von der Entwicklung des Aktienkurses während der

Laufzeit oder während eines bestimmten Zeitraums innerhalb der Laufzeit festgesetzt wird. Ferner können eine in bar zu leistende

Zuzahlung und die Zusammenlegung oder ein Ausgleich für nicht wandlungsfähige Spitzen festgesetzt werden. Der anteilige Betrag

des Grundkapitals, der auf die je Teilschuldverschreibung zu beziehenden Aktien entfällt, darf den Nennbetrag der Teilschuldverschreibungen

nicht übersteigen.

|

| ee) |

Gewährung bestehender Aktien

Die Bedingungen der Schuldverschreibungen können das Recht der Gesellschaft vorsehen, im Falle der Wandlung bzw. Optionsausübung

nicht neue Aktien zu gewähren, sondern deren Gegenwert in Geld zu zahlen. Die Bedingungen der Schuldverschreibungen können

auch vorsehen, dass die Schuldverschreibungen nach Wahl der Gesellschaft statt in neue Aktien aus bedingtem Kapital in bereits

existierende Aktien der Gesellschaft gewandelt werden können bzw. das Optionsrecht oder die Optionspflicht durch Lieferung

solcher Aktien erfüllt werden kann.

|

| ff) |

Options- und Wandlungspflicht

Die Bedingungen der Schuldverschreibungen können auch eine Wandlungs- oder Optionspflicht zum Ende der Laufzeit oder zu einem

anderen Zeitpunkt (jeweils auch „Fälligkeit“) oder das Recht der Gesellschaft vorsehen, bei Fälligkeit der Schuldverschreibungen

den Anleihegläubigern ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrages Aktien der Gesellschaft zu gewähren.

In letztgenanntem Fall kann der Options- bzw. Wandlungspreis nach näherer Maßgabe der Options- bzw. Anleihebedingungen dem

Durchschnittskurs der Aktie der Gesellschaft im XETRA-Handel (oder einem an die Stelle des XETRA-Systems getretenen funktional

vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse an mindestens fünf Börsenhandelstagen vor dem Tag der Ermittlung

des Wandlungs- bzw. Optionspreises nach näherer Maßgabe der Emissionsbedingungen entsprechen, auch wenn dieser unterhalb des

in lit. gg) genannten Mindestbetrags liegt. § 9 Abs. 1 i.V.m. § 199 Abs. 2 AktG ist zu beachten.

|

| gg) |

Optionspreis, Wandlungspreis, wertwahrende Anpassung des Options- oder Wandlungspreises

Der jeweils festzusetzende Options- oder Wandlungspreis für eine Stückaktie der Gesellschaft muss mit Ausnahme der Fälle,

in denen eine Ersetzungsbefugnis oder eine Wandlungspflicht vorgesehen ist (oben lit. ff)), mindestens 80% des durchschnittlichen

Schlussauktionspreises der Aktien der Gesellschaft im XETRA-Handel (oder einem an die Stelle des XETRA-Systems getretenen

funktional vergleichbaren Nachfolgesystem) an den zehn Börsentagen vor dem Tag der Beschlussfassung durch den Vorstand über

die Begebung der Schuldverschreibungen betragen oder – für den Fall der Einräumung des Bezugsrechts – mindestens 80% des durchschnittlichen

Schlussauktionspreises der Aktien der Gesellschaft im XETRA-Handel (oder einem an die Stelle des XETRA-Systems getretenen

funktional vergleichbaren Nachfolgesystem) während der Tage, an denen die Bezugsrechte an der Wertpapierbörse Frankfurt am

Main gehandelt werden, mit Ausnahme der beiden letzten Börsentage des Bezugsrechtshandels, entsprechen. Diese vorstehenden

Vorgaben gelten auch im Fall eines variablen Umtauschverhältnisses bzw. Wandlungspreises.

Soweit sich Bruchteile von neuen Aktien ergeben, kann vorgesehen werden, dass diese Bruchteile nach Maßgabe der Bedingungen

der Schuldverschreibungen, gegebenenfalls gegen Zuzahlung, zum Bezug ganzer Aktien aufaddiert werden können.

Der Wandlungs- bzw. Optionspreis wird unbeschadet der § 9 Abs. 1 und § 199 Abs. 2 AktG aufgrund einer Verwässerungsschutzklausel

nach näherer Bestimmung der Bedingungen der Schuldverschreibungen durch Zahlung eines entsprechenden Betrages in Geld bei

Ausnutzung des Wandlungsrechts ermäßigt, wenn die Gesellschaft während der Wandlungs- oder Optionsfrist unter Einräumung des

Bezugsrechts an ihre Aktionäre entweder das Grundkapital erhöht oder sonstige Wertpapiere begibt und den Inhabern von Schuldverschreibungen

kein Bezugsrecht in dem Umfang eingeräumt wird, wie es ihnen nach Ausübung des Wandlungs- oder Optionsrechts zustehen würde.

Statt einer Zahlung in bar bzw. einer Herabsetzung der Zuzahlung kann auch – soweit möglich – der Wandlungspreis ermäßigt

werden. Die Bedingungen können darüber hinaus für den Fall der Kapitalherabsetzung, sowie für sonstige Maßnahmen, die zu einer

wirtschaftlichen Verwässerung der Options- bzw. Wandlungsrechte führen können, eine wertwahrende Anpassung der Wandlungs-

bzw. Optionsrechte vorsehen.

|

| hh) |

Verzinsung

Die Verzinsung der Schuldverschreibungen kann variabel sein. Sie kann ferner von Gewinnkennzahlen der Gesellschaft und/oder

des Konzerns (unter Einschluss des Bilanzgewinns oder der durch Gewinnverwendungsbeschluss festgesetzten Dividende für Aktien

der Gesellschaft) abhängig sein. In diesem Fall müssen die Schuldverschreibungen nicht mit einem Umtausch- und/oder Optionsrecht

versehen werden. Es kann ferner eine Nachzahlung für in Vorjahren ausgefallene Leistungen vorgesehen werden.

|

| ii) |

Ermächtigung zur Festlegung weiterer Einzelheiten

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Ausgabe und Ausstattung der Schuldverschreibungen,

insbesondere Zinssatz, Ausgabekurs, Laufzeit und Stückelung, Verwässerungsschutzbestimmungen, Options- bzw. Wandlungszeitraum

sowie den Options- und Wandlungspreis zu bestimmen bzw. im Einvernehmen mit den Organen der die Schuldverschreibungen begebenden

Beteiligungsgesellschaft der Gesellschaft festzulegen.

|

|

| b) |

Schaffung eines neuen Bedingten Kapitals 2023:

Es wird ein neues Bedingtes Kapital 2023 geschaffen mit folgendem Inhalt:

Das Grundkapital ist um bis zu EUR 2.000.000,00 durch Ausgabe von bis zu 2.000.000 neuen, auf den Inhaber lautende Stückaktien

mit einem anteiligen Betrag des Grundkapitals von je EUR 1,00 bedingt erhöht (Bedingtes Kapital 2023). Die bedingte Kapitalerhöhung

dient der Gewährung von Aktien bei Ausübung von Options- oder Wandlungsrechten bzw. bei Erfüllung von Options- oder Wandlungspflichten

an die Inhaber bzw. Gläubiger der aufgrund dieses Ermächtigungsbeschlusses ausgegebenen Optionsschuld-, Wandelschuldverschreibungen,

Genussrechte und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) (zusammen die „Schuldverschreibungen“).

Die Ausgabe der neuen Aktien erfolgt zu dem nach Maßgabe der vorstehenden Ermächtigung jeweils festzulegenden Options- bzw.

Wandlungspreises. Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, wie die Inhaber von Schuldverschreibungen,

die von der Gesellschaft oder von einer hundertprozentigen unmittelbaren oder mittelbaren Beteiligungsgesellschaft der Gesellschaft

aufgrund dieses Ermächtigungsbeschlusses bis zum 15. Mai 2028 ausgegeben oder von der Gesellschaft garantiert werden, von

ihren Options- oder Wandlungsrechten Gebrauch machen oder, soweit sie zur Wandlung verpflichtet sind, ihre Verpflichtung zur

Wandlung erfüllen, oder, soweit die Gesellschaft ein Wahlrecht ausübt, ganz oder teilweise anstelle der Zahlung des fälligen

Geldbetrags Aktien der Gesellschaft zu gewähren, soweit nicht jeweils ein Barausgleich gewährt oder eigene Aktien zur Bedienung

eingesetzt werden. Soweit rechtlich zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats die Gewinnbeteiligung neuer

Aktien abweichend von § 60 Abs. 2 AktG festlegen.

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung dieser bedingten

Kapitalerhöhung festzusetzen.

Der Aufsichtsrat wird ermächtigt, § 4 Abs. 1 und 2 der Satzung und den neu zu fassenden § 4 Abs. 5 der Satzung entsprechend

der jeweiligen Inanspruchnahme des bedingten Kapitals und nach Ablauf sämtlicher Options- bzw. Wandlungsfristen zu ändern

sowie alle sonstigen damit in Zusammenhang stehenden Anpassungen der Satzung vorzunehmen, die nur die Fassung betreffen.

|

| c) |

Aufhebung der Ermächtigung vom 21. September 2018 und des Bedingten Kapitals 2018

Die in der Hauptversammlung vom 21. September 2018 beschlossene Ermächtigung des Vorstands, bis zum 20. September 2023 einmalig

oder mehrmals Options-/Wandelschuldverschreibungen, Genussrechten und/oder Gewinnschuldverschreibungen (bzw. einer Kombination

dieser Instrumente) im Gesamtnennbetrag von bis zu EUR 100.000.000,00 zu begeben und in diesem Zusammenhang Wandlungs- beziehungsweise

Optionsrechte und Wandlungspflichten für auf Inhaber lautende Stückaktien der Gesellschaft mit einem rechnerischen Anteil

am Grundkapital von insgesamt bis zu EUR 5.000.000,00 zu gewähren, wird aufgehoben. Das Bedingte Kapital 2018 gemäß § 4 Abs.

5 der Satzung wird aufgehoben.

Diese Aufhebungen werden erst wirksam, sobald die neue Ermächtigung zur Ausgabe von Options-/Wandelschuldverschreibungen,

Genussrechten und/oder Gewinnschuldverschreibungen (bzw. einer Kombination dieser Instrumente) gemäß dem zu lit. a) gefassten

Beschluss sowie das neue Bedingte Kapital 2023 gemäß dem zu lit. b) gefassten Beschluss wirksam geworden sind.

|

| d) |

Satzungsänderung

§ 4 Abs. 5 der Satzung lautet wie folgt:

„Das Grundkapital ist um bis zu EUR 2.000.000,00 durch Ausgabe von bis zu 2.000.000 neuen, auf den Inhaber lautende Stückaktien

bedingt erhöht (Bedingtes Kapital 2023). Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, wie

| - |

die Inhaber von Wandlungsrechten oder Optionsrechten, die den von der Gesellschaft oder deren unmittelbaren oder mittelbaren

hundertprozentigen Beteiligungsgesellschaften aufgrund des Ermächtigungsbeschlusses der Hauptversammlung vom 16. Mai 2023

bis zum 15. Mai 2028 auszugebenden Optionsschuldverschreibungen, Wandelschuldverschreibungen, Genussrechte und/oder Gewinnschuldverschreibungen

(bzw. Kombinationen dieser Instrumente) (zusammen die „Schuldverschreibungen“) beigefügt sind, von ihrem Wandlungs- bzw. Optionsrechten

Gebrauch machen oder

|

| - |

die zur Wandlung verpflichteten Inhaber bzw. Gläubiger der von der Gesellschaft oder deren unmittelbaren oder mittelbaren

hundertprozentigen Beteiligungsgesellschaften aufgrund des Ermächtigungsbeschlusses der Hauptversammlung vom 16. Mai 2023

bis zum 15. Mai 2028 auszugebenden Schuldverschreibungen ihre Pflicht zur Wandlung oder Optionsausübung erfüllen.

|

Soweit rechtlich zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats die Gewinnbeteiligung neuer Aktien abweichend

von § 60 Abs. 2 AktG festlegen.

Der Vorstand ist auch ermächtigt, mit Zustimmung des Aufsichtsrats den weiteren Inhalt der Aktienrechte und die weiteren Einzelheiten

der Durchführung der bedingten Kapitalerhöhung festzulegen. Der Aufsichtsrat ist ermächtigt, die Fassung des § 4 Abs. 1, 2

und 5 der Satzung entsprechend der jeweiligen Ausnutzung des bedingten Kapitals bzw. nach Ablauf sämtlicher Options- und Wandlungsfristen

anzupassen.“ “

Bericht des Vorstands an die Hauptversammlung zu Punkt 9 der Tagesordnung gemäß Art. 5 SE-VO i.V.m. §§ 221 Abs. 4 Satz 2,

186 Abs. 4 Satz 2 AktG

Der Vorstand hat zu Punkt 9 der Tagesordnung zur Hauptversammlung am 16. Mai 2023 einen schriftlichen Bericht über die Gründe

für den möglichen Ausschluss des Bezugsrechts nach Art. 5 SE-VO i.V.m. §§ 221 Abs. 4 Satz 2, 186 Abs. 4 Satz 2 AktG erstattet,

welcher in dieser Einladung zur Hauptversammlung nachfolgend unter Abschnitt II.3 bekanntgemacht und von der Einberufung der

Hauptversammlung an über die Internetseite

| https://ir.westwing.com/hv |

zugänglich ist. Der Bericht wird auch während der Hauptversammlung zugänglich sein.

Der Vorstand gibt eine freiwillige Selbstverpflichtung zur Beschränkung des Ausschlusses von Bezugsrechten ab. Die freiwillige

Selbstbeschränkung ist nachfolgend unter Ziffer II.5 abgedruckt.

|

|

| 10. |

Beschlussfassung über die Aufhebung des Genehmigten Kapitals 2018/VI und die Schaffung eines neuen Genehmigten Kapitals 2023/I

mit der Ermächtigung zum Ausschluss des Bezugsrechts sowie die entsprechende Satzungsregelung

Die Satzung der Westwing Group SE regelt in § 4 Abs. 4 das Genehmigte Kapital 2018/VI. Die darin enthaltene Ermächtigung des

Vorstands ist bis zum 20. September 2023 befristet. Das Genehmigte Kapital 2018/VI der Westwing Group SE in Höhe von EUR 2.847.853,00

soll aufgrund des teilweisen Zweckwegfalls sowie aufgrund des zeitlichen Auslaufens der Ermächtigung in 2023 durch ein neues

Genehmigtes Kapital 2023/I in Höhe von EUR. 4.000.000,00 (dies entspricht weniger als 20% des aktuellen Grundkapitals) ersetzt

werden.

Zur Beibehaltung des Handlungsspielraums und um der Gesellschaft die Möglichkeit zu geben, auch zukünftig flexibel auf Finanzierungserfordernisse

zu reagieren und die Eigenkapitaldecke bei Bedarf kurzfristig stärken zu können, soll das bestehende Genehmigte Kapital 2018/IV

durch ein neues Genehmigtes Kapital 2023/I ersetzt werden, das wiederum die Möglichkeit zum Ausschluss des Bezugsrechts in

bestimmten Fällen – insbesondere unter den (erleichterten) Voraussetzungen gemäß Art. 5 SE-VO i.V.m. §§ 203 Abs. 1 Satz 1,

186 Abs. 3 Satz 4 AktG – vorsieht. Wobei die Ermächtigung zum Bezugsrechtsausschluss bei Kapitalerhöhungen gegen Bar- und

Sacheinlagen insgesamt auf einen Betrag der 10% des im Zeitpunkt der Eintragung dieser Ermächtigung bestehenden Grundkapitals

und – falls dieser Wert geringer ist – im Zeitpunkt der Ausnutzung dieser Ermächtigung begrenzt ist.

Vorstand und Aufsichtsrat schlagen vor, zu beschließen:

| „a) |

Die nach § 4 Abs. 4 der Satzung bestehende Ermächtigung vom 21. September 2018, das Grundkapital der Gesellschaft, um bis

zu EUR 2.847.853,00 zu erhöhen (Genehmigtes Kapital 2018/VI), wird aufschiebend bedingt auf die Eintragung der unter lit.

c) vorgeschlagenen Änderung der Satzung ins Handelsregister aufgehoben.

|

| b) |

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 15. Mai 2028 (einschließlich) das Grundkapital der

Gesellschaft um bis zu EUR 4.000.000,00 durch einmalige oder mehrmalige Ausgabe von bis zu 4.000.000 neuen, auf den Inhaber

lautende Stückaktien gegen Bar- und/oder Sacheinlage zu erhöhen („Genehmigtes Kapital 2023/I“). Den Aktionären steht grundsätzlich

ein Bezugsrecht zu. Die neuen Aktien können auch an ein oder mehrere Kreditinstitute oder andere in Art. 5 SE-VO i.V.m. §

186 Abs. 5 Satz 1 AktG genannte Unternehmen mit der Verpflichtung ausgegeben werden, sie den Aktionären anzubieten (mittelbares

Bezugsrecht) oder auch teilweise im Wege eines unmittelbaren Bezugsrechts (etwa an bezugsberechtigte Aktionäre, die vorab

eine Festbezugsvereinbarung abgegeben haben), oder im Übrigen im Wege eines mittelbaren Bezugsrechts gemäß Art. 5 SE-VO i.V.m.

§ 186 Abs. 5 AktG gewährt werden.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen:

| • |

für Spitzenbeträge;

|

| • |

wenn die Kapitalerhöhung gegen Sacheinlagen erfolgt und der auf die neuen Aktien entfallende Anteil am Grundkapital insgesamt

weder 10% des zum Zeitpunkt der Eintragung dieser Ermächtigung bestehenden Grundkapitals noch 10% des im Zeitpunkt der Ausgabe

der neuen Aktien bestehenden Grundkapitals übersteigt;

|

| • |

wenn die Kapitalerhöhung gegen Bareinlagen erfolgt und der auf die neuen Aktien entfallende Anteil am Grundkapital insgesamt

weder 10% des zum Zeitpunkt der Eintragung dieser Ermächtigung bestehenden Grundkapitals noch 10% des im Zeitpunkt der Ausgabe

der neuen Aktien bestehenden Grundkapitals übersteigt, und sofern der Ausgabebetrag der neuen Aktien den Börsenpreis der bereits

börsennotierten Aktien der Gesellschaft gleicher Gattung und Ausstattung zum Zeitpunkt der endgültigen Festlegung des Ausgabebetrags

durch den Vorstand nicht wesentlich unterschreitet. Auf den vorgenannten Höchstbetrag sind sämtliche Aktien anzurechnen, die

unter Ausschluss des Bezugsrechts nach oder in entsprechender Anwendung von Art. 5 SE-VO i.V.m. § 186 Abs. 3 Satz 4 AktG ab

dem Zeitpunkt der Eintragung dieser Ermächtigung ausgegeben oder veräußert werden; oder

|

| • |

wenn es zum Verwässerungsschutz erforderlich ist, um Inhabern der Wandlungs- und Optionsrechte, die von der Gesellschaft oder

von ihren Konzernunternehmen im Sinne des § 18 AktG ausgegeben wurden oder werden, ein Bezugsrecht auf neue Aktien in dem

Umfang zu gewähren, wie es ihnen nach Ausübung ihres Wandlungs- und Optionsrechts zustünde.

|

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung von Kapitalerhöhungen

aus dem Genehmigten Kapital 2023/I festzusetzen.

|

| c) |

Satzungsänderung

§ 4 Abs. 4 der Satzung der Gesellschaft wird wie folgt neu gefasst:

„Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 15. Mai 2028 (einschließlich) das Grundkapital der

Gesellschaft um bis zu EUR 4.000.000,00 durch einmalige oder mehrmalige Ausgabe von bis zu 4.000.000 neuen, auf den Inhaber

lautende Stückaktien gegen Bareinlage und/oder Sacheinlagen zu erhöhen („Genehmigtes Kapital 2023/I“). Den Aktionären steht

grundsätzlich ein Bezugsrecht zu. Die neuen Aktien können auch an ein oder mehrere Kreditinstitute oder andere in Art. 5 SE-VO

i.V.m. § 186 Abs. 5 Satz 1 des AktG genannte Unternehmen mit der Verpflichtung ausgegeben werden, sie den Aktionären anzubieten

(mittelbares Bezugsrecht) oder auch teilweise im Wege eines unmittelbaren Bezugsrechts (etwa an bezugsberechtigte Aktionäre,

die vorab eine Festbezugsvereinbarung abgegeben haben), oder im Übrigen im Wege eines mittelbaren Bezugsrechts gemäß Art.

5 SE-VO i.V.m. § 186 Abs. 5 AktG gewährt werden.

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen:

| • |

für Spitzenbeträge;

|

| • |

wenn die Kapitalerhöhung gegen Sacheinlagen erfolgt und der auf die neuen Aktien entfallende Anteil am Grundkapital insgesamt

weder 10% des zum Zeitpunkt der Eintragung dieser Ermächtigung bestehenden Grundkapitals noch 10% des im Zeitpunkt der Ausgabe

der neuen Aktien bestehenden Grundkapitals übersteigt;

|

| • |

wenn die Kapitalerhöhung gegen Bareinlagen erfolgt und der auf die neuen Aktien entfallende Anteil am Grundkapital insgesamt

weder 10% des zum Zeitpunkt der Eintragung dieser Ermächtigung bestehenden Grundkapitals noch 10% des im Zeitpunkt der Ausgabe

der neuen Aktien bestehenden Grundkapitals übersteigt, sofern der Ausgabebetrag der neuen Aktien den Börsenpreis der bereits

börsennotierten Aktien der Gesellschaft gleicher Gattung und Ausstattung zum Zeitpunkt der endgültigen Festlegung des Ausgabebetrags

durch den Vorstand nicht wesentlich unterschreitet. Auf den vorgenannten Höchstbetrag sind sämtliche Aktien anzurechnen, die

unter Ausschluss des Bezugsrechts nach oder in entsprechender Anwendung von Art. 5 SE-VO i.V.m. § 186 Abs. 3 Satz 4 AktG ab

dem Zeitpunkt der Eintragung dieser Ermächtigung ausgegeben oder veräußert werden; oder

|

| • |

wenn es zum Verwässerungsschutz erforderlich ist, um Inhabern der Wandlungs- und Optionsrechte, die von der Gesellschaft oder

von ihren Konzernunternehmen im Sinne des § 18 AktG ausgegeben wurden oder werden, ein Bezugsrecht auf neue Aktien in dem

Umfang zu gewähren, wie es ihnen nach Ausübung ihres Wandlungs- und Optionsrechts zustünde.

|

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung von Kapitalerhöhungen

aus dem Genehmigten Kapital 2023/I festzusetzen.

Der Aufsichtsrat wird ermächtigt, die Fassung des § 4 Abs. 1, 2 und 4 der Satzung nach vollständiger oder teilweiser Durchführung

der Erhöhung des Grundkapitals entsprechend der jeweiligen Ausnutzung des Genehmigten Kapitals 2023/I und, falls das Genehmigte

Kapital 2023/I bis zum 15. Mai 2028 (einschließlich) nicht oder nicht vollständig ausgenutzt sein sollte, nach Ablauf der

Ermächtigungsfrist anzupassen.“ “

Bericht des Vorstands an die Hauptversammlung zu Punkt 10 der Tagesordnung gemäß Art. 5 SE-VO i.V.m. §§ 203 Abs. 2, 186 Abs.

4 Satz 2 AktG

Der Vorstand hat zu Punkt 10 der Tagesordnung zur Hauptversammlung am 16. Mai 2023 einen schriftlichen Bericht über die Gründe

für den möglichen Ausschluss des Bezugsrechts nach Art. 5 SE-VO i.V.m. §§ 203 Abs. 2, 186 Abs. 4 Satz 2 AktG erstattet, welcher

in dieser Einladung zur Hauptversammlung nachfolgend unter Abschnitt II.4 bekanntgemacht und von der Einberufung der Hauptversammlung

an über die Internetseite

| https://ir.westwing.com/hv |

zugänglich ist. Der Bericht wird auch während der Hauptversammlung zugänglich sein.

Der Vorstand gibt eine freiwillige Selbstverpflichtung zur Beschränkung des Ausschlusses von Bezugsrechten ab. Die freiwillige

Selbstbeschränkung ist nachfolgend unter Abschnitt II.5 abgedruckt.

|

|

| 1. |

Angaben zu Punkt 5 der Tagesordnung: Vergütungsbericht der Westwing Group SE für das Geschäftsjahr 2022

Vergütungsbericht der Westwing Group SE gemäß § 162 AktG

Inhalt

| I. |

Rückblick auf das Geschäftsjahr aus Vergütungssicht |

| II. |

Vergütung der Mitglieder des Vorstands |

| A. |

Vergütungssystematik im Geschäftsjahr 2022 |

| 1. |

Feste Vergütungsbestandteile |

| a. |

Grundvergütung |

| b. |

Nebenleistungen |

| 2. |

Variable Vergütungsbestandteile |

| a. |

Kurzfristige variable Vergütung

Finanzielle Leistungskriterien – Umsatz, bereinigtes EBITDA und Free Cashflow

|

| b. |

Langfristige variable Vergütung |

| 3. |

Sonstiges |

| a. |

Einhaltung der Maximalvergütung |

| b. |

Malus und Clawback |

| c. |

Ruhegehalts- und Vorruhestandsregelungen |

| d. |

Nachvertragliches Wettbewerbsverbot, Karenzentschädigung und Abfindungszahlung |

| B. |

Vergütungshöhe im Geschäftsjahr 2022 |

| 1. |

Vergütung der im Geschäftsjahr aktiven Mitglieder des Vorstands |

| a. |

Zugesagte Vergütung sowie gewährte und geschuldete Vergütung im Geschäftsjahr 2022 |

| b. |

Überprüfung der Üblichkeit der Vorstandsvergütung |

| 2. |

Vergütung ehemaliger Mitglieder des Vorstands |

| 3. |

Angaben zur relativen Entwicklung der Vorstandsvergütung, der Vergütung der übrigen Belegschaft sowie zur Ertragsentwicklung

der Gesellschaft

|

| III. |

Vergütung der Mitglieder des Aufsichtsrats |

| A. |

Vergütungssystematik im Geschäftsjahr 2022 |

| B. |

Vergütungshöhe im Geschäftsjahr 2022 |

| 1. |

Gewährte und geschuldete Vergütung im Geschäftsjahr 2022 |

| 2. |

Angaben zur relativen Entwicklung der Aufsichtsratsvergütung, der Vergütung der übrigen Belegschaft sowie zur Ertragsentwicklung

der Gesellschaft

|

| IV. |

Ausblick auf das Geschäftsjahr 2023 aus Vergütungssicht |

| V. |

Vermerk des unabhängigen Wirtschaftsprüfers über die Prüfung des Vergütungsberichts nach § 162 Abs. 3 AktG |

Präambel

Der Vergütungsbericht erläutert detailliert die gewährte und geschuldete Vergütung der ehemaligen und aktiven Mitglieder des Vorstands und des Aufsichtsrats der Westwing Group SE im Geschäftsjahr 2022. Er

entspricht den Anforderungen des § 162 Aktiengesetz (AktG) und – soweit keine Abweichungen erklärt sind – auch dem Deutschen

Corporate Governance Kodex in der Fassung vom 28. April 2022, die durch Veröffentlichung im Bundesanzeiger am 27. Juni 2022

in Kraft trat („DCGK 2022“).

I. Rückblick auf das Geschäftsjahr aus Vergütungssicht

Im Zuge des Gesetzes zur Umsetzung der zweiten Aktionärsrechterichtlinie (ARUG II) hat der Aufsichtsrat der Westwing Group

SE das Vergütungssystem der Mitglieder des Vorstands überarbeitet. Dieses überarbeitete Vorstandsvergütungssystem berücksichtigt

die gesetzlichen Vorgaben sowie die Empfehlungen des DCGK betreffend das Vergütungssystem und unterstützt die langfristige

und nachhaltige Entwicklung der Westwing Group SE.

In Einklang mit § 120a (1) AktG wurde den Aktionären der Westwing Group SE das Vergütungssystem für die Mitglieder des Vorstands

zuletzt auf der ordentlichen Hauptversammlung am 05. August 2021 zur Billigung vorgelegt und mit 95,98% der Stimmen gebilligt.

Das Vergütungssystem unterstützt durch die Leistungskriterien der variablen Vergütung das angestrebte profitable Wachstum,

incentiviert ein nachhaltiges und zukunftsorientiertes Handeln und strebt zugleich eine Wertschaffung für die Kunden, Mitarbeiter

und Aktionäre von Westwing sowie die Umwelt im Ganzen an. Durch die Teilhabe der Vorstandsmitglieder am kurzfristigen sowie

am deutlich höher gewichteten, langfristigen Unternehmenserfolg werden Anreize zur langfristigen und nachhaltigen Entwicklung

von Westwing geschaffen. Um das Handeln der Mitglieder des Vorstands zudem auf die Interessen der Aktionäre von Westwing auszurichten,

werden die variablen leistungsabhängigen Vergütungsbestandteile überwiegend aktienbasiert gewährt.

Für eine detaillierte Beschreibung der Ausgestaltung des Systems sei auf das Vergütungssystem für die Mitglieder des Vorstands

der Westwing Group SE verwiesen, das auf der Internetseite der Westwing Group SE zugänglich ist.

Im Geschäftsjahr fand das von der Hauptversammlung am 05. August 2021 gebilligte Vergütungssystem der Mitglieder des Vorstands

nur zum Teil Anwendung, da dies erst auf ab dem 1. September 2021 geschlossene Verträge Anwendung findet. Entsprechend kam

dieses erstmals für den Vorstandsdienstvertrag von Dr. Andreas Hoerning, welcher seit 01. Juli 2022 Vorstandsvorsitzender

der Westwing Group SE ist, zur Anwendung. Dr. Andreas Hoerning trat damit die Nachfolge von Stefan Smalla an, welcher mit

Wirkung zum Ablauf des 30. Juni 2022 aus dem Vorstand ausschied.

Der Vergütungsbericht über das Geschäftsjahr 2021 wurde gemeinsam durch den Vorstand und den Aufsichtsrat erstellt, durch

den Abschlussprüfer geprüft und der Hauptversammlung am 18. Mai 2022 zur Billigung vorgelegt. Die Hauptversammlung hat den

Vergütungsbericht mit 95,27% der Stimmen gebilligt. Aus Erörterung und dem Beschluss selbst ergab sich keine Notwendigkeit

die Art und Weise der Vergütungsberichterstattung anzupassen.

II. Vergütung der Mitglieder des Vorstands

A. Vergütungssystematik im Geschäftsjahr 2022

Im Folgenden werden die bestehenden Systematiken der Vergütungskomponenten beschrieben, die für die Mitglieder des Vorstands

im Geschäftsjahr 2022 maßgeblich waren. Dafür wird auf die gewährte und geschuldete Vergütung (gemäß § 162 Abs. 1 Satz 1 AktG)

abgestellt. Die gewährte und geschuldete Vergütung stellt die Vergütung dar, die den Mitgliedern des Vorstands im Geschäftsjahr 2022 zugeflossen ist, sowie die Vergütung, die

im Geschäftsjahr 2022 fällig geworden ist, allerdings (noch) nicht zugeflossen ist. Zudem werden freiwillige Angaben zu der

im Geschäftsjahr 2022 zugesagten variablen Vergütung gemacht. Die zugesagte Vergütung ist die Vergütung, die den Vorstandsmitgliedern für das Geschäftsjahr 2022 unabhängig vom Zeitpunkt der Auszahlung in Aussicht

gestellt wird.

1. Feste Vergütungsbestandteile

Die Festvergütung setzt sich aus der Grundvergütung und Nebenleistungen zusammen. Beide Vergütungsbestandteile bilden die

Grundlage für die Gewinnung und Bindung hochqualifizierter Mitglieder des Vorstands, die die Strategie von Westwing entwickeln

und umsetzen.

a. Grundvergütung

Die Mitglieder des Vorstands von Westwing erhalten ein festes Jahresgehalt, das in zwölf gleichen Monatsraten in bar ausgezahlt

wird. Beginnt oder endet der Anstellungsvertrag im laufenden Geschäftsjahr, wird das feste Jahresgehalt für dieses Geschäftsjahr

zeitanteilig gewährt.

b. Nebenleistungen

Die Mitglieder des Vorstands erhalten zudem Sach- und sonstige Bezüge (Nebenleistungen). Die beiden Alt-Vorstandsdienstverträge

gewähren einen Anspruch auf einen Zuschuss zur Krankenversicherung und zur Altersvorsorge: Westwing zahlt(e) diesen beiden

Mitgliedern des Vorstands monatlich die Hälfte des jeweiligen höchsten Beitragssatzes zur gesetzlichen Rentenversicherung

sowie die Hälfte ihrer privaten Kranken- und Pflegeversicherungsprämien, jedoch nicht höher als den Arbeitgeber-Höchstsatz

bei Bestehen gesetzlicher Kranken- und Pflegeversicherungspflicht. Für den in 2022 neu geschlossenen Vorstandsdienstvertrag

gilt dies entsprechend betreffend Beiträge zur gesetzlichen oder privaten Kranken- und Pflegeversicherungsversicherung.

Über die vergütungsbezogenen Nebenleistungen hinaus wird für alle Mitglieder des Vorstands eine Vermögensschaden-Haftpflichtversicherung

für Organmitglieder (D&O-Versicherung) mit marktüblicher Deckungssumme und Selbstbehalt gemäß den entsprechenden Regelungen

des Aktiengesetzes sowie eine Top-Manager-Rechtsschutzversicherung abgeschlossen.

2. Variable Vergütungsbestandteile

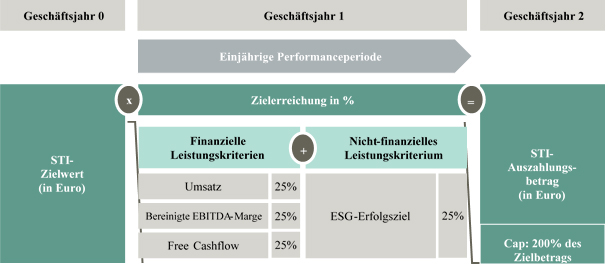

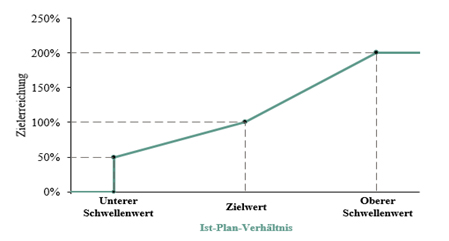

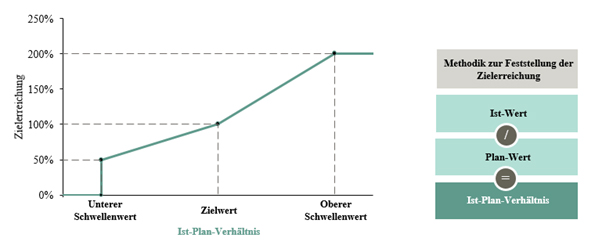

Die variable Vergütung setzt sich aus der kurzfristigen variablen Vergütung (Short Term Incentive, sogenannter „STI”) und

der langfristigen variablen Vergütung (Long Term Incentive, sogenannter „LTI”) zusammen. Die Höhe der variablen Vergütung

wird in Abhängigkeit der Leistung der Mitglieder des Vorstands ermittelt.

a. Kurzfristige variable Vergütung

Der STI für das Geschäftsjahr 2021 (der im Berichtsjahr 2022 zur Auszahlung kam) ist ein leistungsorientierter variabler Vergütungsbestandteil

mit einjährigem Bemessungszeitraum, der den im Geschäftsjahr geleisteten Beitrag zur operativen Umsetzung der Unternehmensstrategie

incentiviert. Die kurzfristige variable Vergütung beinhaltet drei finanzielle Leistungskriterien, die jeweils mit 1/3 zur

Zielerreichung des STI beitragen.

Finanzielle Leistungskriterien – Umsatz, bereinigtes EBITDA und Free Cashflow

Der STI für das Geschäftsjahr 2021 hat sich an der Erreichung der drei finanziellen Leistungskriterien Umsatz, bereinigtes

EBITDA und Free Cashflow bemessen. Der Umsatz und das bereinigte EBITDA stellen neben der bereinigten EBITDA-Marge die wichtigsten

finanziellen Leistungsindikatoren für das operative Geschäft von Westwing dar.

| • |

Umsatz: Beim Umsatz handelt es sich um den im Konzernabschluss ausgewiesenen, gebilligten und geprüften Umsatz. Er ist der zentrale

Indikator für die Nachfrage nach den Produkten von Westwing und damit ein wichtiger Faktor für die Umsetzung der ambitionierten

Wachstumsstrategie von Westwing. Die Ausrichtung der Vergütung am Umsatz der Gesellschaft trägt somit zur Förderung der Geschäftsstrategie

und langfristigen Entwicklung der Gesellschaft bei.

|

| • |

Bereinigtes EBITDA: Westwing definiert das EBITDA als die Summe des Ergebnisses vor Zinsen und Steuern (EBIT) sowie Abschreibungen und Wertminderungen.

Das bereinigte EBITDA wird durch Anpassungen des EBITDA um Erträge/Aufwendungen für anteilsbasierte Vergütung sowie einmalige

Sondereffekte (wie Restrukturierungsaufwendungen) berechnet. Das bereinigte EBITDA spiegelt die operative Ertragskraft von

Westwing wider und trägt so zur Förderung der Geschäftsstrategie der Gesellschaft bei.

|

| • |

Free Cashflow: Der Free Cashflow ist definiert als die Summe von operativem und Investitions-Cashflow. Er drückt die Liquiditätsertragskraft

des operativen Geschäfts unter Berücksichtigung von Investitionstätigkeiten aus und leistet damit die Grundlage zur nachhaltigen

und langfristigen Entwicklung der Gesellschaft.

|

Die Leistungskriterien wurden im Geschäftsjahr 2021 wie folgt angewendet:

|

Schwellen

|

Umsatz

|

Bereinigtes

EBITDA

|

Free Cashflow

|

|

Cap (Obere Schwelle)

|

550 Mio. € |

55 Mio. € |

40 Mio. € |

|

Zielwert

|

530 Mio. € |

48,5 Mio. € |

33,5 Mio. € |

|

Untere Schwelle

|

510 Mio. € |

42 Mio. € |

27 Mio. € |

Bei einer Performance unterhalb der unteren Schwelle beträgt die Zielerreichung des Erfolgsziels 0 %, bei einer Performance

am oder oberhalb des Caps 200%.

|

Leistungskriterium

|

Umsatz

|

Bereinigtes

EBITDA

|

Free Cashflow

|

|

Ist-Wert 2021

|

523 Mio. € |

40 Mio. € |

3 Mio. € |

|

Zielerreichung

|

81 % |

0 % |

0 % |

|

Gesamtzielerreichung

|

27 % |

|

Auszahlungsbetrag Stefan Smalla

|

13,5 Tsd. € |

|

Auszahlungsbetrag Sebastian Säuberlich

|

13,5 Tsd. € |

b. Langfristige variable Vergütung

Im Geschäftsjahr 2022 zugesagte Aktienoptionen

Im Geschäftsjahr 2022 wurden keine Aktienoptionen an Vorstandsmitglieder zugesagt.

Nach dem Vorstandsdienstvertrag von Dr. Andreas Hoerning erhält dieser ab dem 1. Januar 2023 eine langfristige variable Vergütung

("LTI"). Der LTI wird mit Wirkung ab dem 1. Januar 2023 im Wege einer einmaligen Zuteilung für die gesamte weitere Laufzeit

des Dienstvertrags, mithin für eine Gesamtlaufzeit von drei Jahren, zugeteilt. Der LTI des CEO erfolgt nach Maßgabe des von

der Hauptversammlung am 5. August 2021 gebilligten Vergütungssystems und setzt sich aus einem Performance Share Plan ("LTI-Komponente

1") sowie aus einem Aktienoptionsplan ("LTI-Komponente 2") zusammen. Die LTI-Komponente 1 ist als Performance Share Plan ausgestaltet,

bei dem virtuelle Aktien der Gesellschaft ("Virtuelle Performance Shares") bedingt zugeteilt werden. Die LTI-Komponente 2

ist als Aktienoptionsplan ausgestaltet, bei dem virtuelle Performance Stock Options der Gesellschaft ("VPSO") bedingt zugeteilt

werden.

Im Geschäftsjahr 2022 ausgeübte Aktienoptionen

Es wurden im Geschäftsjahr 2022 keine Aktienoptionen von Vorstandsmitgliedern ausgeübt.

3. Sonstiges

a. Einhaltung der Maximalvergütung

Im von der Hauptversammlung 2021 gebilligten Vergütungssystem hat der Aufsichtsrat für neu bestellte Mitglieder des Vorstands

oder zukünftige Wiederbestellungen bestehender Mitglieder des Vorstands gemäß § 87a Absatz 1 Satz 2 Nr. 1 AktG eine Maximalvergütung

festgelegt. Die verabschiedete Maximalvergütung findet für den bestehenden Vorstandsdienstvertrag zwischen der Westwing Group

SE und CEO Dr. Andreas Hoerning Anwendung. Die Maximalvergütung berücksichtigt die Grundvergütung, Nebenleistungen sowie die

variable Vergütung. Die variable Vergütung umfasst dabei STI und LTI. Sie beträgt gemäß dem Beschluss der Hauptversammlung

vom 05. August 2021 über das Vergütungssystem für den Vorstandsvorsitzenden 15 Mio. Euro, für ordentliche Vorstandsmitglieder

10 Mio. Euro.

Die Parameter zur finalen Ermittlung der Maximalvergütung stehen zum 31. Dezember 2022 noch nicht vollständig fest. Wie die

Maximalvergütung für das Berichtsjahr 2022 eingehalten wurde, kann erst nach der finalen Feststellung der variablen Vergütung

für das Geschäftsjahr 2022 endgültig erläutert werden. Hierfür ist dann der Wert im Zeitpunkt des Zuflusses zu berücksichtigen.

Die nachfolgende Tabelle enthält daher nur die Vergütung, die dem Berichtsjahr 2022 zum 31. Dezember 2022 für den CEO Dr.

Andreas Hoerning zuzurechnen ist, und wird sukzessive aufgebaut:

Zurechnung für Geschäftsjahr 20221

|

|

|

In Tsd. €

|

| |

Grundvergütung |

175 |

| + |

Nebenleistungen |

3 |

| = |

Summe erfolgsunabhängige Vergütung

|

178

|

| + |

Einjährige variable Vergütung (Summe) |

|

| |

|

STI für GJ 2022 |

Zufluss 2023 |

| + |

Mehrjährige variable Vergütung (Summe) 2 |

- |

| = |

Gesamtvergütung per 31.12.2022

|

178

|

| |

Maximalvergütung

|

15.000

|

1 Die dargestellte Grundvergütung, die Nebenleistungen und der STI im Geschäftsjahr 2022 stellen die anteilige Vergütung für

die Vorstandstätigkeit von Dr. Andreas Hoerning ab dem 1.07.2022 dar. Die D&O- und die Rechtsschutzversicherung sind nicht

vergütungsrelevant, da es sich in beiden Fällen um Gruppenversicherungen handelt, in die die Vorstandsmitglieder einbezogen

sind.

2 In dem Geschäftsjahr 2022 wurden Dr. Andreas Hoerning keine neuen Optionen zugesagt, da sich bestehende Programme aus vorangegangenen

Geschäftsjahren noch im Vesting befanden.

Auf die Vorstandsdienstverträge mit dem ehemaligen Vorstandsvorsitzenden Stefan Smalla sowie mit dem Finanzvorstand Sebastian

Säuberlich findet die Maximalvergütung keine Anwendung, da diese Verträge noch vor der Festlegung der Maximalvergütung durch

die Hauptversammlung vom 05. August 2021 geschlossen wurden.

b. Malus und Clawback

In dem im Juni 2022 geschlossenen Vorstandsdienstvertrag zwischen der Westwing Group SE und dem CEO Dr. Andreas Hoerning sind

Malus- und Clawback-Regelungen vereinbart. Demnach ist der Aufsichtsrat befugt, außergewöhnlichen Entwicklungen bei der Gewährung

und Feststellung der Zielerreichung der variablen Vergütungsbestandteile (STI/LTI) in angemessenem Umfang Rechnung zu tragen.

Das kann zu einer Erhöhung wie auch zu einer Verminderung der variablen Vergütung führen. Derartige Anpassungen können mithin

sowohl positive als auch negative außergewöhnliche Entwicklungen berücksichtigen, die bei der Festlegung der Zielwerte noch

nicht bekannt oder absehbar waren und sich erheblich auf die Gesamtvergütung des Vorstandsmitglieds auswirken. In Betracht

kommen insbesondere nicht im Budget berücksichtigte M&A-Aktivitäten, nicht vorhersehbare Änderungen in den Rechnungslegungsstandards

oder Steuervorschriften, Naturkatastrophen oder Pandemien.

Ferner ist der Aufsichtsrat nach vorgenanntem Vorstandsdienstvertrag berechtigt, im Falle eines etwaigen grob fahrlässigen

oder vorsätzlichen Pflichtverstoßes oder bei einem schwerwiegendem Compliance- oder Verhaltensrichtlinien-Verstoß nach billigem

Ermessen die jeweiligen variablen Vergütungsbestandteile vor ihrer Auszahlung einzubehalten ("Malus") oder nach der entsprechenden

Auszahlung zurückzufordern ("Compliance-Clawback"). Ferner hat die Gesellschaft gegen das Vorstandsmitglied einen Anspruch

auf Rückzahlung der ausbezahlten variablen Vergütung, soweit die Auszahlung variabler Vergütungsbestandteile an das Vorstandsmitglied

auf der Grundlage falscher und gemäß der geltenden Prüfungsstandards nachträglich zu berichtigender Daten, insbesondere im

Geschäftsbericht oder im Nachhaltigkeitsbericht, erfolgte.

In Bezug auf die am 31. März 2021 an Sebastian Säuberlich zugesagten 45.000 Aktienoptionen mit Barausgleich (virtuelle Aktienoptionen)

gilt folgende Clawback-Regelung: Bei schwerwiegender Pflichtverletzung oder schwerwiegender Verletzung der Westwing-internen

Compliance Richtlinien durch Sebastian Säuberlich ist Westwing berechtigt, bereits gewährte Vergütung aus der Ausübung virtueller

Aktienoptionen anteilig oder vollständig zurückzufordern (Clawback). Der Aufsichtsrat entscheidet dies in seinem pflichtgemäßen

Ermessen.

Aus Sicht des Aufsichtsrates gab es im Geschäftsjahr 2022 keinen Anlass variable Vergütungsbestandteile einzubehalten oder

zurückzufordern.

c. Ruhegehalts- und Vorruhestandsregelungen

Bei Westwing bestehen keine Ruhegehalts- oder Vorruhestandsregelungen.

d. Nachvertragliches Wettbewerbsverbot, Karenzentschädigung und Abfindungszahlung

Westwing hatte sich gegenüber zum Ablauf des 30.06.2022 aus der Organstellung ausgeschiedenen Vorstandsvorsitzenden Stefan

Smalla vertraglich verpflichtet, für die Dauer eines einjährigen nachvertraglichen Wettbewerbsverbots eine Karenzentschädigung

zu zahlen. Im Rahmen des zwischen der Gesellschaft und Stefan Smalla im Juni 2022 geschlossenen Aufhebungsvertrag wurde das

nachvertragliche Wettbewerbsverbot sowie eine etwaige Karenzentschädigung aufgehoben. Im Zuge der Beendigung des Anstellungsverhältnisses

und des Verlustes des damit einhergehenden Besitzstandes zahlte die Gesellschaft Stefan Smalla eine einmalige Abfindung in

Höhe von EUR 90.000,00 brutto. Ferner lief das Anstellungsverhältnis von Stefan Smalla bis zum Ablauf des 31.12.2022 weiter,

einschließlich seines Anspruchs auf Grundvergütung, Nebenleistungen sowie variable Vergütung.

Die Vorstandsdienstverträge im Übrigen (also der mit dem Vorstandsvorsitzenden Dr. Andreas Hoerning sowie der mit dem Finanzvorstand

Sebastian Säuberlich) enthalten keine Regelung über ein nachvertragliches Wettbewerbsverbot sowie keine Zusage einer Karenzentschädigung.

In dem im Juni 2022 geschlossenen Vorstandsdienstvertrag zwischen der Westwing Group SE und dem CEO Dr. Andreas Hoerning ist

Folgendes geregelt:

Im Fall einer vorzeitigen einvernehmlichen Beendigung des Dienstvertrags ohne wichtigen Grund ist eine gegebenenfalls zu zahlende

Abfindung auf maximal zwei feste Jahresgehälter, höchstens jedoch auf die Vergütung der Restlaufzeit begrenzt (sogenanntes

"Abfindungs-Cap"). Die Abfindung wird auf eine etwaige Karenzentschädigung aufgrund eines (etwaigen) nachvertraglichen Wettbewerbsverbots

angerechnet.

Im Geschäftsjahr 2022 wurden keine Zahlungen für Karenzentschädigungen geleistet.

Für den Fall, dass es zu keiner Verlängerung der Bestellung von Sebastian Säuberlich über den 31. März 2023 hinaus kommt,

hat sich Westwing in dem Vorstandsdienstvertrag verpflichtet, eine Abfindungszahlung in Höhe von drei Bruttomonatsgehältern

an Herrn Säuberlich zu leisten.

B. Vergütungshöhe im Geschäftsjahr 2022

1. Vergütung der im Geschäftsjahr aktiven Mitglieder des Vorstands

| |

a. Zugesagte Vergütung sowie gewährte und geschuldete Vergütung im Geschäftsjahr 2022

|

Die nachfolgenden Tabellen stellen die Vergütung dar, die den Mitgliedern des Vorstands im Geschäftsjahr 2022 zugesagt wurde.

Die zugesagte Vergütung ist die Vergütung, die den Vorstandsmitgliedern für das Geschäftsjahr 2022 unabhängig vom Zeitpunkt der Auszahlung in Aussicht

gestellt wird. Zudem wird die gewährte und geschuldete Vergütung (gemäß § 162 Abs. 1 Satz 1 AktG) angegeben. Die gewährte und geschuldete Vergütung stellt die Vergütung dar, die den Mitgliedern des Vorstands im Geschäftsjahr 2022 zugeflossen ist sowie die Vergütung, die

im Geschäftsjahr 2022 fällig geworden ist, allerdings (noch) nicht zugeflossen ist.

Die zugesagte Vergütung setzt sich für das Geschäftsjahr 2022 aus folgenden Komponenten zusammen:

| • |

Grundvergütung: Zugesagt für das Geschäftsjahr 2022

|

| • |

Nebenleistungen: Zugesagt für das Geschäftsjahr 2022

|

| • |

STI: Zugesagter Betrag für das Geschäftsjahr 2022 (Performanceperiode 2022) bei 100% Zielerreichung

|

| • |

LTI: Fair Value zum Zeitpunkt der Zuteilung (at Grant) der im Geschäftsjahr 2022 zugesagten virtuellen Aktienoptionen

|

Die den Mitgliedern des Vorstands im Geschäftsjahr 2022 zugesagte Vergütung ergibt sich wie folgt:

|

Zugesagte Vergütung

|

Dr. Andreas Hoerning, Chief Executive Officer

ab 01.07.2022

|

|

|

20221

|

20212

|

|

|

In Tsd. €

|

In %

|

In Tsd. €

|

In %

|

| |

Grundvergütung |

175 |

69,2 |

- |

- |

| + |

Nebenleistungen3 |

3 |

1,1 |

- |

- |

|

=

|

Summe erfolgsunabhängige Vergütung

|

178

|

70,3

|

-

|

-

|

| + |

Einjährige variable Vergütung (Summe) |

75 |

29,7 |

- |

- |

| |

|

STI für GJ 2021 |

- |

- |

- |

- |

| |

|

STI für GJ 2022 |

75 |

29,7 |

- |

- |

| + |

Mehrjährige variable Vergütung (Summe) 4 |

- |

- |

- |

- |

|

=

|

Gesamtvergütung

|

253

|

100,0

|

-

|

-

|

1 Die dargestellte Grundvergütung, die Nebenleistungen und der STI im Geschäftsjahr 2022 stellen die anteilig gewährte Vergütung

für die Vorstandstätigkeit von Dr. Andreas Hoerning ab dem 01.07.2022 dar.

2 Da Dr. Andreas Hoerning im Geschäftsjahr 2021 kein Vorstandsmitglied war, entfällt der Vergleich zum Vorjahr.

3 Die D&O- und die Rechtsschutzversicherung sind nicht vergütungsrelevant, da es sich in beiden Fällen um Gruppenversicherungen

handelt, in die die Vorstandsmitglieder einbezogen sind.

4 In dem Geschäftsjahr 2022 wurden Dr. Andreas Hoerning keine neuen Optionen zugesagt, da sich bestehende Programme aus vorangegangenen

Geschäftsjahren noch im Vesting befanden.

|

Zugesagte Vergütung

|

Stefan Smalla, Chief Executive Officer bis 30.06.2022

|

|

|

2022

|

2021

|

|

|

In Tsd. €

|

In %

|

In Tsd. €

|

In %

|

| |

Grundvergütung |

300 |

83,0 |

300 |

83,0 |

| + |

Nebenleistungen1 |

12 |

3,2 |

12 |

3,2 |

|

=

|

Summe erfolgsunabhängige Vergütung

|

312

|

86,2

|

312

|

86,2

|

| + |

Einjährige variable Vergütung (Summe) |

50 |

13,8 |

50 |

13,8 |

| |

|

STI für GJ 2021 |

- |

- |

50 |

13,8 |

| |

|

STI für GJ 2022 |

50 |

13,8 |

- |

- |

| + |

Mehrjährige variable Vergütung (Summe)² |

- |

- |

- |

- |

|

=

|

Gesamtvergütung

|

362

|

100,0

|

362

|

100,0

|

1 Die D&O- und die Rechtsschutzversicherung sind nicht vergütungsrelevant, da es sich in beiden Fällen um Gruppenversicherungen

handelt, in die die Vorstandsmitglieder einbezogen sind.

2 In den Geschäftsjahren 2021 und 2022 wurden Stefan Smalla keine neuen Optionen zugesagt, da sich bestehende Programme aus

vorangegangenen Geschäftsjahren noch im Vesting befanden.

|

Zugesagte Vergütung

|

Sebastian Säuberlich, Chief Financial Officer

|

|

|

2022

|

2021

|

|

|

In Tsd. €

|

In %

|

In Tsd. €

|

In %

|

| |

Grundvergütung |

250 |

79,9 |

250 |

31,9 |

| + |

Nebenleistungen1 |

13 |

4,1 |

13 |

1,6 |

| = |

Summe erfolgsunabhängige Vergütung

|

263

|

84,1

2

|

263

|

33,6

2

|

| + |

Einjährige variable Vergütung (Summe) |

50 |

16,0 |

50 |

6,4 |

| |

|

STI für GJ 2021 |

- |

- |

50 |

6,4 |

| |

|

STI für GJ 2022 |

50 |

16,0 |

- |

- |

| + |

Mehrjährige variable Vergütung (Summe)3 |

-

|

-

|

470 |

60,0 |

| = |

Gesamtvergütung

|

313

|

100,0

2

|

783

|

100,0

|

1 Die D&O- und die Rechtsschutzversicherung sind nicht vergütungsrelevant, da es sich in beiden Fällen um Gruppenversicherungen

handelt, in die die Vorstandsmitglieder einbezogen sind.

2 Die angegebene Summe weicht aufgrund von Rundungsdifferenzen von der Summe der einzelnen Vergütungskomponenten ab.

3 Zusätzlich zu den in dem Geschäftsjahr 2021 zugesagten Optionen sind bestehende Programme aus vorangegangenen Geschäftsjahren

zum Ablauf des 31.12.2022 vollständig erdient. In dem Geschäftsjahr 2022 wurden Herr Säuberlich keine neuen Optionen zugesagt,

da sich bestehende Programme aus vorangegangenen Geschäftsjahren noch im Vesting befanden.

Die gewährte und geschuldete Vergütung gem. § 162 Abs. 1 Satz 1 AktG setzt sich für das Geschäftsjahr 2022 aus folgenden Komponenten zusammen:

| • |

Grundvergütung: Zugeflossen im Geschäftsjahr 2022

|

| • |

Nebenleistungen: Zugeflossen im Geschäftsjahr 2022

|

| • |

STI: Erdienter Betrag für das Geschäftsjahr 2021 (Performanceperiode 2021) gemäß Zielerreichung; zugeflossen in Geschäftsjahr

2022

|

| • |

LTI: Im Geschäftsjahr 2022 zugeflossene Vergütung, die aus der Ausübung bereits zugesagter Aktienoptionen mit Bedienungswahlrecht

durch Westwing resultiert

|

Die gewährte und geschuldete Vergütung gem. § 162 Abs. 1 Satz 1 AktG lautet für die Mitglieder des Vorstands im Geschäftsjahr 2022 wie folgt:

|

Gewährte und geschuldete Vergütung

|

Dr. Andreas Hoerning, Chief Executive Officer seit 01.07.2022

|

|

|

2022

1

|

2021

2

|

|

|

In Tsd. €

|

In %

|

In Tsd. €

|

In %

|

| |

Grundvergütung |

175 |

98,5 |

- |

- |

| + |

Nebenleistungen3 |

3 |

1,5 |

- |

- |

| = |

Summe erfolgsunabhängige Vergütung

|

178

|

100,0

|

-

|

-

|

| + |

Einjährige variable Vergütung (Summe) |

- |

- |

- |

- |

| |

|

STI für GJ 2020 |

- |

- |

- |

- |

| |

|

STI für GJ 2021 |

- |

- |

- |

- |

| + |

Mehrjährige variable Vergütung (Summe) |

- |

- |

- |

- |

| + |

Sonstiges |

- |

- |

- |

- |

| = |

Gesamtvergütung

|

178

|

100,0

|

-

|

-

|

1 Die dargestellte Grundvergütung und die Nebenleistungen im Geschäftsjahr 2022 stellen die anteilig gewährte Vergütung für

die Vorstandstätigkeit von Dr. Andreas Hoerning ab dem 01.07.2022 dar.

2 Da Dr. Andreas Hoerning im Geschäftsjahr 2021 kein Vorstandsmitglied war, entfällt der Vergleich zum Vorjahr.

3 Die D&O- und die Rechtsschutzversicherung sind nicht vergütungsrelevant, da es sich in beiden Fällen um Gruppenversicherungen

handelt, in die die Vorstandsmitglieder einbezogen sind.

|

Gewährte und geschuldete Vergütung

|

Stefan Smalla, Chief Executive Officer bis 30.06.2022

|

|

|

2022

1

|

2021

|

|

|

In Tsd. €

|

In %

|

In Tsd. €

|

In %

|

| |

Grundvergütung |

150 |

36,1 |

300 |

77,6 |

| + |

Nebenleistungen2 |

6 |

1,4 |