Südzucker AG

Mannheim

WKN 729 700

ISIN DE 0007297004

Einladung zur ordentlichen Hauptversammlung

am Donnerstag, 13. Juli 2023, 10:00 Uhr (MESZ)

Wir laden unsere Aktionäre1 zu der am Donnerstag, 13. Juli 2023, 10:00 Uhr (MESZ), stattfindenden ordentlichen Hauptversammlung ein.

Die ordentliche Hauptversammlung findet als virtuelle Hauptversammlung gemäß § 118a Absatz 1, Absatz 2 und Absatz 6 des Aktiengesetzes (AktG) statt. Eine physische Präsenz der Aktionäre und ihrer

Bevollmächtigten (mit Ausnahme der von der Gesellschaft benannten Stimmrechtsvertreter) am Ort der Hauptversammlung ist ausgeschlossen.

Die gesamte Hauptversammlung wird für die ordnungsgemäß angemeldeten Aktionäre bzw. ihre Bevollmächtigten live in Bild und

Ton im internetgestützten elektronischen Aktionärsportal der Südzucker AG, welches über die Internetseite der Gesellschaft unter

https://www.suedzuckergroup.com/de/investor-relations/hauptversammlung

nach Maßgabe der Erläuterungen in Abschnitt IV Ziffer 2 dieser Einladung zugänglich ist, übertragen.

Ort der Hauptversammlung im Sinne des Aktiengesetzes ist das Congress Center Rosengarten, Rosengartenplatz 2, 68161 Mannheim.

1 Im Interesse einer leichteren Lesbarkeit differenzieren wir nicht geschlechtsspezifisch. Die gewählte Form steht immer stellvertretend

für Personen jeglichen Geschlechts.

I. TAGESORDNUNG

| 1. |

Vorlage des festgestellten Jahresabschlusses und des Lageberichts (einschließlich der Erläuterungen zu den Angaben nach §

289a Abs. 1 Handelsgesetzbuch) der Südzucker AG für das Geschäftsjahr 2022/23, des gebilligten Konzernabschlusses und des

Konzernlageberichts (einschließlich der Erläuterungen zu den Angaben nach § 315a Abs. 1 Handelsgesetzbuch) für das Geschäftsjahr

2022/23, des Berichts des Aufsichtsrats und des Vorschlags des Vorstands für die Verwendung des Bilanzgewinns, jeweils für

das Geschäftsjahr 2022/23

|

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns

|

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2022/23

|

| 4. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2022/23

|

| 5. |

Beschlussfassung über die Wahl des Abschlussprüfers und des Konzernabschlussprüfers für das Geschäftsjahr 2023/24 sowie des

Prüfers für eine etwaige prüferische Durchsicht von unterjährigen Finanzinformationen

|

| 6. |

Wahl zum Aufsichtsrat

|

| 7. |

Beschlussfassung über die Billigung des nach § 162 AktG erstellten und geprüften Vergütungsberichts für das Geschäftsjahr

2022/23

|

| 8. |

Vorlage und Beschlussfassung über die Billigung des fortentwickelten Vergütungssystems für den Vorstand

|

| 9. |

Beschlussfassung über die Aufhebung des bestehenden und die Schaffung eines neuen genehmigten Kapitals („Genehmigtes Kapital

2023“) mit der Möglichkeit zum Ausschluss des Bezugsrechts sowie die Änderung von § 4 Abs. 4 der Satzung

|

| 10. |

Beschlussfassung über die Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen mit der Möglichkeit zum

Ausschluss des Bezugsrechts, die Schaffung eines bedingten Kapitals („Bedingtes Kapital I“) sowie die Einfügung eines neuen

§ 4 Abs. 5 in die Satzung

|

| 11. |

Beschlussfassung über die Aufhebung der bestehenden Ermächtigung und die Erteilung einer neuen Ermächtigung zum Erwerb und

zur Verwendung eigener Aktien mit der Möglichkeit zum Ausschluss des Bezugsrechts

|

| 12. |

Beschlussfassung über die Aufhebung der bestehenden Ermächtigung und der Erteilung einer neuen Ermächtigung zum Erwerb eigener

Aktien unter Einsatz von Derivaten einschließlich der Verwendung mit der Möglichkeit zum Ausschluss des Bezugsrechts

|

| 13. |

Beschlussfassung über die Änderung von § 11 der Satzung (zustimmungspflichtige Geschäfte)

|

| 14. |

Beschlussfassungen über Änderungen von § 12 der Satzung (Vergütung der Aufsichtsratsmitglieder) und die Bestätigung der Vergütung

der Aufsichtsratsmitglieder

| 14.1 |

Beschlussfassung über die Änderung von § 12 Abs. 3 der Satzung (Vergütung der Mitglieder des Prüfungsausschusses)

|

| 14.2 |

Beschlussfassung über die Einfügung eines neuen § 12 Abs. 4 in die Satzung (Dienstwagen für den Aufsichtsratsvorsitzenden)

|

| 14.3 |

Beschlussfassung über die Änderung von § 12 Abs. 4 (künftig: Abs. 5) der Satzung (unterjähriger Eintritt und unterjähriges

Ausscheiden in den oder aus dem Aufsichtsrat bzw. in einen oder aus einem seiner Ausschüsse)

|

| 14.4 |

Beschlussfassung über die Bestätigung der Vergütung der Aufsichtsratsmitglieder

|

|

| 15. |

Beschlussfassung über die Einfügung eines neuen § 15 Abs. 6 in die Satzung (virtuelle Hauptversammlung)

|

| 16. |

Beschlussfassung über die Einfügung eines neuen § 15 Abs. 7 in die Satzung (Teilnahme der Mitglieder des Vorstands und des

Aufsichtsrats an der Hauptversammlung)

|

II. VORSCHLÄGE ZUR BESCHLUSSFASSUNG

| TOP 1 |

Vorlage des festgestellten Jahresabschlusses und des Lageberichts (einschließlich der Erläuterungen zu den Angaben nach §

289a Abs. 1 Handelsgesetzbuch) der Südzucker AG für das Geschäftsjahr 2022/23, des gebilligten Konzernabschlusses und des

Konzernlageberichts (einschließlich der Erläuterungen zu den Angaben nach § 315a Abs. 1 Handelsgesetzbuch) für das Geschäftsjahr

2022/23, des Berichts des Aufsichtsrats und des Vorschlags des Vorstands für die Verwendung des Bilanzgewinns, jeweils für

das Geschäftsjahr 2022/23

Der Aufsichtsrat hat in seiner Sitzung am 24. Mai 2023 den vom Vorstand aufgestellten Jahresabschluss und den vom Vorstand

aufgestellten Konzernabschluss geprüft und gebilligt; der Jahresabschluss ist damit festgestellt. Entsprechend den gesetzlichen

Bestimmungen erfolgt daher zu diesem Punkt der Tagesordnung keine Beschlussfassung. Die Unterlagen sind über die Internetseite

der Gesellschaft unter

| https://www.suedzuckergroup.com/de/investor-relations/hauptversammlung |

zugänglich und werden den Aktionären auf Anforderung zugesandt.

|

| TOP 2 |

Beschlussfassung über die Verwendung des Bilanzgewinns

Vorstand und Aufsichtsrat schlagen vor, den im Jahresabschluss (Einzelabschluss) der Südzucker AG für das Geschäftsjahr 2022/23

ausgewiesenen Bilanzgewinn in Höhe von 157.061.156,83 € wie folgt zu verwenden:

|

Ausschüttung einer Dividende von 0,70 € je Aktie

|

|

auf 204.107.259 Stückaktien (Gesamtzahl der Aktien nach Abzug der von der

Gesellschaft gehaltenen eigenen Aktien)

|

142.875.081,30 €

|

|

Vortrag auf neue Rechnung (Gewinnvortrag)

|

14.186.075,53 €

|

|

Bilanzgewinn

|

157.061.156,83 €

|

Bis zur Hauptversammlung kann sich die Anzahl der für das Geschäftsjahr 2022/23 dividendenberechtigten Stückaktien verändern.

In diesem Fall wird der Hauptversammlung ein entsprechend angepasster Gewinnverwendungsvorschlag unterbreitet werden, der

eine unveränderte Dividende von 0,70 € pro dividendenberechtigter Stückaktie sowie einen entsprechend angepassten Gewinnvortrag

vorsieht.

Gemäß § 58 Abs. 4 Satz 2 AktG ist der Anspruch auf Auszahlung der Dividende am dritten auf den Hauptversammlungsbeschluss

folgenden Geschäftstag fällig, also am 18. Juli 2023.

|

| TOP 3 |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2022/23

Aufsichtsrat und Vorstand schlagen vor, den Mitgliedern des Vorstands, die im Geschäftsjahr 2022/23 amtiert haben, für diesen

Zeitraum Entlastung zu erteilen.

|

| TOP 4 |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2022/23

Vorstand und Aufsichtsrat schlagen vor, den Mitgliedern des Aufsichtsrats, die im Geschäftsjahr 2022/23 amtiert haben, für

diesen Zeitraum Entlastung zu erteilen.

|

| TOP 5 |

Beschlussfassung über die Wahl des Abschlussprüfers und des Konzernabschlussprüfers für das Geschäftsjahr 2023/24 sowie des

Prüfers für eine etwaige prüferische Durchsicht von unterjährigen Finanzinformationen

Der Aufsichtsrat schlägt, gestützt auf die Empfehlung des Prüfungsausschusses gemäß Art. 16 Abs. 2 der Verordnung (EU) Nr.

537/2014 des Europäischen Parlaments und des Rates vom 16. April 2014 (EU Abschlussprüferverordnung) und gemäß § 107 Abs.

4 Satz 1 i.V.m. § 107 Abs. 3 Satz 2 AktG vor, die KPMG AG Wirtschaftsprüfungsgesellschaft, Berlin, zum Abschlussprüfer und

zum Konzernabschlussprüfer für das Geschäftsjahr 2023/24 sowie zum Prüfer für eine etwaige prüferische Durchsicht von unterjährigen

Finanzinformationen für das Geschäftsjahr 2023/24 und für das erste Quartal des Geschäftsjahres 2024/25 zu wählen.

Der Prüfungsausschuss hat in seiner Empfehlung erklärt, dass diese frei von ungebührlicher Einflussnahme durch Dritte ist

und ihm keine Klausel der in Art. 16 Abs. 6 der EU Abschlussprüferverordnung genannten Art auferlegt wurde.

|

| TOP 6 |

Wahl zum Aufsichtsrat

Frau Veronika Haslinger, Anteilseignervertreterin im Aufsichtsrat, hat ihr Mandat mit Wirkung zum Ende der ordentlichen Hauptversammlung

am 13. Juli 2023 niedergelegt. Für die Zeit bis zum Ablauf der aktuellen Amtsperiode des Aufsichtsrats wird daher die Neuwahl

eines Aufsichtsratsmitglieds durch die Hauptversammlung erforderlich.

Der Aufsichtsrat setzt sich gemäß §§ 96 Abs. 1, 101 Abs. 1 AktG und §§ 1 Abs. 1, 7 Abs. 1 Satz 1 Nr. 3 Mitbestimmungsgesetz

i.V.m. § 7 Abs. 1 der Satzung der Gesellschaft aus je zehn Mitgliedern der Anteilseigner und der Arbeitnehmer sowie gemäß

§ 96 Abs. 2 Satz 1 AktG zu mindestens 30 % aus Frauen (also mindestens sechs) und zu mindestens 30 % aus Männern (also mindestens

sechs) zusammen. Diese Geschlechterquote ist vom Aufsichtsrat insgesamt zu erfüllen, wenn nicht die Anteilseigner- oder Arbeitnehmervertreterseite

der Gesamterfüllung gemäß § 96 Abs. 2 Satz 3 AktG widerspricht. Die Arbeitnehmervertreterseite hat der Gesamterfüllung der

gesetzlichen Geschlechterquote nach § 96 Absatz 2 Satz 3 AktG widersprochen. Der Aufsichtsrat ist damit sowohl auf der Seite

der Anteilseignervertreter als auch auf der Seite der Arbeitnehmervertreter jeweils mit mindestens drei Frauen und mindestens

drei Männern zu besetzen.

Das Ausscheiden von Frau Haslinger hat zur Folge, dass der Aufsichtsrat auf Seite der Anteilseignervertreter nur noch mit

zwei Frauen besetzt ist. Anstelle von Frau Haslinger soll daher eine weitere Frau als Vertreterin der Anteilseigner in den

Aufsichtsrat gewählt werden.

Der Aufsichtsrat schlägt vor, folgenden Beschluss zu fassen:

Frau Dr. Claudia Süssenbacher, M.B.L., wohnhaft in Gablitz / Österreich, Geschäftsleiterin der Raiffeisen-Holding Niederösterreich-Wien reg. Gen.m.b.H. und Mitglied

des Vorstands der Raiffeisenlandesbank Niederösterreich-Wien AG, wird mit Wirkung ab Beendigung der Hauptversammlung am 13.

Juli 2023 für die restliche Dauer der laufenden Amtsperiode des derzeitigen Aufsichtsrats, d. h. bis zur Beendigung der Hauptversammlung,

die über die Entlastung für das Geschäftsjahr 2026/27 beschließt, als Mitglied des Aufsichtsrats gewählt.

Der Aufsichtsrat gibt den Wahlvorschlag auf der Grundlage der Empfehlung des Nominierungsausschusses des Aufsichtsrats und

der gesetzlichen Anforderungen sowie der Empfehlungen des Deutschen Corporate Governance Kodex unter Berücksichtigung des

vom Aufsichtsrat für seine Zusammensetzung beschlossenen Diversitätskonzepts und Kompetenzprofils ab. Der Inhalt des Diversitätskonzepts

und das Kompetenzprofils sind in der Erklärung zur Unternehmensführung dargestellt. Die Erklärung steht im Internet unter

| https://www.suedzuckergroup.com/de/investor-relations/corporate-governance |

als separates Dokument und unter

| https://www.suedzuckergroup.com/de/investor-relations/publikationen |

als Bestandteil des Geschäftsberichts zur Verfügung steht.

Frau Dr. Süssenbacher übt keine Mandate in anderen gesetzlich zu bildenden Aufsichtsräten und keine Mandate in vergleichbaren in- und ausländischen Kontrollgremien aus.

In Bezug auf die Empfehlung C.13 des Deutschen Corporate Governance Kodex wird Folgendes mitgeteilt:

Frau Dr. Süssenbacher ist Geschäftsleiterin der Raiffeisen-Holding Niederösterreich-Wien reg. Gen.m.b.H., einer indirekt wesentlich

an der Gesellschaft beteiligten Aktionärin. Ansonsten bestehen keine persönlichen oder geschäftlichen Beziehungen zum Unternehmen

oder seinen Organen.

Der Aufsichtsrat hat sich bei der vorgeschlagenen Kandidatin vergewissert, dass sie den für das Amt zu erwartenden Zeitaufwand

erbringen kann.

Weitere Informationen zu der vorgeschlagenen Kandidatin finden Sie in dem in Abschnitt III Ziffer 1 dieser Einladung abgedruckten

Lebenslauf, welcher auch auf der Internetseite der Gesellschaft unter

| https://www.suedzuckergroup.com/de/investor-relations/hauptversammlung |

einsehbar ist.

|

| TOP 7 |

Beschlussfassung über die Billigung des nach § 162 AktG erstellten und geprüften Vergütungsberichts für das Geschäftsjahr

2022/23

Gemäß § 120a Abs. 4 Satz 1 AktG beschließt die Hauptversammlung der börsennotierten Gesellschaft über die Billigung des nach

§ 162 AktG erstellten und geprüften Vergütungsberichts für das vorausgegangene Geschäftsjahr. Der Vergütungsbericht für das

Geschäftsjahr 2022/23 wurde von Vorstand und Aufsichtsrat erstellt. Er wurde von dem Abschlussprüfer, der PricewaterhouseCoopers

GmbH Wirtschaftsprüfungsgesellschaft, Frankfurt am Main, gemäß § 162 Abs. 3 Satz 1 und Satz 2 AktG geprüft; über das Ergebnis

der Prüfung wurde der Vermerk gemäß § 162 Abs. 3 Satz 3 AktG erstellt.

Der Vergütungsbericht für das Geschäftsjahr 2022/23 und der Vermerk über dessen Prüfung durch den Abschlussprüfer sind in

Abschnitt III Ziffer 2 dieser Einladung enthalten und unter

| www.suedzuckergroup.com/de/investor-relations/corporate-governance/verguetungsberichte |

einsehbar.

Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen:

Die Hauptversammlung billigt den von Vorstand und Aufsichtsrat erstellten Vergütungsbericht für das Geschäftsjahr 2022/23.

|

| TOP 8 |

Vorlage und Beschlussfassung über die Billigung des fortentwickelten Vergütungssystems für den Vorstand

§ 120a Absatz 1 Satz 1 AktG sieht vor, dass die Hauptversammlung der börsennotierten Gesellschaft über die Billigung des vom

Aufsichtsrat vorgelegten Vergütungssystems für die Vorstandsmitglieder beschließt, und zwar bei jeder wesentlichen Änderung

des Vergütungssystems, mindestens jedoch alle vier Jahre.

Unter Berücksichtigung der Vorgaben in § 87a Abs. 1 i. V. m. § 87 AktG hat der Aufsichtsrat am 23. Februar 2023 mit Wirkung

zum 1. März 2023 das in Abschnitt III Ziffer 3 dieser Einladung beschriebene fortentwickelte Vergütungssystem für die Mitglieder

des Vorstands der Südzucker AG beschlossen, welches an die Stelle des von der Hauptversammlung am 15. Juli 2021 gebilligten

Vorstandsvergütungssystems tritt. Eine Übersicht über die wesentlichen inhaltlichen Änderungen des von der Hauptversammlung

am 15 Juli 2021 gebilligten Vorstandsvergütungssystems durch das vom Aufsichtsrat am 23. Februar 2023 beschlossene fortentwickelte

Vorstandsvergütungssystem ist der Beschreibung des fortentwickelten Vergütungssystems in Abschnitt III Ziffer 3 als weitere

Anlage zu TOP 8 beigefügt.

Der Aufsichtsrat schlägt vor, folgenden Beschluss zu fassen:

Die Hauptversammlung billigt das vom Aufsichtsrat am 23. Februar 2023 beschlossene fortentwickelte Vergütungssystem für den

Vorstand der Südzucker AG.

|

| TOP 9 |

Beschlussfassung über die Aufhebung des bestehenden und die Schaffung eines neuen genehmigten Kapitals („Genehmigtes Kapital

2023“) mit der Möglichkeit zum Ausschluss des Bezugsrechts sowie die Änderung von § 4 Abs. 4 der Satzung

Die Ermächtigung für das nach § 4 Abs. 4 der Satzung bestehende Genehmigte Kapital 2019 ist bis zum 17. Juli 2024 befristet;

sie wurde bisher nicht in Anspruch genommen. Unter Aufhebung des Genehmigten Kapitals 2019 soll ein neues genehmigtes Kapital

in Höhe von 20.000.000 € - das entspricht rund 9,8 % des bei der Beschlussfassung bestehenden Grundkapitals von 204.183.292

€ - geschaffen werden.

Vorstand und Aufsichtsrat schlagen vor, folgende Beschlüsse zu fassen:

| a) |

Das nach § 4 Abs. 4 der Satzung bestehende Genehmigte Kapital 2019 wird mit Wirkung auf den Zeitpunkt der Wirksamkeit der

nachfolgend in lit. b) und lit. c) gefassten Beschlüsse über die Schaffung eines neuen genehmigten Kapitals durch Eintragung

der Neufassung von § 4 Abs. 4 der Satzung im Handelsregister aufgehoben.

|

| b) |

Der Vorstand wird ermächtigt, das Grundkapital der Gesellschaft bis zum 13. Juli 2028 mit Zustimmung des Aufsichtsrats durch

Ausgabe neuer, auf den Inhaber lautender Stückaktien der Gesellschaft („Südzucker-Aktien“) gegen Bar- und/oder Sacheinlagen

ganz oder in Teilbeträgen, einmalig oder mehrmals um bis zu insgesamt 20.000.000 € zu erhöhen (Genehmigtes Kapital 2023).

Bei Aktienausgaben gegen Sacheinlagen wird der Vorstand ermächtigt, das Bezugsrecht der Aktionäre mit Zustimmung des Aufsichtsrats

auszuschließen zur Gewährung von Aktien im Zusammenhang mit (i) Unternehmenszusammenschlüssen, (ii) dem Erwerb von Unternehmen,

Unternehmensteilen oder Unternehmensbeteiligungen (einschließlich der Aufstockung bestehender Unternehmensbeteiligungen) oder

von anderen mit einem Akquisitionsvorhaben im Zusammenhang stehenden Wirtschaftsgütern oder (iii) dem Erwerb sonstiger Vermögensgegenstände

(einschließlich Forderungen Dritter gegen die Gesellschaft oder mit ihr verbundene Unternehmen).

Wird das Grundkapital gegen Bareinlagen erhöht, ist den Aktionären grundsätzlich ein Bezugsrecht zu gewähren. Die Aktien können

auch von einem oder mehreren Kreditinstituten oder Unternehmen im Sinne von § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung

übernommen werden, sie den Aktionären der Gesellschaft zum Bezug anzubieten (mittelbares Bezugsrecht).

Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen, wenn der

Ausgabebetrag den Börsenpreis von Aktien der Gesellschaft gleicher Ausstattung zum Zeitpunkt der endgültigen Festlegung des

Ausgabepreises nicht wesentlich unterschreitet. Diese Ermächtigung gilt nur mit der Maßgabe, dass die unter Ausschluss des

Bezugsrechts gemäß § 186 Abs. 3 Satz 4 AktG ausgegebenen Aktien insgesamt 10 % des Grundkapitals nicht überschreiten dürfen,

und zwar weder im Zeitpunkt des Wirksamwerdens dieser Ermächtigung noch im Zeitpunkt der Ausübung dieser Ermächtigung. Auf

diese Begrenzung auf 10 % des Grundkapitals sind Aktien anzurechnen, die (i) während der Laufzeit dieser Ermächtigung unter

Ausschluss des Bezugsrechts in direkter oder entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG ausgegeben oder veräußert

werden und/oder (ii) zur Bedienung von Wandlungs- und/oder Optionsrechten oder Wandlungspflichten aus Wandel-, Options- oder

Gewinnschuldverschreibungen oder Genussrechten ausgegeben werden bzw. ausgegeben werden können, sofern die vorgenannten Schuldverschreibungen

oder Genussrechte während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts der Aktionäre in entsprechender

Anwendung des § 186 Abs. 3 Satz 4 AktG von der Gesellschaft oder einem mit ihr verbundenen Unternehmen ausgegeben werden.

Der Vorstand wird zudem ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen, soweit

es erforderlich ist, um Inhabern von Wandlungs- bzw. Optionsrechten bzw. Gläubigern von mit Wandlungspflichten ausgestatteten

Wandel-, Options- oder Gewinnschuldverschreibungen oder Genussrechten, die von der Gesellschaft oder einem mit ihr verbundenen

Unternehmen ausgegeben werden, ein Bezugsrecht auf neue Südzucker-Aktien in dem Umfang zu gewähren, wie es ihnen nach Ausübung

der Options- oder Wandlungsrechte bzw. nach Erfüllung von Wandlungspflichten zustehen würde.

Der Vorstand wird ferner ermächtigt, mit Zustimmung des Aufsichtsrats Spitzenbeträge vom Bezugsrecht der Aktionäre auszunehmen.

Die vorstehenden Ermächtigungen zum Ausschluss des Bezugsrechts werden unabhängig voneinander erteilt.

Weiterhin wird der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats den weiteren Inhalt der Aktienrechte und die Bedingungen

der Aktienausgabe festzulegen.

Der Aufsichtsrat wird ermächtigt, die Fassung der Satzung entsprechend dem Umfang der jeweiligen Kapitalerhöhung aus dem Genehmigten

Kapital 2023 zu ändern.

|

| c) |

§ 4 Abs. 4 der Satzung wird wie folgt neu gefasst:

„(4) Der Vorstand ist ermächtigt, das Grundkapital der Gesellschaft bis zum 13. Juli 2028 mit Zustimmung des Aufsichtsrats

durch Ausgabe neuer, auf den Inhaber lautender Stückaktien gegen Bar- und/oder Sacheinlagen ganz oder in Teilbeträgen, einmalig

oder mehrmals um bis zu insgesamt 20.000.000 € zu erhöhen (Genehmigtes Kapital 2023).

Bei Aktienausgaben gegen Sacheinlagen ist der Vorstand ermächtigt, das Bezugsrecht der Aktionäre mit Zustimmung des Aufsichtsrats

auszuschließen zur Gewährung von Aktien im Zusammenhang mit (i) Unternehmenszusammenschlüssen, (ii) dem Erwerb von Unternehmen,

Unternehmensteilen oder Unternehmensbeteiligungen (einschließlich der Aufstockung bestehender Unternehmensbeteiligungen) oder

von anderen mit einem Akquisitionsvorhaben im Zusammenhang stehenden Wirtschaftsgütern oder (iii) dem Erwerb sonstiger Vermögensgegenstände

(einschließlich Forderungen Dritter gegen die Gesellschaft oder mit ihr verbundene Unternehmen).

Wird das Grundkapital gegen Bareinlagen erhöht, ist den Aktionären grundsätzlich ein Bezugsrecht zu gewähren. Die Aktien können

auch von einem oder mehreren Kreditinstituten oder Unternehmen im Sinne von § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung

übernommen werden, sie den Aktionären der Gesellschaft zum Bezug anzubieten (mittelbares Bezugsrecht).

Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen, wenn der

Ausgabebetrag den Börsenpreis von Aktien der Gesellschaft gleicher Ausstattung zum Zeitpunkt der endgültigen Festlegung des

Ausgabepreises nicht wesentlich unterschreitet. Diese Ermächtigung gilt nur mit der Maßgabe, dass die unter Ausschluss des

Bezugsrechts gemäß § 186 Abs. 3 Satz 4 AktG ausgegebenen Aktien insgesamt 10 % des Grundkapitals nicht überschreiten dürfen,

und zwar weder im Zeitpunkt des Wirksamwerdens dieser Ermächtigung noch im Zeitpunkt der Ausübung dieser Ermächtigung. Auf

diese Begrenzung auf 10 % des Grundkapitals sind Aktien anzurechnen, die (i) während der Laufzeit dieser Ermächtigung unter

Ausschluss des Bezugsrechts in direkter oder entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG ausgegeben oder veräußert

werden und/oder (ii) zur Bedienung von Wandlungs- und/oder Optionsrechten oder Wandlungspflichten aus Wandel-, Options- oder

Gewinnschuldverschreibungen oder Genussrechten ausgegeben werden bzw. ausgegeben werden können, sofern die vorgenannten Schuldverschreibungen

oder Genussrechte während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts der Aktionäre in entsprechender

Anwendung des § 186 Abs. 3 Satz 4 AktG von der Gesellschaft oder einem mit ihr verbundenen Unternehmen ausgegeben werden.

Der Vorstand ist zudem ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen, soweit es

erforderlich ist, um Inhabern von Wandlungs- bzw. Optionsrechten bzw. Gläubigern von mit Wandlungspflichten ausgestatteten

Wandel-, Options- oder Gewinnschuldverschreibungen oder Genussrechten, die von der Gesellschaft oder einem mit ihr verbundenen

Unternehmen ausgegeben werden, ein Bezugsrecht auf neue auf den Inhaber lautende Stückaktien der Gesellschaft in dem Umfang

zu gewähren, wie es ihnen nach Ausübung der Options- oder Wandlungsrechte bzw. nach Erfüllung von Wandlungspflichten zustehen

würde.

Der Vorstand ist ferner ermächtigt, mit Zustimmung des Aufsichtsrats Spitzenbeträge vom Bezugsrecht der Aktionäre auszunehmen.

Die vorstehenden Ermächtigungen zum Ausschluss des Bezugsrechts sind unabhängig voneinander erteilt.

Weiterhin ist der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats den weiteren Inhalt der Aktienrechte und die Bedingungen

der Aktienausgabe festzulegen.

Der Aufsichtsrat ist ermächtigt, die Fassung der Satzung entsprechend dem Umfang der jeweiligen Kapitalerhöhung aus dem Genehmigten

Kapital 2023 zu ändern.“

|

Der Bericht des Vorstands zu diesem Tagesordnungspunkt ist in Abschnitt III Ziffer 4 dieser Einladung wiedergegeben.

|

| TOP 10 |

Beschlussfassung über die Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen mit der Möglichkeit zum

Ausschluss des Bezugsrechts, die Schaffung eines bedingten Kapitals („Bedingtes Kapital I“) sowie die Einfügung eines neuen

§ 4 Abs. 5 in die Satzung

Die von der Hauptversammlung der Gesellschaft letztmals am 31. Juli 2003 erteilte Ermächtigung zur Ausgabe von Wandel- und

Optionsschuldverschreibungen lief am 31. Juli 2008 aus. Das von der Hauptversammlung am 31. Juli 2003 geschaffene bedingte

Kapital wurde durch Beschluss der Hauptversammlung am 20. Juli 2010 aufgehoben. Seither bestehen bei der Gesellschaft weder

eine Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen noch ein bedingtes Kapital.

Um der Gesellschaft in Ansehung der veränderten Verhältnisse am Kapitalmarkt mehr Flexibilität bei der Gestaltung der Unternehmensfinanzierung

zu geben, sollen eine neue Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen und ein neues bedingtes

Kapital geschaffen werden.

Vorstand und Aufsichtsrat schlagen vor, folgende Beschlüsse zu fassen:

| a) |

Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen und zum Ausschluss des Bezugsrechts

| (1) |

Nennbetrag, Ermächtigungszeitraum, Laufzeit, Grundkapitalbetrag

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 12. Juli 2028 auf den Inhaber oder Namen lautende Wandel-

und/oder Optionsschuldverschreibungen oder eine Kombination dieser Instrumente (unter Einbeziehung aller in diesem Beschluss

vorgesehenen Gestaltungsmöglichkeiten nachstehend gemeinsam „Schuldverschreibungen“) im Gesamtnennbetrag von bis zu 500.000.000,00

€ mit oder ohne Laufzeitbegrenzung zu begeben und den Gläubigern bzw. Inhabern solcher Schuldverschreibungen Wandlungs- oder

Optionsrechte für auf den Inhaber lautende Stückaktien der Gesellschaft („Südzucker-Aktien“) mit einem anteiligen Betrag am

Grundkapital von insgesamt bis zu 15.000.000,00 € – entsprechend ca. 7,3 % des derzeitigen Grundkapitals – nach näherer Maßgabe

der Wandel- bzw. Optionsschuldverschreibungsbedingungen (nachstehend „Schuldverschreibungsbedingungen“) zu gewähren.

Die Schuldverschreibungen können gegen Bar- und/oder Sachleistungen begeben werden.

Sie können außer in Euro auch – unter Begrenzung auf den entsprechenden Euro-Gegenwert des zulässigen Gesamtnennbetrages –

in der gesetzlichen Währung eines OECD-Landes begeben werden. Für die Bestimmung des zulässigen Gesamtnennbetrages ist jeweils

der Nennbetrag der Schuldverschreibungen am Tag der Entscheidung über ihre Begebung in Euro umzurechnen.

Die Schuldverschreibungen können auch durch mit der Gesellschaft im Sinne der §§ 15 ff. AktG verbundene Unternehmen, an denen

die Gesellschaft unmittelbar oder mittelbar zu mindestens 90 % beteiligt ist, begeben werden; für diesen Fall wird der Vorstand

ermächtigt, mit Zustimmung des Aufsichtsrats für die emittierende Gesellschaft die erforderlichen Garantien zu übernehmen

und den Inhabern solcher Schuldverschreibungen Südzucker-Aktien zu gewähren sowie weitere, für die erfolgreiche Begebung der

Schuldverschreibungen erforderliche Erklärungen abzugeben und Handlungen vorzunehmen.

Die Schuldverschreibungsbedingungen können auch eine Wandlungs- bzw. Optionspflicht zum Ende der Laufzeit oder zu einem anderen

Zeitpunkt vorsehen. Sie können weiterhin auch Umtauschrechte der Südzucker AG oder der anderen emittierenden Gesellschaft

vorsehen, insbesondere Rechte zur Ersetzung der unter den Schuldverschreibungsbedingungen ursprünglich geschuldeten Leistungen

durch Südzucker-Aktien (auch als Andienungsrecht, Ersetzungsbefugnis bzw. Tilgungswahlrecht), und damit bereits bei Begebung

oder unter der Voraussetzung einer gesonderten Umtauscherklärung der Südzucker AG oder der anderen emittierenden Gesellschaft

oder unter anderen Voraussetzungen die Pflicht zur Lieferung von Südzucker-Aktien oder Wandlungs- oder Optionsrechte bzw.

-pflichten auf Aktien der Südzucker AG begründen (in beliebiger Kombination), und zwar zum Ende der Laufzeit oder zu anderen

Zeitpunkten.

Die Schuldverschreibungen können einmalig oder mehrmals, insgesamt oder in Teilen oder gleichzeitig in verschiedenen Tranchen

begeben werden. Alle Teilschuldverschreibungen einer jeweils begebenen Tranche sind mit unter sich jeweils gleichrangigen

Rechten und Pflichten auszustatten.

Soweit eine Schuldverschreibung eine Pflicht zur Lieferung von Südzucker-Aktien oder Wandlungs- oder Optionsrechte bzw. -pflichten

auf Aktien der Südzucker AG erst nach einer Umtauscherklärung der Südzucker AG oder der anderen emittierenden Gesellschaft

vorsieht, muss die entsprechende Erklärung bis zum 12. Juli 2028 abgegeben werden.

|

| (2) |

Wandelschuldverschreibungen

Die Inhaber von Wandelschuldverschreibungen haben das Recht, ihre Wandelschuldverschreibungen nach näherer Maßgabe der Schuldverschreibungsbedingungen

in neue Südzucker-Aktien umzutauschen. Im Falle von Schuldverschreibungen mit Wandlungspflicht kann in den Schuldverschreibungsbedingungen

vorgesehen werden, dass die Gesellschaft berechtigt ist, eine etwaige Differenz zwischen dem Nennbetrag der Schuldverschreibung

und einem in den Schuldverschreibungsbedingungen näher zu bestimmenden Börsenpreis der Aktien zum Zeitpunkt der Pflichtwandlung,

mindestens jedoch 80 % des Börsenkurses der Aktien zum Zeitpunkt der Begebung der Schuldverschreibung – wie unter Ziffer (5)

beschrieben – multipliziert mit dem Umtauschverhältnis ganz oder teilweise in bar auszugleichen.

|

| (3) |

Optionsschuldverschreibungen

Im Falle der Ausgabe von Optionsschuldverschreibungen werden jeder Schuldverschreibung ein oder mehrere Optionsscheine beigefügt,

die den Inhaber nach näherer Maßgabe der Schuldverschreibungsbedingungen zum Bezug von Südzucker-Aktien berechtigen oder verpflichten

bzw. Umtauschrechte der Südzucker AG oder der anderen emittierenden Gesellschaft beinhalten.

|

| (4) |

Umtausch- und Bezugsverhältnis, Grundkapitalanteil

Das Umtauschverhältnis ergibt sich bei Wandelschuldverschreibungen aus der Division des Nennbetrags bzw. eines unterhalb des

Nennbetrags liegenden Ausgabepreises einer Schuldverschreibung durch den festgesetzten Wandlungspreis für eine Stückaktie

der Südzucker AG. Die Schuldverschreibungsbedingungen können außerdem vorsehen, dass das Umtausch- bzw. Bezugsverhältnis variabel

ist und auf eine ganze Zahl auf- oder abgerundet werden kann; ferner kann eine in bar zu leistende Zuzahlung festgelegt werden.

Im Übrigen kann vorgesehen werden, dass Spitzen zusammengelegt und/oder in Geld ausgeglichen werden. In keinem Fall darf der

anteilige Betrag am Grundkapital der bei Wandlung bzw. bei Optionsausübung je Schuldverschreibung auszugebenden Aktien den

Nennbetrag und Ausgabebetrag der jeweiligen Wandel- bzw. Optionsschuldverschreibungen übersteigen.

|

| (5) |

Wandlungs- bzw. Optionspreis

Der jeweils festzusetzende Wandlungs- bzw. Optionspreis für eine Südzucker-Aktien muss – auch bei einem variablen Umtauschverhältnis

und unter Berücksichtigung von Rundungen und Zuzahlungen – entweder mindestens 80 % des durchschnittlichen Schlussauktionspreises

der Südzucker-Aktien im Xetra-Handel (oder in einem an die Stelle des Xetra-Systems getretenen funktional vergleichbaren Nachfolgesystem)

an den drei Börsenhandelstagen an der Frankfurter Wertpapierbörse vor dem Tag der Beschlussfassung durch den Vorstand über

die Begebung der Schuldverschreibung betragen oder, sofern den Aktionären ein Bezugsrecht auf die Schuldverschreibung zusteht,

alternativ mindestens 80 % des durchschnittlichen Schlussauktionspreises der Südzucker-Aktien im Xetra-Handel (oder in einem

an die Stelle des Xetra-Systems getretenen funktional vergleichbaren Nachfolgesystem) während der drei Börsenhandelstage,

an denen die Bezugsrechte an der Frankfurter Wertpapierbörse gehandelt werden, mit Ausnahme der beiden letzten Börsenhandelstage

des Bezugsrechtshandels, entsprechen. Die Veröffentlichung des Wandlungs- bzw. Optionspreises für eine Aktie erfolgt im letzteren

Fall spätestens drei Kalendertage vor dem Ende der Bezugsfrist. Im Fall von Schuldverschreibungen mit einer Wandlungs- oder

Optionspflicht bzw. einem Umtauschrecht der Südzucker AG oder der anderen emittierenden Gesellschaft kann der Wandlungs- bzw.

Optionspreis mindestens entweder den oben genannten Mindestpreis betragen oder dem durchschnittlichen volumengewichteten Kurs

der Südzucker-Aktien an mindestens drei Börsenhandelstagen an der Frankfurter Wertpapierbörse im Xetra-Handel (oder in einem

an die Stelle des Xetra-Systems getretenen funktional vergleichbaren Nachfolgesystem) unmittelbar vor der Ermittlung des Wandlungs-

bzw. Optionspreises nach näherer Maßgabe der Schuldverschreibungsbedingungen entsprechen, auch wenn dieser Durchschnittskurs

unterhalb des oben genannten Mindestpreises liegt. § 9 Absatz 1 und § 199 Absatz 2 AktG bleiben unberührt.

Die Ermächtigung umfasst auch die Möglichkeit, nach näherer Maßgabe der jeweiligen Schuldverschreibungsbedingungen in bestimmten

Fällen Verwässerungsschutz zu gewähren bzw. Anpassungen vorzunehmen. Verwässerungsschutz bzw. Anpassungen können insbesondere

vorgesehen werden, wenn es während der Laufzeit der Schuldverschreibungen zu Kapitalveränderungen bei der Gesellschaft kommt

(etwa einer Kapitalerhöhung bzw. Kapitalherabsetzung oder einem Aktiensplit), aber auch in Zusammenhang mit Dividendenzahlungen,

der Begebung weiterer Schuldverschreibungen, Umwandlungsmaßnahmen sowie im Fall anderer Ereignisse mit Auswirkungen auf den

Wert der Wandlungs- und/oder Optionsrechte bzw. -pflichten oder Umtauschrechte, die während der Laufzeit der Schuldverschreibungen

eintreten (wie z.B. einer Kontrollerlangung durch einen Dritten). Verwässerungsschutz bzw. Anpassungen können insbesondere

durch Einräumung von Bezugsrechten, durch Veränderung des Wandlungs- bzw. Optionspreises sowie durch die Veränderung oder

Einräumung von Barkomponenten vorgesehen werden.

|

| (6) |

Genehmigtes Kapital, eigene Aktien, Barausgleich

Die Schuldverschreibungsbedingungen können vorsehen oder gestatten, dass zur Bedienung der Wandlungs- und/oder Optionsrechte

bzw. -pflichten oder Umtauschrechte außer einem bedingten Kapital, insbesondere dem im Zusammenhang mit dieser Ermächtigung

zu schaffenden bedingten Kapital gemäß nachstehend lit. b), nach Wahl der Gesellschaft auch Aktien aus einem genehmigten Kapital

oder eigene Aktien der Gesellschaft verwendet werden können. Die Schuldverschreibungsbedingungen können ferner vorsehen oder

gestatten, dass die Gesellschaft den Wandlungs- bzw. Optionsberechtigten oder den entsprechend Verpflichteten nicht Südzucker-Aktien

gewährt, sondern den Gegenwert in Geld zahlt, der nach näherer Maßgabe der Schuldverschreibungsbedingungen dem durchschnittlichen

Schlussauktionspreis der Stückaktie der Südzucker AG im Xetra-Handel (oder in einem an die Stelle des Xetra-Systems getretenen

funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse während der drei bis zwanzig Börsenhandelstage

nach Ankündigung des Barausgleichs entspricht.

|

| (7) |

Bezugsrechtsgewährung, Bezugsrechtsausschluss

Bei der Ausgabe der Schuldverschreibungen steht den Aktionären grundsätzlich ein Bezugsrecht zu. Die Schuldverschreibungen

können den Aktionären auch im Wege des mittelbaren Bezugsrechts angeboten werden; sie werden dann von einem Kreditinstitut

oder einem nach § 186 Abs. 5 Satz 1 AktG gleichgestellten Unternehmen mit der Verpflichtung übernommen, sie den Aktionären

zum Bezug anzubieten (mittelbares Bezugsrecht).

Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auf die Schuldverschreibungen

in folgenden Fällen auszuschließen:

|

| (7.1) |

zum Ausgleich von Spitzenbeträgen;

|

| (7.2) |

soweit dies erforderlich ist, um denjenigen Gläubigern, denen bereits zuvor ausgegebene Wandlungs- oder Optionsrechte zustehen

oder Wandlungs- oder Optionspflichten auferlegt sind, ein Bezugsrecht in dem Umfang einzuräumen, wie es ihnen nach Ausübung

des Wandlungs- oder Optionsrechts oder bei Erfüllung der Wandlungs- oder Optionspflicht als Aktionär zustehen würde;

|

| (7.3) |

bei gegen Barzahlung ausgegebenen Schuldverschreibungen mit Wandlungs- oder Optionsrecht bzw. -pflicht, sofern der Vorstand

nach pflichtgemäßer Prüfung zu der Auffassung gelangt, dass der Ausgabebetrag der Schuldverschreibungen ihren nach anerkannten,

insbesondere finanzmathematischen Methoden ermittelten theoretischen Marktwert nicht wesentlich unterschreitet. Diese Ermächtigung

zum Ausschluss des Bezugsrechts gilt für Schuldverschreibungen, die mit Wandlungs- oder Optionsrecht bzw. -pflicht auf Aktien

mit einem anteiligen Betrag des Grundkapitals ausgegeben werden, der insgesamt 10 % des Grundkapitals nicht übersteigen darf,

und zwar weder im Zeitpunkt der Beschlussfassung noch – falls dieser Wert geringer ist – im Zeitpunkt der Ausübung dieser

Ermächtigung. Auf die 10 %-Begrenzung sind Aktien anzurechnen, (i) die während der Laufzeit dieser Ermächtigung in unmittelbarer

oder entsprechender Anwendung von § 186 Absatz 3 Satz 4 AktG unter Bezugsrechtsausschluss ausgegeben oder veräußert werden

oder (ii) die zur Bedienung von während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts entsprechend §

186 Absatz 3 Satz 4 AktG begebenen Rechten, die zum Bezug von Aktien berechtigen oder verpflichten, ausgegeben werden oder

auszugeben sind;

|

| (7.4) |

bei gegen Sachleistung ausgegebenen Schuldverschreibungen mit Wandlungs- oder Optionsrecht bzw. -pflicht, sofern der Wert

der Sachleistung in einem angemessenen Verhältnis zu dem nach anerkannten, insbesondere finanzmathematischen Methoden ermittelten

theoretischen Marktwert der Schuldverschreibungen steht.

Von den vorstehenden Ermächtigungen zum Ausschluss des Bezugsrechts darf der Vorstand nur Gebrauch machen, soweit die aufgrund

der Wandlungs- oder Optionsrechte bzw. -pflichten auszugebenden Aktien in Summe einen anteiligen Betrag von 10 % des Grundkapitals

nicht übersteigen, und zwar weder im Zeitpunkt der Beschlussfassung noch – falls dieser Wert geringer ist – im Zeitpunkt der

Ausübung dieser Ermächtigungen. Soweit während der Laufzeit dieser Ermächtigungen von anderen Ermächtigungen zur Ausgabe von

Aktien Gebrauch gemacht und dabei das Bezugsrecht ausgeschlossen wird, ist dies auf die 10 %-Begrenzung anzurechnen. Ebenfalls

anzurechnen sind Aktien, die zur Bedienung von während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts

aus anderen Ermächtigungen begebenen Rechten, die zum Bezug von Aktien berechtigen oder verpflichten, ausgegeben werden oder

auszugeben sind.

|

| (8) |

Ermächtigung zur Festlegung der weiteren Bedingungen

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Ausgabe und Ausstattung der Schuldverschreibungen,

insbesondere Volumen, Zeitpunkt, Zinssatz, Ausgabekurs, Laufzeit und Stückelung, Wandlungs- bzw. Optionspreis und den Wandlungs-

bzw. Optionszeitraum festzusetzen, bzw. im Einvernehmen mit den Organen der die Schuldverschreibungen begebenden, mit der

Gesellschaft im Sinne der §§ 15 ff. AktG verbundenen Unternehmen festzulegen.

|

|

| b) |

Schaffung eines bedingten Kapitals

Das Grundkapital wird um bis zu 15.000.000,00 €, eingeteilt in bis zu 15.000.000 € auf den Inhaber lautende Stückaktien, bedingt

erhöht (Bedingtes Kapital I). Die bedingte Kapitalerhöhung dient der Gewährung von Aktien an die Inhaber von Wandel- und/oder

Optionsschuldverschreibungen, die gemäß vorstehender Ermächtigung unter lit. a) bis zum 12. Juli 2028 von der Gesellschaft

oder einem mit ihr im Sinne der §§ 15 ff. AktG verbundenen Unternehmen, an dem die Gesellschaft unmittelbar oder mittelbar

zu mindestens 90 % beteiligt ist, begeben werden. Die Ausgabe der neuen Aktien erfolgt jeweils zu dem gemäß lit. a) (5) festzulegenden

Wandlungs- bzw. Optionspreis. Die bedingte Kapitalerhöhung ist nur insoweit durchzuführen, wie von Wandlungs- und/oder Optionsrechten

aus den Schuldverschreibungen Gebrauch gemacht bzw. einer Wandlungs- und/oder Optionspflicht genügt wird oder Andienungen

von Aktien erfolgen und nicht andere Erfüllungsformen zur Bedienung eingesetzt werden. Der Vorstand wird ermächtigt, mit Zustimmung

des Aufsichtsrats die weiteren Einzelheiten der Durchführung von bedingten Kapitalerhöhungen festzusetzen.

|

| c) |

Satzungsänderung

§ 4 der Satzung wird um den folgenden Absatz 5 ergänzt:

„(5) Das Grundkapital ist um bis zu 15.000.000,00 €, eingeteilt in bis zu 15.000.000 auf den Inhaber lautende Stückaktien,

bedingt erhöht (Bedingtes Kapital I). Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, als die Inhaber bzw. Gläubiger

von Wandel- und/oder Optionsschuldverschreibungen, die aufgrund des Ermächtigungsbeschlusses der Hauptversammlung am 13. Juli

2023 bis zum 12. Juli 2028 von der Gesellschaft oder einem mit ihr im Sinne der §§ 15 ff. AktG verbundenen Unternehmen, an

dem die Gesellschaft unmittelbar oder mittelbar zu mindestens 90 % beteiligt ist, begeben werden, von Wandlungs- und/oder

Optionsrechten Gebrauch machen, bzw. Wandlungs- und/oder Optionspflichten genügt wird oder Andienungen von Aktien erfolgen

und nicht andere Erfüllungsformen zur Bedienung eingesetzt werden. Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats

die weiteren Einzelheiten der Durchführung von bedingten Kapitalerhöhungen festzusetzen.

Der Aufsichtsrat wird ermächtigt, die Fassung der Satzung entsprechend der jeweiligen Ausnutzung des bedingten Kapitals zu

ändern. Entsprechendes gilt für den Fall der Nichtausnutzung der Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen

nach Ablauf der Ermächtigungsfrist sowie für den Fall der Nichtausnutzung des bedingten Kapitals nach Ablauf sämtlicher Wandlungs-

und/oder Optionsfristen.“

|

Der Bericht des Vorstands zu diesem Tagesordnungspunkt ist in Abschnitt III Ziffer 5 dieser Einladung wiedergegeben.

|

| TOP 11 |

Beschlussfassung über die Aufhebung der bestehenden Ermächtigung und die Erteilung einer neuen Ermächtigung zum Erwerb und

zur Verwendung eigener Aktien mit der Möglichkeit zum Ausschluss des Bezugsrechts

Zum Erwerb eigener Aktien bedarf die Gesellschaft, soweit nicht gesetzlich ausdrücklich zugelassen, gemäß § 71 Abs. 1 Nr.

8 Aktiengesetz einer besonderen Ermächtigung durch die Hauptversammlung.

Da die von der Hauptversammlung am 18. Juli 2019 zu TOP 8 beschlossene und durch Beschluss der Hauptversammlung am 15. Juli

2021 zu TOP 8 erweiterte Ermächtigung, aufgrund derer die Gesellschaft bislang 76.033 eigene Aktien erworben hat, am 17. Juli

2024 auslaufen würde, wird der Hauptversammlung unter Aufhebung der am 18. Juli 2019 beschlossenen und am 15. Juli 2021 erweiterten

Ermächtigung ein neuer, bis zum Ablauf von fünf Jahren nach der Hauptversammlung am 13. Juli 2023 befristeter Ermächtigungsbeschluss

vorgeschlagen.

Vorstand und Aufsichtsrat schlagen daher vor, folgende Beschlüsse zu fassen:

| a) |

Die Gesellschaft wird ermächtigt, eigene Aktien bis zu insgesamt 10 % des zum Zeitpunkt der Beschlussfassung bestehenden Grundkapitals

zu erwerben. Dabei dürfen auf die aufgrund dieser Ermächtigung erworbenen Aktien zusammen mit anderen Aktien der Gesellschaft,

welche die Gesellschaft bereits früher erworben hat und noch besitzt oder die ihr nach den §§ 71d, 71e AktG zuzurechnen sind,

zu keinem Zeitpunkt mehr als 10 % des Grundkapitals entfallen. Die Ermächtigung wird mit Ablauf der ordentlichen Hauptversammlung

am 13. Juli 2023 wirksam und gilt bis zum 12. Juli 2028.

|

| b) |

Der Erwerb kann nach Wahl des Vorstands über die Börse, mittels eines öffentlichen Kaufangebots, mittels einer an die Aktionäre

der Gesellschaft gerichteten öffentlichen Aufforderung zur Abgabe von Verkaufsangeboten oder auf andere Weise nach Maßgabe

von § 53a AktG erfolgen. Der Erwerbspreis (ohne Erwerbsnebenkosten) darf den Durchschnittskurs der Aktie der Gesellschaft

vor dem Stichtag um nicht mehr als 10 % überschreiten und um nicht mehr als 10 % unterschreiten. Der Durchschnittskurs ist

der nicht volumengewichtete Durchschnitt der Schlusskurse der Aktie der Gesellschaft im Xetra-Handel (oder einem vergleichbaren

Nachfolgesystem) an der Wertpapierbörse in Frankfurt am Main an den letzten drei Börsenhandelstagen vor dem Stichtag. Der

Stichtag ist

| (1) |

beim Erwerb über die Börse der Tag des Erwerbs oder – falls früher – der Eingehung einer Verpflichtung zum Erwerb;

|

| (2) |

beim Erwerb mittels eines öffentlichen Kaufangebots oder einer an die Aktionäre der Gesellschaft gerichteten öffentlichen

Aufforderung zur Abgabe von Verkaufsangeboten der Tag der Entscheidung des Vorstands über das öffentliche Kaufangebot bzw.

die an die Aktionäre der Gesellschaft gerichtete öffentliche Aufforderung zur Abgabe von Verkaufsangeboten;

|

| (3) |

beim Erwerb auf andere Weise nach Maßgabe von § 53a AktG der Tag der Entscheidung des Vorstands über den Erwerb der Aktien.

|

Wenn der Erwerbspreis nach Veröffentlichung des Kaufangebots bzw. der Aufforderung zur Abgabe von Verkaufsangeboten festgelegt

oder geändert wird, ist der Stichtag der Tag der Festlegung oder Änderung. Das Volumen des Angebots kann begrenzt werden.

Wenn der Gesamtbetrag der Aktien, für die die Aktionäre ein öffentliches Kaufangebot der Gesellschaft annehmen oder für die

die Aktionäre ein Verkaufsangebot abgeben, den Gesamtbetrag des Erwerbsangebots der Gesellschaft überschreitet, erfolgt die

Annahme im Verhältnis des Gesamtbetrags des Erwerbsangebots zu den insgesamt von den Aktionären angebotenen Aktien. Bei einer

öffentlichen Aufforderung zur Abgabe von Verkaufsangeboten findet die Annahme nach Quoten nur bei gleichwertigen Angeboten

statt. Eine bevorrechtigte Annahme geringer Stückzahlen bis zu 100 Stück zum Erwerb angebotener Aktien der Gesellschaft je

Aktionär der Gesellschaft kann vorgesehen werden.

Die eigenen Aktien können auch mittels eines verbundenen Unternehmens der Gesellschaft oder eines auf dessen Rechnung oder

auf Rechnung der Gesellschaft handelnden Dritten erworben werden, wenn diese die vorstehenden Beschränkungen einhalten.

|

| c) |

Der Vorstand wird ermächtigt, die erworbenen eigenen Aktien in anderer Weise als durch Veräußerung über die Börse oder durch

Angebot an alle Aktionäre unter Ausschluss des Bezugsrechts der Aktionäre zu allen gesetzlich zulässigen Zwecken zu verwenden

und insbesondere

| (1) |

mit Zustimmung des Aufsichtsrats unter Ausschluss des Bezugsrechts der Aktionäre im Zusammenhang mit (i) Unternehmenszusammenschlüssen,

(ii) dem Erwerb von Unternehmen, Unternehmensteilen oder Unternehmensbeteiligungen (einschließlich der Aufstockung bestehender

Unternehmensbeteiligungen) oder von anderen mit einem Akquisitionsvorhaben im Zusammenhang stehenden Wirtschaftsgütern oder

(iii) dem Erwerb sonstiger Vermögensgegenstände (einschließlich Forderungen Dritter gegen die Gesellschaft oder mit ihr verbundene

Unternehmen) an Dritte zu veräußern oder

|

| (2) |

mit Zustimmung des Aufsichtsrats unter Ausschluss des Bezugsrechts der Aktionäre auch in anderer Weise als über die Börse

oder durch ein Angebot an alle Aktionäre zu veräußern, wenn diese Aktien gegen Barzahlung zu einem Preis veräußert werden,

der den Börsenpreis von Aktien der Gesellschaft gleicher Ausstattung zum Zeitpunkt der Veräußerung nicht wesentlich unterschreitet.

Diese Ermächtigung gilt jedoch nur mit der Maßgabe, dass die unter Ausschluss des Bezugsrechts gemäß § 186 Abs. 3 Satz 4 AktG

veräußerten Aktien insgesamt 10 % des Grundkapitals nicht überschreiten dürfen, und zwar weder im Zeitpunkt des Wirksamwerdens

dieser Ermächtigung noch im Zeitpunkt der Ausübung dieser Ermächtigung. Auf diese Begrenzung auf 10 % des Grundkapitals sind

diejenigen Aktien anzurechnen, die (i) unter Ausnutzung einer während der Laufzeit dieser Ermächtigung geltenden Ermächtigung

zur Ausgabe neuer Aktien aus genehmigtem Kapital gemäß § 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts der Aktionäre

ausgegeben werden und/oder (ii) zur Bedienung von Wandlungs- und/oder Optionsrechten oder Wandlungspflichten aus Wandel-,

Options- oder Gewinnschuldverschreibungen oder Genussrechten ausgegeben werden bzw. ausgegeben werden können, sofern die vorgenannten

Schuldverschreibungen oder Genussrechte während der Laufzeit der vorliegenden Ermächtigung zum Erwerb eigener Aktien in entsprechender

Anwendung des § 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts der Aktionäre von der Gesellschaft oder einem mit

ihr verbundenen Unternehmen ausgegeben werden, oder

|

| (3) |

mit Zustimmung des Aufsichtsrats unter Ausschluss des Bezugsrechts der Aktionäre zur Bedienung von Wandlungs- und Bezugsrechten

aus etwaigen von der Gesellschaft oder einem mit ihr verbundenen Unternehmen ausgegebenen Schuldverschreibungen mit Wandlungs-

oder Optionsrecht, zu deren Ausgabe die Hauptversammlung den Vorstand ermächtigt, zu verwenden und die eigenen Aktien auf

die Wandlungs- und Bezugsberechtigten zu den in den Ermächtigungsbeschlüssen der Hauptversammlung festzusetzenden Bedingungen

zu übertragen.

|

Die eigenen Aktien können auch an ein Kreditinstitut oder ein anderes die Voraussetzungen des § 186 Abs. 5 Satz 1 AktG erfüllendes

Unternehmen übertragen werden, wenn dieses die Aktien mit der Verpflichtung übernimmt, sie über die Börse zu verkaufen, den

Aktionären zum Erwerb anzubieten oder zur Erfüllung eines an alle Aktionäre gerichteten Erwerbsangebots bzw. zur Durchführung

der vorgenannten Zwecke zu verwenden. Die Gesellschaft kann die eigenen Aktien zur Durchführung der vorgenannten Zwecke auch

im Wege eines Wertpapierdarlehens von einem Kreditinstitut oder einem anderen die Voraussetzungen des § 186 Abs. 5 Satz 1

AktG erfüllenden Unternehmen erwerben; in diesem Fall hat die Gesellschaft sicherzustellen, dass die Aktien zur Rückführung

des Wertpapierdarlehens unter Beachtung von § 71 Abs. 1 Nr. 8 Satz 3 und 4 AktG erworben werden.

|

| d) |

Die eigenen Aktien können auch zum Zwecke der Einziehung zu Lasten des Bilanzgewinns oder anderer Gewinnrücklagen erworben

werden. Die Einziehung führt zur Kapitalherabsetzung. Der Vorstand kann abweichend hiervon bestimmen, dass das Grundkapital

bei der Einziehung unverändert bleibt und sich stattdessen durch die Einziehung der Anteil der übrigen Aktien am Grundkapital

gemäß § 8 Abs. 3 AktG erhöht; in diesem Fall ist der Vorstand ermächtigt, die Zahl der Stückaktien in der Satzung anzupassen.

Der Vorstand ist auch ermächtigt, die Einziehung ohne weiteren Beschluss der Hauptversammlung durchzuführen.

|

| e) |

Alle vorstehenden Ermächtigungen zum Erwerb eigener Aktien sowie zu deren Wiederveräußerung bzw. zur Einziehung dieser Aktien

können auch in Teilen ausgeübt werden. Sie können einmal oder mehrmals ausgeübt werden, bis der maximale Umfang des Erwerbs

eigener Aktien nach lit. a) erreicht ist.

|

| f) |

Die derzeit bestehende, durch die Hauptversammlung am 18. Juli 2019 zu TOP 8 erteilte und bis zum 17. Juli 2024 befristete

Ermächtigung zum Erwerb eigener Aktien in dem durch Beschluss der Hauptversammlung am 15. Juli 2021 zu TOP 8 erweiterten Umfang

wird für die Zeit ab Wirksamwerden der neuen Ermächtigung aufgehoben; die in dem vorgenannten Beschluss der Hauptversammlung

am 18. Juli 2019 enthaltene und durch den vorgenannten Beschluss der Hauptversammlung am 15. Juli 2021 erweiterte Ermächtigung

zur Verwendung von auf Grund dieser Beschlüsse zurückerworbenen eigenen Aktien bleibt bestehen.

|

Der Bericht des Vorstands zu diesem Tagesordnungspunkt ist in Abschnitt III Ziffer 6 dieser Einladung wiedergegeben.

|

| TOP 12 |

Beschlussfassung über die Aufhebung der bestehenden Ermächtigung und der Erteilung einer neuen Ermächtigung zum Erwerb eigener

Aktien unter Einsatz von Derivaten einschließlich der Verwendung mit der Möglichkeit zum Ausschluss des Bezugsrechts

In Ergänzung der zu TOP 11 vorgeschlagenen Ermächtigung zum Erwerb eigener Aktien soll der Aktienerwerb außer auf den dort

beschriebenen Wegen auch unter Einsatz von Derivaten durchgeführt werden können. Eine entsprechende Ermächtigung war dem Vorstand

bereits durch die zu TOP 9 der Hauptversammlung am 18. Juli 2019 gefassten Beschlüsse erteilt worden. Da auch diese am 17.

Juli 2024 auslaufen würde, soll sie ebenso wie die zu TOP 11 vorgeschlagene Ermächtigung aufgehoben und für die auf die Hauptversammlung

am 13. Juli 2023 folgenden fünf Jahre erneuert werden.

Vorstand und Aufsichtsrat schlagen vor, folgende Beschlüsse zu fassen:

| a) |

Der Vorstand wird ermächtigt, in dem zu TOP 11 beschlossenen Rahmen und unter Beachtung der nachfolgenden Maßgaben eigene

Aktien auch zu erwerben: (i) in Erfüllung von Optionsrechten, die die Gesellschaft zum Erwerb der eigenen Aktien bei Ausübung

der Option verpflichten („Put-Optionen“), (ii) in Ausübung von Optionsrechten, die der Gesellschaft das Recht vermitteln,

eigene Aktien bei Ausübung der Option zu erwerben („Call-Optionen“), (iii) zur Erfüllung von Kaufverträgen, bei denen zwischen

dem Abschluss des Kaufvertrags über Aktien der Gesellschaft und der Erfüllung durch Lieferung von Aktien der Gesellschaft

mehr als zwei Börsentage liegen („Terminkäufe“) oder (iv) durch Einsatz einer Kombination von Put-Optionen, Call-Optionen

und/oder Terminkäufen (nachfolgend zusammen auch „Derivate“). Die in Ausübung der Ermächtigung erworbenen Aktien sind auf

die Erwerbsgrenze des unter TOP 11 beschlossenen Ermächtigungsbeschlusses anzurechnen und dürfen nur erworben werden, wenn

und soweit dadurch die Erwerbsgrenze des unter TOP 11 beschlossenen Ermächtigungsbeschlusses nicht überschritten wird.

|

| b) |

Alle Aktienerwerbe unter Einsatz von Derivaten sind dabei auf höchstens 5 % des zum Zeitpunkt der Beschlussfassung der Hauptversammlung

über diese Ermächtigung vorhandenen Grundkapitals (dies entspricht zum Zeitpunkt der Einberufung dieser Hauptversammlung abgerundet

auf die nächste ganze Aktienzahl 10.209.164 Aktien) beschränkt. Die Laufzeiten der einzelnen Derivate dürfen nicht mehr als

18 Monate betragen. Sie müssen spätestens am 12. Juli 2028 enden und so gewählt werden, dass der Erwerb der eigenen Aktien

in Ausübung der Derivate nicht nach dem 12. Juli 2028 erfolgen kann.

|

| c) |

Der bei Ausübung der Derivate für die Aktien zu zahlende Kaufpreis (Ausübungspreis) bzw. der in Erfüllung von Terminkäufen

zu zahlende Erwerbspreis (jeweils ohne Erwerbsnebenkosten) darf den Durchschnittskurs der Aktie der Gesellschaft vor Abschluss

des betreffenden Derivategeschäfts um nicht mehr als 10 % überschreiten und um nicht mehr als 10 % unterschreiten. Die erhaltene

bzw. gezahlte Prämie ist zu berücksichtigen, es sei denn, dass sie nicht mehr als 5 % des Ausübungspreises beträgt. Der Durchschnittskurs

ist der nicht volumengewichtete Durchschnitt der Schlusskurse der Aktie der Gesellschaft im Xetra-Handel (oder einem vergleichbaren

Nachfolgesystem) an der Wertpapierbörse in Frankfurt am Main an den letzten drei Börsenhandelstagen.

Der von der Gesellschaft für Derivate gezahlte Erwerbspreis darf nicht wesentlich über und der von der Gesellschaft für Derivate

vereinnahmte Veräußerungspreis darf nicht wesentlich unter dem nach anerkannten finanzmathematischen Methoden ermittelten

theoretischen Marktwert der jeweiligen Derivate liegen, bei dessen Ermittlung unter anderem der vereinbarte Ausübungspreis

zu berücksichtigen ist. Der von der Gesellschaft bei Terminkäufen vereinbarte Terminkurs darf nicht wesentlich über dem nach

anerkannten finanzmathematischen Methoden ermittelten theoretischen Terminkurs liegen, bei dessen Ermittlung unter anderem

der aktuelle Börsenkurs und die Laufzeit des Terminkaufs zu berücksichtigen sind.

|

| d) |

Werden eigene Aktien unter Einsatz von Derivaten unter Beachtung der vorstehenden Regelungen erworben, ist ein Recht der Aktionäre,

solche Derivategeschäfte mit der Gesellschaft abzuschließen, in entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG ausgeschlossen.

Aktionäre haben ein Recht auf Andienung ihrer Aktien nur, soweit die Gesellschaft ihnen gegenüber aus den Derivategeschäften

zur Abnahme der Aktien verpflichtet ist. Ein etwaiges weitergehendes Andienungsrecht ist ausgeschlossen.

|

| e) |

Für die Veräußerung und Einziehung von Aktien, die unter Einsatz von Derivaten erworben werden, gelten die in den Beschlüssen

zu TOP 11 festgesetzten Regelungen entsprechend.

|

| f) |

Die derzeit bestehende, durch die Hauptversammlung am 18. Juli 2019 zu TOP 9 erteilte Ermächtigung zum Erwerb eigener Aktien

unter Einsatz von Derivaten wird für die Zeit ab Wirksamwerden der neuen Ermächtigung aufgehoben.

|

Der Bericht des Vorstands zu diesem Tagesordnungspunkt ist in Abschnitt III Ziffer 7 dieser Einladung wiedergegeben.

|

| TOP 13 |

Beschlussfassung über die Änderung von § 11 der Satzung (zustimmungspflichtige Geschäfte)

Vorstand und Aufsichtsrat sind der Auffassung, dass es nicht mehr sachgerecht ist, die Geschäfte, zu deren Vornahme der Vorstand

der Zustimmung des Aufsichtsrats bedarf, in der Satzung aufzuführen. Sie sollten vielmehr, wie in § 111 Abs. 4 Satz 2 AktG

als gleichwertige Alternative vorgesehen und einer weit verbreiteten Praxis entsprechend, einheitlicher Bestandteil der vom

Aufsichtsrat zu erlassenden Geschäftsordnung für den Vorstand sein. Um eine Regelungslücke zwischen der Eintragung der vorgeschlagenen

Änderung von § 11 der Satzung der Gesellschaft im Handelsregister und der hierdurch notwendig werdenden Revision der Geschäftsordnung

für den Vorstand zu vermeiden, hat der Aufsichtsrat in seiner Sitzung am 24. Mai 2023 beschlossen, die bislang in § 11 Abs.

1 als zustimmungspflichtig bezeichneten Geschäfte vollständig in einen Zustimmungskatalog aufzunehmen, der wesentlicher Bestandteil

der Geschäftsordnung für den Vorstand ist.

Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen:

Der bisherige § 11 der Satzung der Südzucker AG wird unter Streichung der Absatzziffern (1) und (2) wie folgt neu gefasst:

| |

„Der Aufsichtsrat erlässt eine Geschäftsordnung für den Vorstand, die unter anderem gemäß § 111 Abs. 4 Satz 2 AktG bestimmt,

welche Art von Geschäften nur mit seiner Zustimmung vorgenommen werden dürfen.“

|

|

| TOP 14 |

Beschlussfassungen über Änderungen von § 12 der Satzung (Vergütung der Aufsichtsratsmitglieder) und die Bestätigung der Vergütung

der Aufsichtsratsmitglieder

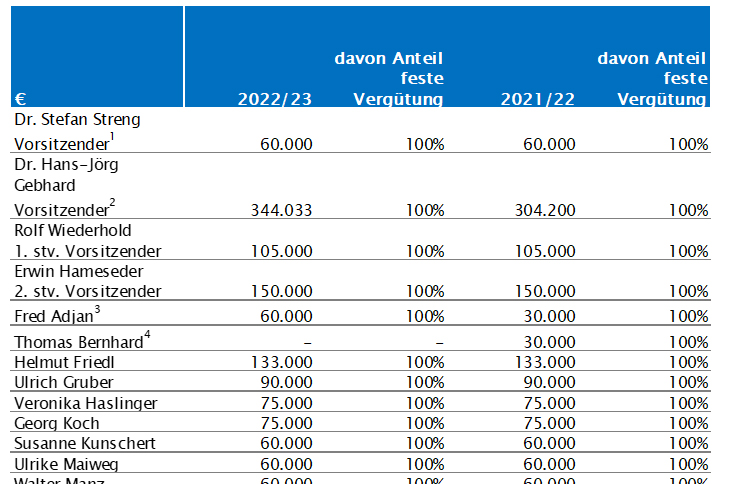

Nach § 113 Abs. 1 Satz 2 AktG kann die Vergütung der Aufsichtsratsmitglieder für ihre Tätigkeit in der Satzung festgesetzt

oder von der Hauptversammlung bewilligt werden. Die aktuelle Vergütung der Mitglieder des Aufsichtsrats ergibt sich abschließend

aus § 12 der Satzung der Südzucker AG. Unter zulässigem Verzicht auf die Angaben nach § 87a Abs. 1 Satz 2 AktG (vgl. § 113

Abs. 3 Satz 4 AktG) reflektiert § 12 der Satzung damit auch das der Vergütung der Aufsichtsratsmitglieder zugrundeliegende

Vergütungssystem.

Gemäß § 113 Abs. 3 Satz 1 AktG ist bei der börsennotierten Gesellschaft mindestens alle vier Jahre über die Vergütung der

Aufsichtsratsmitglieder Beschluss zu fassen; ein die Vergütung bestätigender Beschluss ist zulässig (§ 113 Abs. 3 Satz 2,

1. Hs., AktG).

Nach Auffassung des Vorstands und des Aufsichtsrats ist die derzeitige Grundvergütung der Aufsichtsratsmitglieder, die sich

aus § 12 Abs. 1 der Satzung ergibt, nach wie vor angemessen; sie soll daher unverändert bleiben. Dasselbe gilt für die Grundvergütung

des Aufsichtsratsvorsitzenden und seiner Stellvertreter sowie die Grundvergütungen der Mitglieder des Präsidiums, die sich

aus § 12 Abs. 2 der Satzung ergeben.

| TOP 14.1 |

Beschlussfassung über die Änderung von § 12 Abs. 3 der Satzung (Vergütung der Mitglieder des Prüfungsausschusses)

|

| |

Der Vorstand und der Aufsichtsrat sind der Ansicht, dass es notwendig und angemessen ist, die Erhöhungssätze für die Mitgliedschaft

im Prüfungsausschuss von derzeit 25 % auf 50 % der Grundvergütung nach § 12 Abs. 1 der Satzung und für den Vorsitz im Prüfungsausschuss

von derzeit 50 % auf 75 % der Grundvergütung gemäß § 12 Abs. 1 der Satzung anzuheben. Denn die Aufgaben und Pflichten der

Mitglieder und namentlich des Vorsitzenden des Prüfungsausschusses sind in der Vergangenheit wiederholt erweitert bzw. verschärft

worden mit der Folge, dass mit der Tätigkeit im Prüfungsausschuss und insbesondere der Leitung dieses Ausschusses sowohl eine

erhebliche Erweiterung der Verantwortlichkeiten als auch eine deutliche Erhöhung des Arbeitsaufwands der Mitglieder und des

Vorsitzenden des Prüfungsausschusses verbunden sind. Dies rechtfertigt nach Überzeugung des Vorstands und des Aufsichtsrats

die beantragte Erhöhung der Vergütung von Mitgliedern und Vorsitzendem des Prüfungsausschusses.

|

| |

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen: |

| |

§ 12 Abs. 3 der Satzung der Südzucker AG wird wie folgt neu gefasst: |

| |

| |

„(3) Die Beträge nach Absatz 1 erhöhen sich um 50 % für die Mitgliedschaft im Prüfungsausschuss des Aufsichtsrats; für den

Vorsitz im Prüfungsausschuss beträgt der Erhöhungssatz 75 %. Für jede Mitgliedschaft in einem anderen Ausschuss des Aufsichtsrats

erhöhen sich die Beträge nach Absatz 1 um 25 %; für den Vorsitz in einem anderen Ausschuss beträgt der Erhöhungssatz 50 %.

Diese Erhöhungen setzen voraus, dass der jeweilige Ausschuss im Geschäftsjahr getagt hat. Ausgenommen von den in diesem Absatz

3 vorgesehenen Erhöhungen bleiben die Mitgliedschaft im Präsidium und im Vermittlungsausschuss.“

|

|

| TOP 14.2 |

Beschlussfassung über die Einfügung eines neuen § 12 Abs. 4 in die Satzung (Dienstwagen für den Aufsichtsratsvorsitzenden)

|

| |

Des Weiteren sind der Vorstand und der Aufsichtsrat der Ansicht, dass dem Aufsichtsratsvorsitzenden zusätzlich zu der in §

12 Abs. 2 i.V.m. § 12 Abs. 1 der Satzung festgesetzten Vergütung ein angemessener Dienstwagen zur Verfügung gestellt werden

soll. Denn mit dem Vorsitz im Aufsichtsrat der Südzucker AG ist eine zunehmende Reisetätigkeit verbunden, die in wesentlichen

Teilen nur mit dem PKW sinnvoll durchführbar ist

|

| |

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen: |

| |

§ 12 der Satzung wird um den folgenden neuen Absatz 4 ergänzt, und der bisherige Absatz 4 wird Absatz 5: |

| |

| |

„(4) Die Gesellschaft stellt dem Vorsitzenden des Aufsichtsrats einen Dienstwagen der Oberklasse zur Verfügung und trägt –

auch hinsichtlich seiner privaten Nutzung – sämtliche Unterhaltungs- und Betriebskosten. Die Versteuerung des geldwerten Vorteils

der Privatnutzung obliegt dem Aufsichtsratsvorsitzenden.“

|

|

| TOP 14.3 |

Beschlussfassung über die Änderung von § 12 Abs. 4 (künftig: Abs. 5) der Satzung (unterjähriger Eintritt und unterjähriges

Ausscheiden in den oder aus dem Aufsichtsrat bzw. in einen oder aus einem seiner Ausschüsse)

|

| |

Vorstand und Aufsichtsrat sind der Ansicht, dass die Regelungen zur Vergütung der Aufsichtsrats- und Ausschussmitglieder bei

unterjährigem Eintritt in den Aufsichtsrat oder einen seiner Ausschüsse und bei unterjährigem Ausscheiden aus dem Aufsichtsrat

oder einem seiner Ausschüsse im Interesse der Gesellschaft klarer geregelt werden sollten.

|

| |

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen: |

| |

§ 12 Abs. 4 (künftig: Abs. 5) der Satzung erhält folgende Neufassung: |

| |

| |

„(5) Bei unterjährigem Eintritt in den Aufsichtsrat oder einen Ausschuss des Aufsichtsrats und bei unterjährigem Ausscheiden

aus dem Aufsichtsrat oder einem Ausschuss des Aufsichtsrats wird die Vergütung des eintretenden bzw. ausscheidenden Aufsichtsrats-

oder Ausschussmitglieds zeitanteilig (tagesgenau) ermittelt.“

|

|

| TOP 14.4 |

Beschlussfassung über die Bestätigung der Vergütung der Aufsichtsratsmitglieder

|

| |

Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen: |

| |

Gemäß § 113 Abs. 3 Satz 2, 1. Hs. AktG bestätigt die Hauptversammlung die Vergütung der Aufsichtsratsmitglieder nach § 12

der Satzung in der soeben geänderten Fassung.

|

Es ist vorgesehen, die Hauptversammlung im Wege der Einzelabstimmung über die Beschlussvorschläge zu TOP 14.1 bis TOP 14.4

abstimmen zu lassen.

|

| TOP 15 |

Beschlussfassung über die Einfügung eines neuen § 15 Abs. 6 in die Satzung (virtuelle Hauptversammlung)

Das Gesetz zur Einführung virtueller Hauptversammlungen von Aktiengesellschaften und Änderung genossenschafts- sowie insolvenz-

und restrukturierungsrechtlicher Vorschriften vom 20. Juli 2022 (Bundesgesetzblatt I Nr. 27 vom 26. Juli 2022, S. 1166 ff.)

hat den deutschen Aktiengesellschaften die gleichwertig neben der reinen Präsenzhauptversammlung und der hybriden Hauptversammlung

nach § 118 AktG stehende Option eröffnet, auch zukünftig Hauptversammlungen ohne physische Präsenz der Aktionäre oder ihrer

Bevollmächtigten am Ort der Hauptversammlung abzuhalten (sogenannte virtuelle Hauptversammlung, § 118a AktG). Nach § 118a

Abs. 1 S. 1 AktG kann die Satzung vorsehen oder den Vorstand dazu ermächtigen, vorzusehen, virtuelle Hauptversammlungen abzuhalten.

Nach § 118a Abs. 5 AktG ist eine solche Regelung für einen Zeitraum von längstens fünf Jahren nach ihrer Eintragung in das

Handelsregister zulässig.

In die Satzung der Südzucker AG soll eine Ermächtigung an den Vorstand aufgenommen werden, vorzusehen, dass die Hauptversammlung

der Gesellschaft als virtuelle Hauptversammlung nach § 118a AktG abgehalten wird. Denn der Vorstand und der Aufsichtsrat sind

der Überzeugung, dass sich das Format der virtuellen Hauptversammlung in den zurückliegenden drei Jahren, in denen die jeweilige

Hauptversammlung auf Basis der COVID19-Notfallgesetzgebung ebenfalls virtuell durchgeführt wurde, grundsätzlich bewährt hat.

Durch die zwingenden Regelungen in § 118a AktG wurden die Rechte der Aktionäre im Vergleich zu den nach der COVID19-Notfallgesetzgebung

durchgeführten virtuellen Hauptversammlungen deutlich erweitert. Sie entsprechen nunmehr weitestgehend den Rechten, die den

Aktionären in der Präsenzversammlung zustehen. So ist dafür Sorge zu tragen, dass während der virtuellen Hauptversammlung

ein direkter Austausch zwischen den Aktionären und der Verwaltung im Wege der Videokommunikation stattfinden kann. Zudem ist

den Aktionären während der virtuellen Hauptversammlung ein Antrags- und Wahlvorschlagsrecht, ein Rederecht und ein Auskunftsrecht

einzuräumen.

Vorstand und Aufsichtsrat schlagen vor, die Ermächtigung auf lediglich drei Jahre zu befristen, also die gesetzlich vorgeschriebene

Höchstfrist nicht auszuschöpfen, um den Aktionären nach Ablauf des verkürzten Ermächtigungszeitraums Gelegenheit zu geben,

unter Berücksichtigung der bis dahin gewonnenen Erfahrungen mit der virtuellen Hauptversammlung nach § 118 a AktG über die

Fortführung der Ermächtigung zu entscheiden. Ungeachtet dessen wird der Vorstand für jede künftige Hauptversammlung unter

Berücksichtigung der konkreten Umstände des jeweiligen Einzelfalls zu entscheiden haben, ob von der Ermächtigung Gebrauch

gemacht wird. Dabei werden unter anderem die konkreten Formate der Hauptversammlungen und die jeweiligen Gegenstände der Tagesordnung,

das Ziel einer möglichst breiten Beteiligung, die angemessene Wahrung der Aktionärsrechte und der weiteren Interessen der

Aktionäre, Aspekte des Gesundheitsschutzes der Beteiligten sowie Wirtschaftlichkeits- und Nachhaltigkeitsaspekte zu berücksichtigen

sein.

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen:

§ 15 der Satzung wird um einen neuen Absatz 6 folgenden Inhalts ergänzt:

| |

„(6) Der Vorstand ist ermächtigt, vorzusehen, dass die Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten

am Ort der Hauptversammlung abgehalten wird (virtuelle Hauptversammlung). Die Ermächtigung gilt für einen Zeitraum von drei

Jahren nach Eintragung der Ergänzung von § 15 durch diesen Absatz 6 in das Handelsregister. Der Vorstand ist auch ermächtigt,

Bestimmungen zum Verfahren der virtuellen Hauptversammlung zu treffen. Diese Bestimmungen sind jeweils mit der Einberufung

der Hauptversammlung bekannt zu machen.“

|

|

| TOP 16 |

Beschlussfassung über die Einfügung eines neuen § 15 Abs. 7 in die Satzung (Teilnahme der Mitglieder des Vorstands und des

Aufsichtsrats an der Hauptversammlung)

Nach § 118 Abs. 3 Satz 2 AktG kann die Satzung bestimmte Fälle vorsehen, in denen die Teilnahme der Aufsichtsratsmitglieder

an der Hauptversammlung im Wege der Bild- und Tonübertragung erfolgen darf. Da die Mitglieder des Aufsichtsrats mit Ausnahme

des Aufsichtsratsvorsitzenden, der regelmäßig als Versammlungsleiter agiert, in der Hauptversammlung keine aktive Rolle spielen

und eine Interaktion zwischen den Mitgliedern des Aufsichtsrats und den Aktionären einerseits auch im Rahmen einer physischen

Hauptversammlung in aller Regel nicht stattfindet und andererseits auch bei virtueller Teilnahme möglich ist, sind der Vorstand

und der Aufsichtsrat der Auffassung, dass Aufsichtsratsmitglieder jedenfalls dann von der Teilnahme am Ort der Hauptversammlung

entbunden werden können, wenn sie aus wichtigem Grund an der Teilnahme vor Ort gehindert sind oder die Hauptversammlung als

virtuelle Hauptversammlung nach § 118a AktG abgehalten wird und zudem eine diesbezügliche Abstimmung mit dem Aufsichtsratsvorsitzenden

erfolgt.

Vorstand und Aufsichtsrat schlagen daher vor zu beschließen:

§ 15 der Satzung wird um einen neuen Absatz 7 folgenden Inhalts ergänzt:

| |

„(7) Die Mitglieder des Vorstands und des Aufsichtsrats sollen an der Hauptversammlung persönlich teilnehmen. Aufsichtsratsmitglieder

können in Abstimmung mit dem Aufsichtsratsvorsitzenden auch im Wege der Bild- und Tonübertragung teilnehmen, wenn sie aus

wichtigem Grund an der Teilnahme gehindert sind oder die Hauptversammlung als virtuelle Hauptversammlung abgehalten wird.“

|

Ein Vergleich der Satzung, die die zu TOP 9 und zu TOP 10 sowie zu TOP 13 bis TOP 16 vorgesehenen Änderungen und Ergänzungen

enthält, mit der aktuellen, zuletzt am 16. Juli 2020 geänderten Satzung ist auf der Website der Gesellschaft unter [https://www.suedzuckergroup.com/de/investor-relations/hauptversammlung]

einsehbar.

|

III. ANLAGEN UND BERICHTE ZU EINZELNEN TAGESORDNUNGSPUNKTEN

| 1. |

Anlage zu Tagesordnungspunkt 6:

Lebenslauf der Kandidatin der Anteilseignerseite für den Aufsichtsrat

|

Claudia Süssenbacher

Dr iur., M.B.L.

Geschäftsleiterin der Raiffeisen-Holding Niederösterreich-Wien reg. Gen.m.b.H.

Mitglied des Vorstandes der Raiffeisenlandesbank Niederösterreich-Wien AG

Persönliche Daten

Geburtsjahr 1977

Geburtsort Schärding/Österreich

Wohnort Gablitz/Österreich

Ausbildung

| 1995 – 2000 |

Mag. iuris, Magisterstudium der Rechtswissenschaften, Johannes-Kepler-Universität Linz/Österreich Auslandssemester an der

Radboud University of Nijmegen/Niederlande

|

| 2001 – 2003 |

Dr. iuris, Doktoratsstudium der Rechtswissenschaften, Johannes-Kepler-Universität Linz/Österreich |

| 2006 – 2008 |

Master of Business Law (M.B.L.), SMBS Salzburg / Rotmann Business School Toronto |

Beruflicher Werdegang

| 2001 – 2002 |

Traineeprogramm, Creditanstalt AG |

| 2002 |

Mitarbeiterin Kreditrestrukturierung, UniCredit Bank Austria AG |

| 2006 – 2010 |

Gruppenleiterin Kreditrestrukturierung Corporates, UniCredit Bank Austria AG |

| 2011 – 2015 |

Abteilungsleiterin Kreditrestrukturierung Corporates, Erste Bank der österreichischen Sparkassen AG |

| 2016 – 2020 |

Bereichsleiterin operatives Risikomanagement Retail/Corporate, Erste Bank der österreichischen Sparkassen AG |

| 2020 – 2022 |

Bereichsleiterin Corporate Risk Management, Erste Group Bank AG & Erste Bank der österreichischen Sparkassen AG |

| Seit 03/2023 |

Geschäftsleiterin der Raiffeisen-Holding Niederösterreich-Wien reg. Gen.m.b.H. Mitglied des Vorstandes der Raiffeisenlandesbank

Niederösterreich-Wien AG

|

Weitere Tätigkeiten

keine

Mandate in anderen gesetzlich zu bildenden Aufsichtsräten

keine

Mandate in vergleichbaren in- und ausländischen Kontrollgremien

keine

| 2. |

Anlage zu Tagesordnungspunkt 7:

Vergütungsbericht einschließlich Prüfungsvermerk des Abschlussprüfers gemäß § 162 AktG für das Geschäftsjahr 2022/23

|

Vergütungsbericht für das Geschäftsjahr 2022/23

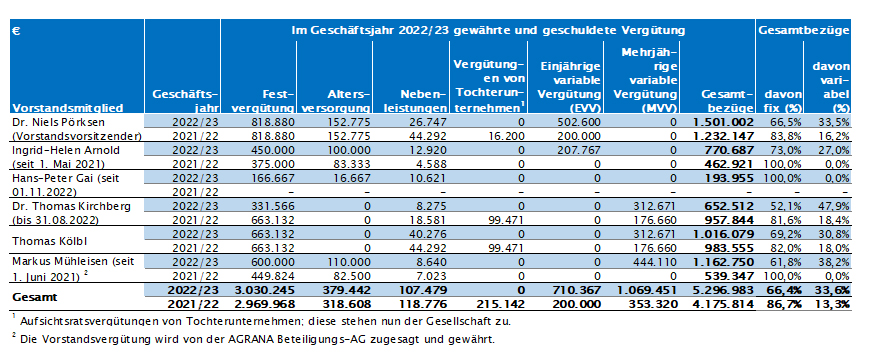

Der Vergütungsbericht für das Geschäftsjahr 2022/23 gibt detailliert und individualisiert Auskunft über die im Berichtsjahr

den aktiven und früheren Mitgliedern des Vorstands und des Aufsichtsrats von der Südzucker AG und deren Tochtergesellschaften

im Geschäftsjahr 2022/23 gewährte oder geschuldete Vergütung sowie geldwerten Nebenleistungen und Versorgungszusagen.

Der Bericht entspricht den Anforderungen von § 162 AktG.

Der erstmals nach den neuen aktienrechtlichen Vorschriften des § 162 AktG erstellte Vergütungsbericht für das Geschäftsjahr

2021/22 wurde mit 94,27 % Ja-Stimmen von der Hauptversammlung am 14. Juli 2022 gebilligt.

Vergütung der Mitglieder des Vorstands

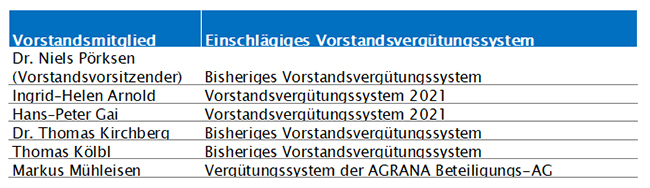

Geltende Vergütungssysteme

Derzeit bestehen in der Südzucker-Gruppe drei Vergütungssysteme, die für die Mitglieder des Vorstands der Südzucker AG relevant

sind.

Mit der Tochtergesellschaft AGRANA Beteiligungs-AG, Wien/Österreich, besteht eine Vorstandsverschränkung: Markus Mühleisen, Wien/Österreich, Vorsitzender des Vorstands (CEO) der AGRANA Beteiligungs-AG, ist zugleich Mitglied des Vorstands der Südzucker AG und Ingrid-Helen Arnold, Walldorf, Chief Digital Officer (CDO) der Südzucker AG, ist zugleich Mitglied des Vorstands der AGRANA Beteiligungs-AG. Markus Mühleisen

erhält seine Vorstandsvergütung von der AGRANA Beteiligungs-AG, Wien/Österreich und Ingrid-Helen Arnold erhält ihre Vergütung

von der Südzucker AG.

Demgemäß ist für das Vorstandsmitglied Markus Mühleisen das Vergütungssystem der AGRANA Beteiligungs-AG einschlägig. Das Vergütungssystem wurde von der Hauptversammlung der AGRANA

Beteiligungs-AG am 3. Juli 2020 beschlossen und gilt bis zur Hauptversammlung im Jahr 2024, sofern der Aufsichtsrat nicht

zu einem früheren Zeitpunkt die Überarbeitung oder Änderung des Vergütungssystems vorschlägt.

Bisheriges Vorstandsvergütungssystem der Südzucker AG

Für die laufende Bestellungsperiode von Vorstandsmitgliedern, die vor dem 1. März 2021 in den Vorstand eingetreten sind, bleibt

das für diese Vorstandsmitglieder angewandte Vergütungs-system bis zum Ablauf der jeweiligen Bestellung anwendbar, es sei

denn, sie hätten für einen Wechsel in ein neues, vom Aufsichtsrat beschlossenes, Vorstandsvergütungssystem optiert.

Der Wechsel in das jeweils aktuelle Vorstandsvergütungssystem ist obligatorisch, wenn die Dienstverträge der amtierenden Vorstandsmitglieder

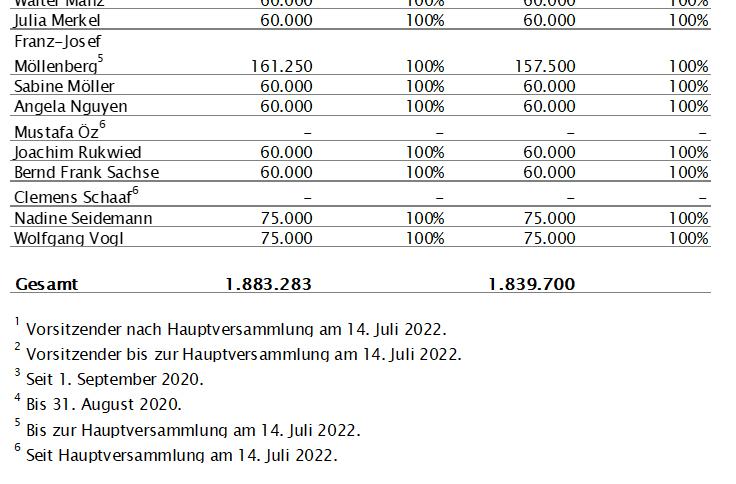

verlängert werden.